大変遅ればせながら、米7〜9月期決算レビューをお届けします。

ファクトセットによるとS&P500構成銘柄のうち利益で市場予想超えを達成した割合は72%で、過去5年平均の67%並びに過去1年平均の70%をそろって超えました。売上が市場予想超えを遂げたシェアは54%で、過去5年平均と並びます。

7〜9月期の予想を発表した105社のうち71社が予想以下、34社は予想超えとなりました。実に71%が市場予想以下だったことになります、株価収益率(PER)は16.8倍と、過去5年平均の15.0倍、過去10年平均の14.3倍を上回りました。

市場予想以下に終わった企業の割合が7割超えでしたが、決算内容に全く影響はありませんでした。1株当たり利益(EPS)伸び率は前年同期比3.2%増と2015年1〜3月期以来、6期ぶりに増益に反転しています。11セクター別では8セクターが増益となり、特に不動産や公益が決算がポジティブ・サプライズを与えました。詳細の動向は、以下の通り。数字は左が7~9月期の増益/減益率、右は9月末時点の予想値となります。

1位 不動産 35.0%増>2.1%増

2位 公益(前期は3位) 16.3%増>5.4%増

3位 IT(前期は6位) 8.2%増>1.5%増

4位 金融(前期は8位) 8.0%増>0.2%増

5位 一般消費財(前期は1位) 6.9%増>2.6%増

6位 素材(前期は9位) 6.0%増>3.7%増

7位 ヘルスケア(前期は4位) 5.8%増>3.7%増

8位 生活必需品(前期は5位) 5.7%増>2.5%増

9位 産業財(前期は7位) 1.4%減>6.1%減

10位 通信(前期は2位) 1.6%減>1.8%減

11位 エネルギー(前期も最下位) 62.9%減>67.2%減

売上高伸び率は前年同期比2.7%増となり、2014年10〜12月期以来、7期ぶりの増収を遂げています。EPSもプラスに転じているだけに、名実ともに業績リセッションに終止符を打ちました。11セクター別では9セクターで増収を示し、一般消費財をはじめヘルスケア、不動産が減益から転じました。詳細の売上高動向は、以下の通り。数字は左が7~9月期の増収/減収率、右は9月末時点の予想値です。

1位 一般消費財(前期は3位) 7.9%増>7.3%増

2位 ヘルスケア(前期も2位) 7.0%増=7.0%増

3位 不動産 6.7%増>6.6%増

4位 IT(前期は7位) 5.6%増>4.3%増

5位 金融(前期も5位) 5.4%増>1.7%増

6位 公益(前期は8位) 3.5%増<前期は5.2%増

7位 生活必需品(前期は4位) 1.7%増<2.3%増

8位 産業財(前期は6位) 1.3%増<2.9%増

9位 通信(前期は1位) 0.6%増<1.3%増

10位 素材(前期は9位) 1.4%減<0.5%減

11位 エネルギー(前期も最下位) 15.3%減<12.2%減

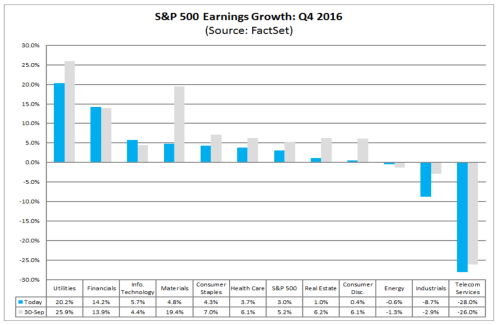

10〜12月期はどうなるのでしょうか?EPSは前年同期比3.0%増と試算され、2期連続で増益となる見通しです。売上に至っては5.0%増と弾き出され、2期連続で増収を果たすだけでなく2012年1〜3月期以来の力強い伸びが期待されます。立役者はまさかのエネルギーで、約2年にわたって原油安で決算を押し下げてきたもののQ4からは増益に転じる見通し。11セクター中では9セクターが増益を計上するシナリオが描かれています。

1位 公益 20.6%増

2位 金融 14.4%増

3位 IT 5.4%増

4位 素材 5.1%増

5位 生活必需品 4.6%増

6位 ヘルスケア 3.8%増

7位 エネルギー 3.3%増

8位 不動産 2.8%増

9位 一般消費財 0.9%増

10位 産業財 7.9%減

11位 通信 28.0%減

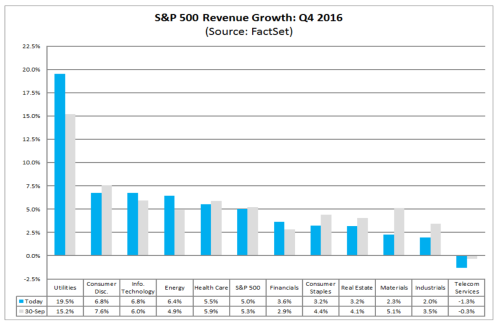

売上の11セクター別でも、エネルギーの改善ぶりが異彩を放ちます。EPSでは減益続きが予想される産業財も、ここにきて増収に転じる見通し。減益が見込まれるセクターは、通信のみとなっています。

1位 公益 20.0%増

2位 一般消費財 6.8%増

3位 IT 6.7%増

4位 エネルギー 5.7%増

5位 ヘルスケア 5.2%増

6位 金融 3.6%増

7位 生活必需品 3.4%増

8位 不動産 3.3%増

9位 素材 2.3%増

10位 産業財 2.0%増

11位 通信 1.3%減

11セクター別売上予想は、以下の通り。

(出所:Factset)

2017年も増収・増益の流れは変わらずQ1のEPS予想は11.3%増、売上予想は8.1%増、Q2のEPS予想は10.5%増、売上は5.8%増、2017年通期ではEPSで11.4%増、売上で5.8%増と試算されています。問題はPERで17.1倍と、過去10年間の14.4倍からまた上放れしてしまうんですね。割高感に「まだ大丈夫」との判断が下されるのか、「まだはもうなり」の発想が働くのか。トランプ新政権発足でトランプ・ユーフォリアが続くかどうかで、明暗が分かれてしまうのでしょう。

(カバー写真:Sam valadi/Flickr)

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK -」2016年12月12日の記事より転載させていただきました。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。