3月利上げ説が急速に熱を帯びてきましたね。

米連邦準備制度理事会(FRB)のイエレン議長の議会証言に始まり、1月30〜31日開催の米連邦公開市場委員会(FOMC)議事録を受けて独アリアンツのエラリアン主任経済顧問が「3月利上げは50〜60%」ヘ引き上げました。

米1月消費者物価指数(CPI)後には、当サイトでお馴染みでウォール街でも名高いJPモルガンのマイケル・フェローリ米主席エコノミストが6月利上げから5月へ前倒しし、市場関係者を驚かせたものです。それでもFF先物市場での利上げ織り込み度は30%台だったところ、2月28日にNY連銀のダドリー総裁とサンフランシスコ連銀のウィリアムズ総裁のタカ派発言を受け、一気に3月利上げ論ヘ傾いています。この2人は、イエレンFRB議長とフィッシャーFRB副議長と合わせたFOMCの四銃士でもあるだけに、インパクトは大きかった。ダドリー総裁はゴールドマン・サックスで主席エコノミストを経てNY連銀総裁に就任しFOMCの副議長を務め、ウィリアムズ総裁は均衡実質金利の論文で知られイエレンFRB議長がサンフランシスコ連銀を去った時の後任ですよね。

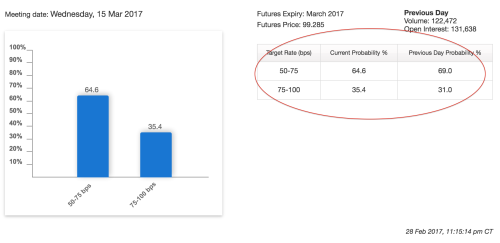

ゴールドマン・サックスは3月利上げの確率を30%から60%へ引き上げ、FF先物市場も3月利上げ織り込み度は27日の31%から一時は60%を超えました。

FF先物市場での3月利上げ織り込み度、28日には35.4%まで戻した模様ですが・・。

それぞれの連銀総裁の発言を振り返ってみましょう。

NY連銀のダドリ—総裁

「金融政策の引き締めシナリオは、一段と説得力を増した」

「アニマル・スピリットが放たれた、株式相場は大いに上昇している」

「信頼感の改善が支出拡大の効果を与えたとは言えないだろう、成長率は依然として2%台の軌道を描いている」

サンフランシスコ連銀のウィリアムズ総裁

「(3月利上げを)真剣に考慮する」

「(最大限の雇用とインフレ目標値2%という)統治目標にかなり接近しているが、金融政策は未だ緩和状態だ(has the pedal to the metal)」

「持続的ではない過熱した経済を回避するため、アクセルを踏み込んだ状態から足を外す必要がある」

「利上げ後も経済は健全なペースで拡大し続けると信じている」

ここで、FOMCと欧州の選挙のその他の日取りを確認していきましょう。

3月

FOMC 3月14〜15日

オランダ総選挙 3月15日

G20財務相・中央銀行総裁会議 3月17〜18日

5月

FOMC 5月2〜3日

フランス大統領選挙、決戦投票 5月7日

イタリア G7サミット

6月

FOMC 6月13〜14日

フランス国民議会総選挙(6月11日、18日)

7月

G20サミット 7月7〜8日

FOMC 7月25〜26日

9月

FOMC 9月19〜20日

ドイツ議会選挙 9月24日

10月

FOMC 10月31〜11月1日

12月

FOMC 12月12〜13日

一連のスケジュールを考えれば、6月と12月の2回が妥当ですよね。敢えて3回利上げを行うとして3月に利上げに踏み切れば、インフラ投資拡大や税制改革が早期に成立すれば過熱を防ぐ意味で有効となり、成立せずともダウが12日続伸を果たしたような過熱感を抑えつつ利下げ余地を作ることもできる。さらに財政出動を目指すトランプ政権に利上げで牽制できるため、3月利上げは理に適う・・・と言いたいところですが、ではなぜ1月のFOMC声明文で「次回会合」の文言を挟み込むなどしっかり釘を刺さなかったのか。イエレン議長議会証言でも、トランプ政権での経済政策につき影響を判断するのは「時期尚早」なんて言わずに、「注視する」くらいにしてくれれば3月利上げの信憑性が増したというのに・・。3月に利上げするなら、もう少し事前準備をして頂きたかったものです。

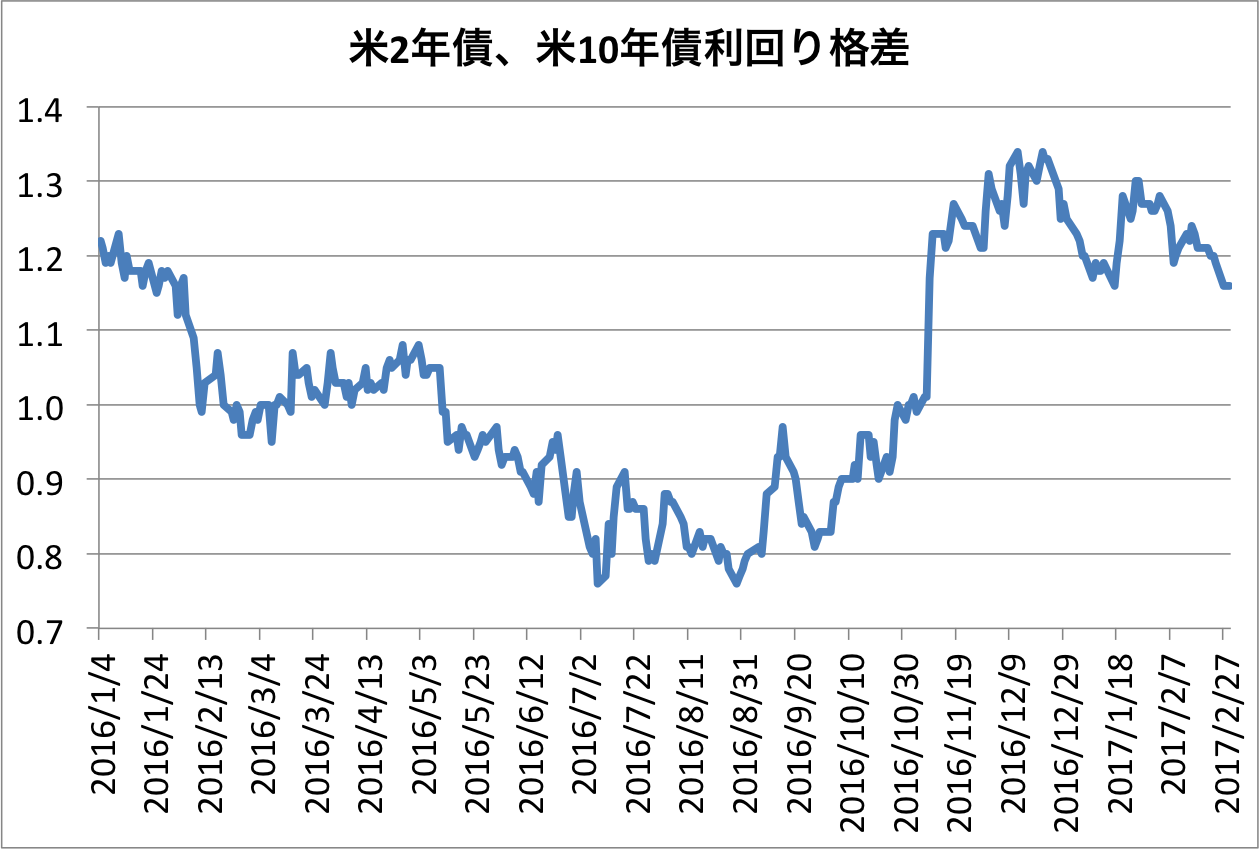

ちなみに米2年債と米10年債利回り格差は拡大せず、著しいスティープニングをみせていなかったんです。

思い起こせば2016年に3月利上げの選択肢を温存し、サンフランシスコ連銀総裁の発言から9月利上げ説が浮上していました。米債市場は、過去の経験から3月利上げを「はったり=bluff」と判断しているようです。しかし28日引け後のトランプ米大統領の議会演説に加え、1月のPCE価格指数は前年比で1.9%へ上昇し、米2年債利回りは2009年以来となる1.3%乗せを試す勢い。米10年債利回りも10bp近い急伸を示しており、3月利上げ観測に吹く追い風は強まってきました。

(カバー写真:m01229/Flickr)

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK -」2017年3月1日の記事より転載させていただきました。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。