米国で信用スコアと言えば、個人の支払能力を基に算出し銀行が融資を判断する上で重要な物差しです。

逆に言えば信用履歴がないも同然であれば、信用スコアは低くならざるを得ません。ミレニアル層の間で信用スコアが低水準である事情は年収の伸び悩みもさることながら、これが一因です。2009年5月にオバマ前大統領が署名したクレジットカード規制強化法案(CARD)では、21歳未満を対象としたカードの発行を禁止しました。支払い能力が正当と認められ保証人が存在する場合は可能とされたものの一般の学生で親が承認しなければ保有できず、信用を築く時期が遅れてしまったんですね。

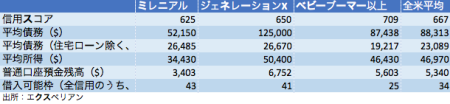

さてミレニアル層の間で信用スコアが低いと申し上げましたが、アメリカ人全体と比較してみましょう。※ミレニアル層は1980~1999年生まれとして2015年ベースで16~35歳、ジェネレーションXは1965~1979年生まれで36~50歳、ベビーブーマー以上は1946~1964年生まれで51~69歳を表します。

こうしてみると、ミレニアル層よりジェネレーションXの信用スコア並びに借入可能枠の低さ、債務額の大きさが気になりますよね。

それだけではありません。

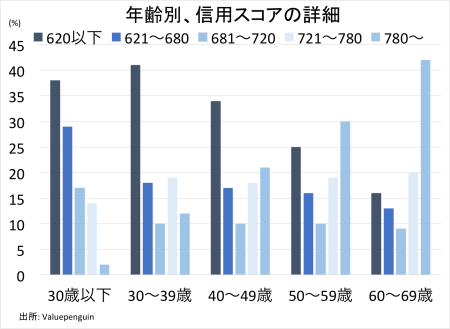

ジェネレーションXは、サブプライム層の割合が高い点でも要注意。

(作成:My Big Apple NY)

ジェネレーションXは社会人生活がようやく軌道に乗り初めてのマイホーム購入に踏み切る年齢であるだけに、債務負担が増えてしまうのでしょう。その間、滞納はもちろん必要限度額のみの支払いにとどめれば信用スコアは低下せざるを得ません。ジェネレーションXの間でサブプライム比率の高さには、同層の悲哀すら感じられます。

(カバー写真:Chris Devers/Flickr)

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK -」2017年4月20日の記事より転載させていただきました。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。