6月12~13日開催のFOMCで、予想通りFF誘導金利目標が1.75〜2.00%へ引き上げられた。超過準備預金金利(IOER)は、前回5月1~2日開催のFOMC議事要旨で協議された通り、25bpではなくFF金利上限を5bp下回る1.95%に設定した。また、低金利確約を表す文言を削除。今年の利上げペースはこれまでの3回から、4回へ変更している。今回の主な変更点とポイントは、以下の通り。

【景況判断】

前回:「経済活動は、ゆるやかなペースで拡大している」

↓

今回:「経済活動は、堅調なペースで拡大している」

※1~3月期の実質GDP成長率・改定値は前期比年率2.2%増ながら、4~6月期は6月8日時点のアトランタ地区連銀予測値で4.6%増、NY地区連銀で3.1%増と、3%超えの高成長が予想されている。

前回:「雇用の伸びは力強く、総じて失業率は低水準を保つ」

↓

今回:「雇用の伸びは力強く、総じて失業率は低下した」

※5月の雇用統計が示すように非農業部門就労者数(NFP)は好調、失業率は2000年4月以来の水準に低下。

前回:「足元のデータが示すように、家計の支出は力強かった2017年10~12月期から鈍化したが、企業の投資は力強く伸びている」

↓

今回:「足元のデータが示すように、家計の支出は回復し、企業の投資は力強く伸びている」

※米4月個人消費支出・所得ではPCEデフレーターがインフレ目標値の2%に乗せたほか、コアPCEデフレーターが2%へ接近。

前回:「マーケット・ベースのインフレ動向は低水準を維持し、調査ベースの長期インフレ見通しは、総じてほぼ変わらなかった」

↓

今回:「長期インフレ見通しを示す指標は、総じてほぼ変わらなかった」

※ブレークイーブンインフレ率は10年物で5月に2.13%へ上昇し、米5月消費者物価指数(CPI)が前年比で約6年ぶりの高水準を示し、米4月PCEも前年比で2%に到達するなど同様の方向で推移しているため、マーケット・ベース、市場ベースなどインフレ見通し指標の文言を削除

【統治目標の遵守について】

前回:「委員会は、金融政策スタンスにおける、さらなるゆるやかなFF金利目標レンジの調整をもって、経済活動は中期的にゆるやかに拡大し、労働市場の環境は力強さを維持すると見込む。物価は中期的に、前年比で委員会の対称的な目標である2%近くで推移すると予想する。」

↓

今回:「委員会は、さらなるゆるやかなFF金利目標レンジの引き上げが、経済活動の持続的な拡大、力強い労働市場環境、中期的に委員会の対称的な目標となる2%に近い物価と整合的と見込む」

※2015年12月に開始した利上げが今回を含め7回目を数えるなか、米経済は潜在成長とされる2%付近を上回るペースで持続的に拡大しており、「ゆるやか」を削除した可能性。また、足元の経済及び労働市場の拡大を「持続させる」意志を表明。物価の表記も、3~4月のPCEが前年比で目標値の2%に並ぶ現状に合わせたと考えられる。

【政策金利について】

※FF金利を前回の据え置き(1.50~1.75%)から、1.75~2.0%への引き上げへ表記を変更。

前回:「FF金利の目標レンジを調整する時期と規模を決定する上で、委員会は最大限の雇用と2%と対称的な物価に照らし合わせ、経済動向の実勢と見通しを評価する」

↓

今回:「FF金利の目標レンジを調整する時期と規模を決定する上で、委員会は最大限の雇用という目標と2%と対称的な物価の目標に照らし合わせ、経済動向の実勢と見通しを評価する」

※目標の言葉を追記。二大目標を重視する姿勢を強調か。

前回:「委員会は物価の実際値と見通しの動向を、対称的な物価目標と照らし合わせ、注意深く精査していく。委員会は経済動向につき、さらなるゆるやかなFF金利の引き上げを保証するような進展を予想、FF金利はしばらくの間、長期的な金利水準を下回って推移する公算が大きい。しかしFF金利の実際の道筋は、経済指標で示される経済見通しに依拠する。」

↓

今回:削除

※5月FOMC議事要旨で協議された内容に合わせ、FF金利誘導目標を1.75~2.0%へ引き上げた決定に従い、「FF金利はしばらくの間、長期的な金利水準を下回って推移する公算が大きい」との文言などを削除。

【票決結果】

票決は、1、3、5月に続き全会一致。輪番制である地区連銀総裁からは今年、サンフランシスコ連銀のウィリアムズ総裁、クリーブランド連銀のメスター総裁、リッチモンド連銀に着任予定のバーキン総裁、アトランタ連銀のボスティック総裁が投票権を有する。なお2017年の地区連銀総裁の投票メンバーはシカゴ連銀のエバンス総裁、フィラデルフィア連銀のハーカー総裁、ダラス連銀のカプラン総裁、ミネアポリス連銀のカシュカリ総裁。投票結果は同年1月、5月、7月、9月、11月の5回で全会一致だったが、同年3月と同年6月にミネアポリス連銀総裁1人が据え置きを求め反対票を投じ、同年12月はミネアポリス連銀総裁にシカゴ連銀総裁が加わった格好である。

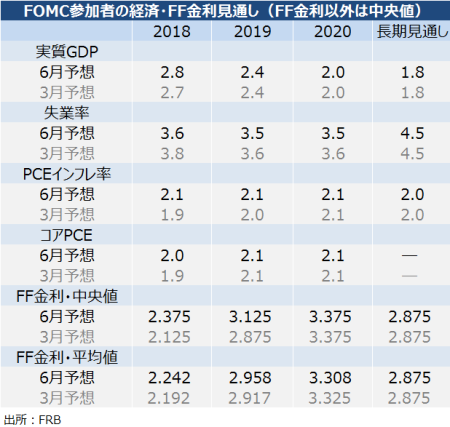

【経済・金利見通し】

経済見通しは、足元の経済指標を受けて2018年の成長見通しを上方修正した。物価見通しもPCEにつき2018~19年、コアPCEも2018年を引き上げ、年内のインフレ目標達成を予想。失業率は2018~20年を強気な方向へ修正した。

長期見通しは経済成長、FF金利ともに据え置き、過度な利上げ回避を示唆。

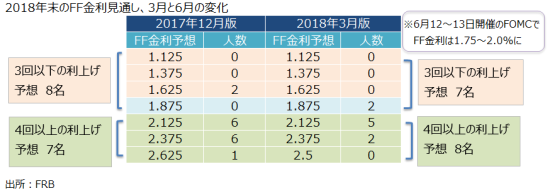

FF金利見通しのドット・チャートは、2018年につき前回の2.125%から2.375%へ上方修正し、今年の利上げ回数をこれまでの3回ペースから4回へ引き上げた。前回、4回以上の利上げを予想する人数は15名中7人だったが、今回8人に代わり1人加わった格好だ。直近の発言を踏まえれば、4回以上の利上げ派に転じたFOMC参加者は、これまでハト派寄りと目されていたブレイナードFRB理事の可能性がある。2019年も、3回へ上方修正。一方で2020年は前回から据え置き、長期見通しは2017年9月、同年12月に並ぶ水準で維持した。

【パウエルFRB議長の記者会見、質疑応答の抄訳】

●冒頭の声明で毎回の記者会見実施を発表

→力強く耐性の高い経済を支援する一貫として世論との対話を重視、政策決定をめぐる行動の説明を果たしていく

●声明文から「FF金利はしばらくの間、長期的な金利水準を下回って推移する公算が大きい」との文言を削除

→金融政策正常化の進展を反映、FF金利誘導目標は、同文言は2015年12月の利上げ開始時に導入したが、FF金利誘導目標は0%付近から1.75~2.0%まで引き上げられた。声明文で盛り込んだように、さらなるゆるやかな利上げを継続していく過程で経済が予想通り拡大していけば、来年あたりにFF金利は長期的に正常とされる水準に回帰していくだろう。

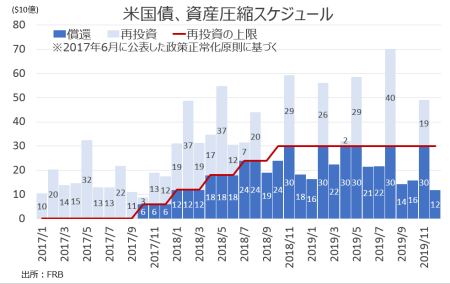

●資産圧縮は円滑に進行中

→7月から圧縮額は前月比100億ドル増の毎月400億ドルへ、米国債240億ドル、住宅ローン担保証券が160億ドル

●IOERのテクニカルな調整、FF金利の上限を5bp下回る水準に設定

Q1:経済見通しで物価など経済見通しの一部が上方修正されたが、3月以降、物価のリスクに対する評価は変わったのか。成長は財政政策(税制改革と歳出増)で押し上げられる見通しだが、サプライサイドにどのような影響を与えるのか。

→3月から特に変わっていない、物価は徐々に目標値に回復、労働市場の逼迫と経済活動が物価を押し上げていく。FOMC参加者は総じて、財政政策が向こう3年にわたって、大いに需要を押し上げると見込む。法人税引き下げは投資拡大や生産性向上につながる見通しだ。しかし財政政策の押し上げ効果につき、規模とタイミングは大いに不確実性がある。

Q2:中立金利の水準はどこか、到達すればどうするのか、利上げ中止する水準と判断するのか。

→我々は中立水準に接近していると理解している。どこが中立水準かは、経済指標や労働市場などで精査し、柔軟姿勢(open)で臨む。

Q3:インフレ率が目標値の2%を上回る、あるいは下回る場合に物価水準目標などへ変更するのか。

→インフレ目標2%は米国の経済ファンダメンタルズに機能しており、変更の障害は高い。物価水準目標は一つの考えだが、FOMC内で真剣に協議しておらず、検討する予定になっていない。

Q4:G7首脳会合での米国とその他6ヵ国との衝突が浮かび上がったが、米経済のリスクとなりうるか、企業の反応はどうか。

→通商政策は管轄外だが、ベージュブックにある通り企業からの報告を受けている。通商政策はリスク要因となりうるが(投資減速や採用見送りなど)実際の数字に現れていない。

Q5:長期の成長見通しは変更していないのはなぜか。

→米経済は非常に良好な状態で、経済は素晴らしい(great)。財政政策の押し上げ効果など、大きな不確実性を抱える。財政政策が成長を押し上げることを望みつつ、状況を見守っていく。

Q6 : 冒頭の原稿で読み上げた通りインフレ目標2%達成の勝利宣言には時期尚早と捉えているようだが、物価が2%以上あるいは以下で推移する場合、どれくらい許容できるのか。

→あくまで、執拗に(persistantly)インフレ目標の2%を上回るか下回るかが重要。油価で一時的に振れることもあるため、あくまで執拗に上下するかを注視している。

Q7 : 現状、賃金動向をどう見ているか

→労働市場が逼迫し、失業率が低下するに合わせ、賃金は徐々に上昇中だ。人材不足の報告が聞かれる一方で、明らかな賃上げを確認していない点は、“謎”とは言わないまでも少し困惑を招いている。Fedの目標は最大限の雇用や、金融並びに物価の安定だ。我々はゆるやかな利上げを継続していく。

Q8:物価と失業率の見通しを修正したが、物価と失業率の上放れ/下放れの許容範囲はどうか。

→修正は小幅に過ぎない。我々はインフレ目標の乖離に過剰に反応しない。物価が上振れする状況を座視しない。教育水準や人口動態の影響により、自然失業率は著しく低下してきた。失業率はどこが自然失業率の水準か実際のところは誰にも分からない。だからこそ、ゆるやかな利上げを続けている。

Q9:超過預金準備金(IOER)の引き上げ幅を20bpにとどめたが、なぜか。今後も継続してテクニカル的な調整を行うのか。

→FF金利がレンジ内で推移することが重要だ。今後再びIOERをめぐりテクニカル的な調整を行う必要が出てくるかは、分からない。Fedは何が起こっているかを理解するよう強めていくが、FF金利をレンジ内で収束させることが狙いだ。

Q10:失業率の2020年予測中央値は3.5%、長期見通し中央値は4.5%と1%も離れている理由は何か。

→自然失業率は、2012年時点ですでに4%を割り込んでいた。物価は2%から上放れする予想になっていない。仮に物価が上振れするならば、失業率の予測値はずっと高い水準になるだろう。我々は変数に捉われてはならない。

Q11:カウンターシクリカル資本バッファーなど金融規制、金融規制緩和、マリファナ合法化とFedの監督責任について

→現状、リスクは正常値にある。家計は良好な状態で債務を返済しており所得も増加している。銀行の資本も高水準にある。我々は、金融規制を効果的かつ効率的に運営していきたい。(ボルカールールの変更など金融規制に対応してきたが(筆者注:ドッド・フランク法の修正は議会の管轄で、FRBは監督する立場))、厳格な監視対象となるシステム上重要な金融機関(SIFI)銀行の資産基準を2,500億ドル以上へ変更したものの、その水準以下の金融機関への監督体制など変更に合わせ、修正していかねならず、やるべき仕事は山積みだ。マリファナは州法で合法化される一方で、連邦政府は違法扱いだ。Fedの統治目標とマリファナは関係ないものの、政府公認の銀行を難しい立場に追い込んでいる。

Q12:中立金利の水準、到達点はどこか

→中立金利はFF金利の予測値で見る限り2.25~3.5%と想定され、中央値では2.9%。恐らく、高い確実性をもって中立金利は2.9%付近と考えられる。財政政策は、中立金利に上方圧力を加え得る。

Q13:金融政策は緩和的との文言を変更、削除するのか。

→FOMCで協議された内容の一つ。FF金利は、比較的早い段階でFOMC参加者が概して中立と想定するレンジに収まるだろう。FF金利が中立水準のレンジに収まった段階では、金融政策を“緩和的”と表現するのは適切ではない。市場は、中立水準に近いと理解している。声明文が市場を混乱させることはない。

Q14:短期金利の上昇、長期金利の低迷、逆イールドについてどう考えているか

→イールドカーブに対し様々な見解があるものの、結局は金融政策の姿勢が問題だ。短期金利の上昇は金融政策が影響しているのだろう。長期金利はターム・プレミアムやリスク選好度など複合的要因が左右しているようだが、いずれにしても金利水準が注目を集める理由は金融政策姿勢にある。

Q15:個人の借入など増加傾向にあるが、信用バブルが発生していないか

→金融危機発生時は家計の借入が発火点となったが、現状、家計の借入は高水準にない。銀行のレバレッジは低水準で、資本はかなりの高水準にある。問題は非金融企業で、レバレッジが過去のレベルと比較して高い。(非金融企業の)債務不履行率は低いとはいえ、我々が非金融企業を注視している理由はそこにある。

Q16: 足元の利上げは、経済減速局面での防御策を意図しているのか。

→経済減速局面への対応として利上げを決定しているわけではない。リスクは均衡で、いかに持続的に現状を維持するかが重要だ。

Q17:米企業の株主還元策について

→Fedは株主還元策などに関与する役割を担っていない。Fedは、経済が過熱しないよう政策を運営していく。

――年4回の利上げを事実上宣言したFOMCでしたが、金融市場は比較的冷静に受け止めたと言えます。ドット・チャートでFF金利の長期水準を維持したほか、パウエルFRB議長が声明文で今回初めて2回使用された「持続的とする(sustain)」との文言を多用、経済拡大を支える意思を強調したためでしょう。今後、この「持続的」という文言が金融政策運営のキーワードとして使用される予感。過度な利上げ懸念に伴う景気減速懸念が後退させたと同時に、ゴルディロックス経済継続への安心感を高めたに違いありません。

パウエルFRB議長は記者会見で、最大限の雇用とインフレ目標2%という二大統治目標に掛かる文言で、「金融安定」を挟んだ点は注目に値します。会見でパウエルFRB議長は資産価格の上昇や非金融企業の高レバレッジに言及していましたし、金融規制緩和がバブルを醸成しないよう目配りしつつあるのではないでしょうか。同時に、声明文や記者会見では一切言及がなかったものの、Fedの金融正常化に伴う金利上昇・ドル高の影響を念頭に入れた可能性も。特にインド準備銀行のパテル総裁が懸念を表明したように、エマージング諸国に悪影響を与えかねず、米景気に跳ね返ってもおかしくありませんからね。

自転車通勤してきた健脚を活かすべく?今回から起立したパウエルFRB議長は、米国経済を「素晴らしい(great)」と評価しました。2016年の米大統領選で「Make America Great Again」を掲げ、見事当選したアノ人を喜ばせたに違いありません。

(カバー写真:Federalreserve/Flickr)

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK -」2018年6月14日の記事より転載させていただきました。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。