「統合政府でみると国の借金はチャラだ」という嘘が繰り返されるので、2018年10月17日の記事を再掲します。

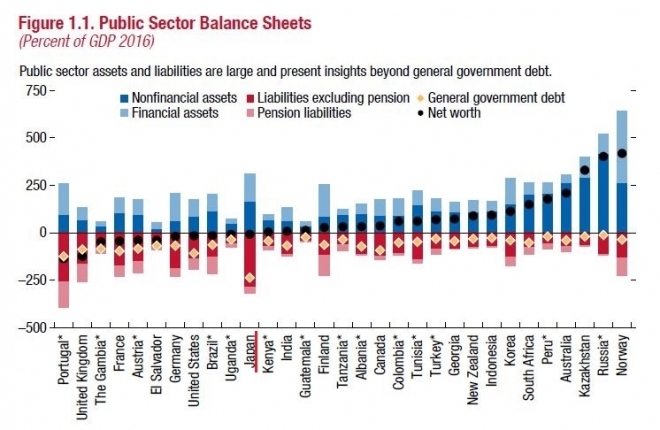

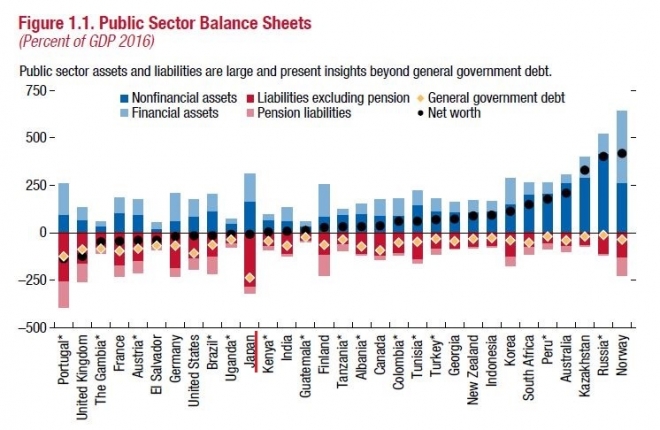

今月発表されたIMFの財政モニターが、初めて世界の政府のバランスシートを比較して話題になっている。それによると2016年の日本政府の粗債務(一般政府部門)はGDPの287.5%だが、資産と相殺した純資産(net worth)は-5.8%。わずかにマイナスだが、ほぼゼロだ。高橋洋一氏は「国の借金は資産でチャラだ」と喜んでいるが、これは間違いである。

政府債務の脆弱性は量的緩和で大きくなる

この統計はPSBSという手法で、各国を同じ基準で比較したものなので、各国の特殊性が出ている。日本の場合は政府部門の保有する「金融資産」が146.6%もあるが、その90%以上は日銀の保有する国債だ。しかも道路やダムなどの売却できない実物資産まで国有財産にカウントされている。

しかしIMFも指摘するように「バランスシートで資産を計上することは、高い公的債務にともなう脆弱性を否定するものではない。非金融資産の多くは売却できないので、国債の償還財源にはならない。資産評価はぶれが大きく、それを売却しなければならないような最悪の事態のとき底値になる」。

量的緩和で日銀は民間銀行から国債を買い入れているが、その代金のほとんどは日銀当座預金として環流している。これは日銀の民間銀行に対する借金なので、結果的には政府の長期債務を日銀の超短期債務に置き換えているだけだ。

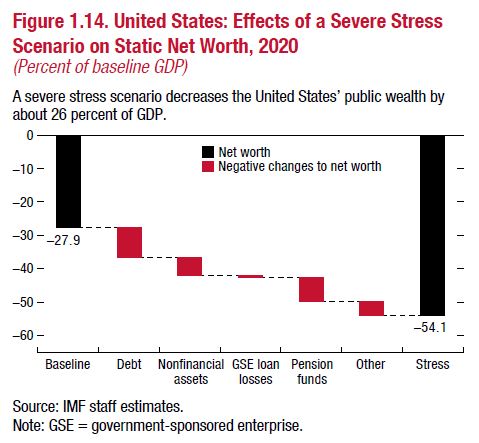

金利が上がってもすでに発行された国債の金利は変わらないが、日銀当座預金の金利は翌日から変わるので、統合政府でみると金利リスクは大きくなる。IMFの報告書では、日本と同じく巨額の量的緩和をしたアメリカについて、そのシミュレーションをしている。

これはFRBが銀行の「ストレステスト」に使ったのと同じシナリオで、2008年の金融危機と同じような資産価格の暴落が起こった場合に、アメリカの政府債務がどうなるかを示したものだ。今の純債務はGDPの27.9%だが、金融危機が起こると税収が減って政府債務が増えるだけではなく、国有財産や政府機関の資産価値が下がり、年金債務が増え、純債務が26%増えて54.1%になる。

つまり政府のバランスシートが膨張すると、金融危機が増幅されるのだ。日本政府の資産も債務もアメリカの2倍近くに膨張しているので、こういう影響もアメリカより大きいだろう。その最大の「震源」は日銀だ。金利が上がると利払いが増えて政府債務が増えるが、そのとき日銀も巨額の評価損を抱える。たとえば長期金利が1%に上がると、日銀は30兆円近い債務超過になり、地方銀行などで取り付けが起こる可能性もある。

年金債務は800兆円

もう一つの問題は、この報告書も認めるようにPSBSでは年金債務に賦課方式の債務が含まれないことだ。日本では年金会計の赤字を一般会計で補填している。この「隠れ債務」は800兆円以上と推定されているので、それを加算すると粗債務は400%以上になり、純債務も約150%になる。

リーマン・ショックから10年、世界的な金余りと低金利が続いてきたが、これはアメリカ主導の量的緩和によるところが大きい。財政が今すぐ破綻するわけではないが、異常に膨張した政府のバランスシートは、金融危機に脆弱になっている。日銀が出口戦略で資産を縮小するとともに、政府が消費増税で政府債務を減らす必要がある。これは政府と日銀の協調が必要な「総力戦」である。

【追記】高橋洋一氏は2004年の論文では「賦課方式の年金債務を含めると統合政府でも600兆円の債務超過であり、維持可能性は磐石ではない」と書いている。これを「解決」するのが厚労省の「年金100年安心プラン」だが、これは税金(一般会計)による赤字の穴埋めだ。おまけに医療などの隠れ債務を含めると、純債務ベースで1600兆円の債務超過というのが鈴木亘氏の計算である。