去る10月22日に経済産業省は、電気事業者による再生可能エネルギー電気の調達に関する特別措置法(FIT法)に関して、同法に基づく価格決定ルールの運用変更案を定めた省令、告示のパブリックコメントを開始した。この改正内容のうち太陽光発電の未稼働案件に係る内容が衝撃的で、業界に激震が走り、金融業界や建設業界も巻き込んで混乱が始まっている。

1.改正案の内容

ではまずその改正案の内容について簡単に見ていこう。

大前提としてFIT法では毎年再生可能エネルギー(以下「再エネ」)の電源から生成される電気について調達価格や調達期間を定めて公示し、送配電事業者は再エネ電源を所有する事業者から売電を申し込まれた際、その条件に従って電気を買い取らなければならなくなる。

つまり再エネ事業者から見れば「売電価格、売電期間が保証される」状態となり、これを根拠に収支表を立て事業を予見し、自治体や地権者といったステークホルダーと交渉し、金融機関や建設業者と調整を進めていくことになる。今回の措置は、過去に認定を受けながら、未だ稼働に至っていない太陽光発電案件についてその調達価格を引き下げようというものである。

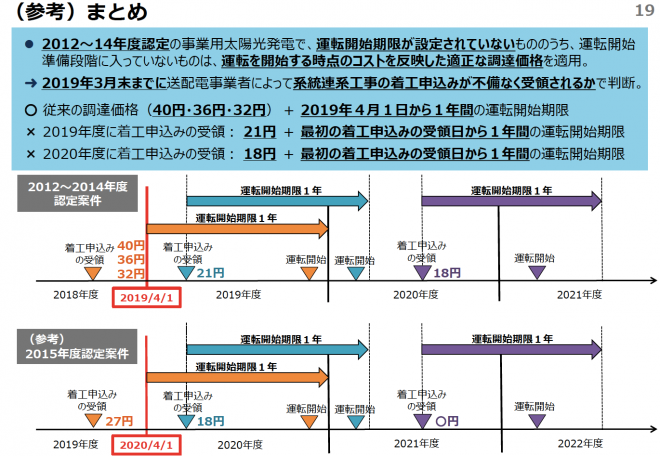

具体的には、2012年度(40円/kWh)、2013 年度(36円/kWh)、2014年度(32円/kWh)の認定を受けた案件のうち2016年7月以前*に電力会社と接続契約を締結したものについて、2019年1月中までに全ての許認可を取得し手続きを申請、2020年3月までに運転開始しなければ、調達価格を「21円/kWh」に引き下げるという内容である。

現実的には今から年末年始を含むわずか2ヶ月の間に全ての許認可を終えることは不可能なので、経済産業省は、現時点において許認可が取り終えていないプロジェクトは事実上全て調達価格を21円/kWhに変更するという強硬措置に出たことになる。

*なお2016年8月以降に接続契約を締結した案件については、すでに2017年4月時点で2020年3月までの運開期限がついており、これに遅れた場合は調達価格は下がらないものの、調達期間が遅延期間相当短縮されることになっている。

2.対象となるのは7000億円規模の案件形成

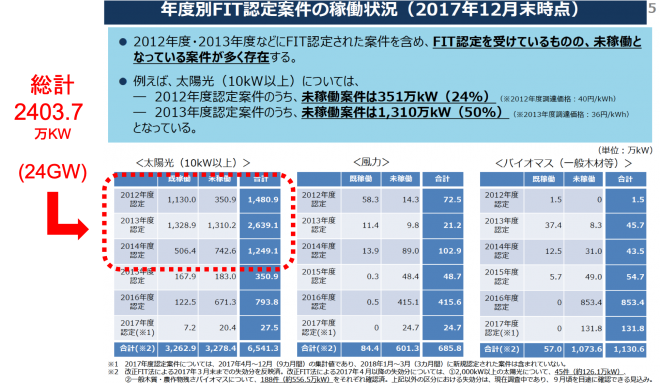

ではこの改正案が業界に与えるインパクトを考えてみよう。まず今回の措置の対象となる太陽光発電の規模について考えよう。2017年12月時点で2012年度〜2014年度に認定を受けた案件は年度別に

2012年度:1480.9万kW(稼働済み:1130.0万kW、未稼働:350.9万kW)

2013年度:2639.1万kW(稼働済み:1328.9万kW、未稼働:1310.2万kW)

2012年度:1249.1万kW(稼働済み:506.4万kW、未稼働:742.6万kW)

で総計5369.1万kW、うち未稼働のものが2403.7万kW、24GW相当となっている。この24GW分のうち、2020年3月までに運転開始に至らないものが今回の改正案の対象となる。確実なことは言えないが、おそらくこの24GW分の70~80%分相当の17~20GW相当が今回の措置の対象になると見込まれる。

これを金額に換算するとどれくらいかというと、調達価格等算定委員会の資料によると1MW以上の平均システム費用は27.7万円/kWとされており、仮に10%がプロジェクトファイナンスに至ってるとして、これを参考にすれば4700億円〜5540億円相当の案件形成に影響する大改正ということになる。あくまでこれは影響を低く見積もった場合で後述するように、現実にはすでに着工が始まっている案件にも影響を及ぼし始めているので、実際には6000〜7000億円規模の案件形成に影響を与えるといっていいだろう。

3.本改正案が業界に与えるインパクト

では現実にこの改正案が業界にどのような影響を与えているか、また与えうるのか、ということについて周辺業界の動きから見てみよう。

(1)銀行:プロジェクトファイナンスの停止

まず再エネ電源開発の資金提供者である銀行についてだが、動きは迅速で、一言で言えばいわゆる「プロジェクトファイナンス案件」に対する資金提供を中断させている。プロジェクトファイナンスとは企業の信頼性ではなく、プロジェクトそのものの収益力を評価してローンを貸し付ける手法だが、こうしたプロジェクトファイナンスの融資契約にはコベナンツ条項と呼ばれる特約条項がついており、これに抵触すると、その時点での全額返済や金利優遇の取り消しなどがペナルティとして借り手に課されてしまう。

FITを利用した電源開発のプロジェクトファイナンスには、通常、調達価格・期間の維持が特約条項として盛り込まれている。今回の改正案の影響で、この条件が維持されなくなる可能性がある案件、すなわち現在開発中の全ての太陽光発電のプロジェクトファイナンス案件については銀行は融資を停止し、また回収の準備を進めていると言ってもいいだろう。なおこの影響は太陽光発電にとどまらず風力発電などの他の電源開発にも広がりつつあり、「日本のFIT制度」そのものに対する信頼性が喪失しつつある状況になっている。

(2)海外投資家:投資協定に基づく仲裁申立

銀行の他にも迅速な動きを起こしているのが海外投資家だ。海外投資家は大使館を通じて日本政府に今回の早急な改正に異議を申し立てるとともに、エネルギー憲章条約(ECT)または本国と日本政府が結んでいる投資協定に基づいて投資仲裁申立の準備を進めている。詳細については述べないが条約との関係で問題となっているのが「FET条項」と呼ばれる、投資財産に対して「公正かつ衡平な待遇」を与える義務を日本政府に課す条項だ。

2013年にスペイン政府が遡及的にFITの価格を引き下げた際にはこうした投資協定に基づく仲裁申立てが相次ぎ、現在数千億円規模の仲裁手続きが進められている。その内すでに450億円分については「スペイン政府が投資家の合理的かつ適法な期待に反して投資財産の価値を奪い取った」として敗訴が確定している。今回の日本の措置はスペインほど過激な措置ではないが、それにしても多くの海外投資家にとって深刻な影響を与えるものには変わりはなく、このまま改正案の施行を強行すれば、今後投資仲裁の申立てが相次ぐものと思われる。

(3)EPC(建設等)業界:プロジェクト価格の高騰とリスクの上昇を恐れ混乱

続いて、プロジェクトを受ける立場のEPC事業者だが、こちらは完全に混乱に陥っている。プロジェクトファイナンスが崩れることで今後頓挫する案件が相次ぐと見られる一方で、開発を進める案件についてはなんとか2020年3月に間に合わせようとする駆け込み工事が増加すると目されるため、どのように開発計画を修正すべきか、また、駆け込み案件の増加に伴う人件費や部材のコストの上昇をどのように吸収するのか、見通しすらつけられない状況だ。

それもそのはずで、従来再エネ開発にかかるEPC事業者は太陽光発電の開発案件については数年かけて縮小して行き、その間に他の部門の開発力を強化しようという方針をとっている事業者が多かった。それが今回の措置により太陽光発電については2019年度は駆け込み需要が増える一方、2020年度以降は開発案件が激減することが見込まれるようになったため、経営計画の根底が覆された状況にある。

4.望ましい議論の方向性など

これまでも多かれ少なかれFITに関する制度改正は業界に混乱を招いてきたが、今回の改正案は、ここまで書いてきたように、これまでとは比較にならないほどの規模の影響を業界に与えるものである。

それほどの大改正であるにも関わらず、改正案の立案過程では公開での議論がほとんど行われず、業界との対話や周知期間が全くなかった。その結果、現在経産省から提示されている改正案の内容は著しくバランスを欠いたものになってしまったと言わざるを得ず、再エネ業界全体に大きな混乱を招いている。

制度全体の設計も甘く、詳細については記載しないが、民間企業である電力会社に実質的に行政裁量権限を与えている、他省庁の規制の運用と齟齬をきたしている、など問題点を上げれば数限りない。

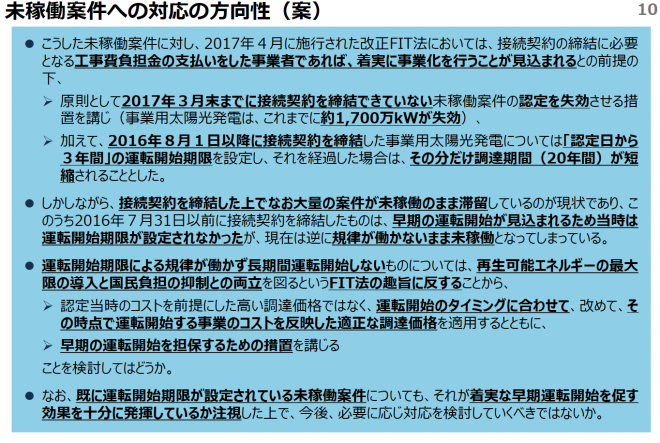

一応経産省の立場に立てば上記資料のように、太陽光発電の未稼働案件に関しては「①国民負担の増大、②新規開発・コストダウンが進まない、③系統容量が抑えられてしまう」といった問題点があり、これを解消する措置として今回の改正案を提出したことと説明されている。

こうした経産省の大枠の問題意識については再エネ業界の良識あるものは誰しもが異を唱えないだろう。実際太陽光発電業界には悪質な事業者が非常に多かったのは事実だ。しかしながら今回の改正措置は解決策としてあまりにも雑すぎて、さらなる問題すら生みかねないものである。例えば2020年3月までに運転開始期限を設定して強烈なペナルティを課せば、強引に期限に工事を間に合わせようといういい加減な施工をする業者が増えることは目に見えているし、工期が集中することでコストが上昇することもまた火を見るよりあきらかだ。

その上このような改正をすることで、太陽光に限らず、今後再エネ電源全体のプロジェクトファイナンス組成が困難になってきて、信用力の高い大企業しか電源開発ができなくなるだろう。その上海外投資家からの信頼も落ちることになる。

これだけ問題のある改正案というのはなかなか珍しいので、今後何らかの修正が加えられると信じたいところであるが、私自身としては、その際には経産省はせめてプロジェクトファイナンスだけは守るように配慮すべきように思う。そうでなければ我が国のFIT制度を信頼する投資家・金融機関は今後いなくなるだろう。