カバー写真:Mauricio Uribarri/Flickr

久々に、経済・金融TV局CNBCが米連邦公開市場委員会(FOMC)開催直前に市場関係者を対象に実施するFedサーベイの結果をお伝えします。

〇ゼロ金利政策を解除する時期(平均値、必ずしもFOMC開催月にあたらず)

今回:2023年2月、前回7月時点:2022年8月

〇成長、物価見通し

成長率/今回:マイナス2.6%、前回:マイナス4.5%

物価/今回:1.4%の上昇、前回:0.4%の上昇

〇成長回復ペースについて

予想を上回るペース:69%

〇景気後退が終了したか

既に終了 51%

未だ終了せず 47%

〇物価上昇が問題となるリスク

今回:68%、前回:44%

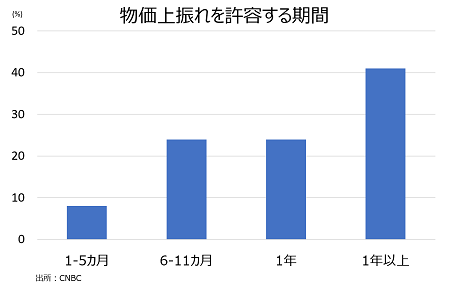

〇物価の上振れを許容する期間

1~5カ月 8%

6~11カ月 24%

1年 24%

1年以上 41%

チャート

作成:My Big Apple NY

〇S&P500見通し

今回:2020年末 3,322

今回:2021年末 3,566

〇トランプ再選の可能性

今回:44%、前回:41%、1月時点:58%

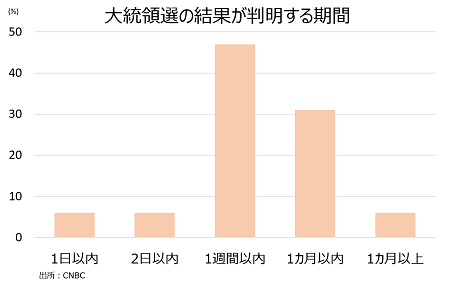

〇大統領選の結果判明に掛かる期間

投票日から1日以内 6%

投票日から2日以内 6%

1週間以内:47%

1カ月以内:31%

1カ月以上:6%

チャート

作成:My Big Apple NY

――ご覧の通り、Fedサーベイの調査対象であるエコノミスト、ファンドマネージャー、トレーダーを始めとした市場関係者はゼロ金利政策解除予想を後ろ倒し、平均で2023年2月となりました。8月のジャクソンホール会合開催時に2%超のインフレを容認する姿勢へ修正した影響が現れた格好です。そういえば、金融危機を経て2012年1月に初めて “長期的な目標と金融政策戦略”を公表、且つインフレ目標値2%を導入し大幅な修正を加えた当時、実際に利上げに転じるまで、2015年12月まで約4年待たねばなりませんでしたよね。こうした経緯を踏まえると、約3年にわたってゼロ金利を維持する見通しは、妥当なようにみえます。

今回の調査でもうひとつ興味深かった点は、物価への見方です。物価上昇が問題になると見込む回答者は68%と前回の44%から上昇。足元で物価上昇が抑制されるなかでもインフレ見通しが上向くように、ウォール街は物価上振れのリスクを警戒しつつあります。

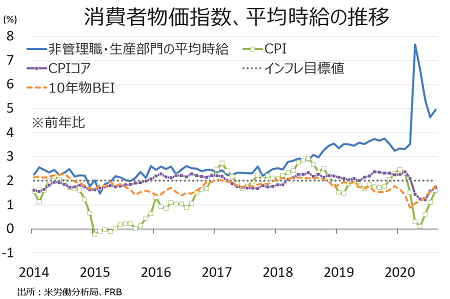

チャート:インフレ期待(オレンジの点線)はコロナ禍でも3月以降、上昇続く

作成:My Big Apple NY

米大統領選をめぐっては、世論調査と同様にバイデン勝利の予想が優勢です。その陰で今回の調査に結果によれば、米株市場にとってポジティブな候補はトランプ大統領で61%。S&P500見通しは2020年末は9月15日時点から2.3%安の3,322、2021年末は4.8%高の3,566なだけに、トランプ氏がサプライズで再選すれば2016年のような米株高を迎えてもおかしくありません。

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK –」2020年9月16日の記事より転載させていただきました。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。