4月27~28日開催の米連邦公開市場委員会(FOMC)では、市場予想通りFF誘導金利目標を0~0.25%で据え置いた。資産買入についても、現状のペース(1ヵ月当たり1,200億ドル:米国債800億ドル、住宅ローン担保証券(MBS)400億ドル)を維持した。

パウエル議長 FRB HPより

声明文の変更点は以下の通り。 修正箇所は、取り消し線と太字下線部をご参照。

【緩和策の確約】

※2020年4月以降、据え置き継続。

「FOMCは、困難なときを迎える米国経済を支援すべく、あらゆる手段を活用すると確約し、その上で最大限の雇用と物価安定の目標を推進する」

【景況判断】

前回:「新型コロナウイルスのパンデミックは、全米及び全世界にわたって人々と経済に甚大な苦難を強いている。経済活動や雇用など指標の回復ペースの鈍化は、直近で持ち直してきたが、パンデミックにより最も悪影響を受けた業種は特に脆弱なままだ。インフレは2%を下回って推移し続けている。経済、そして家計と企業の信用の流れを支援するための政策手段をある程度反映し、全体的な金融環境は緩和的であり続けた」

↓

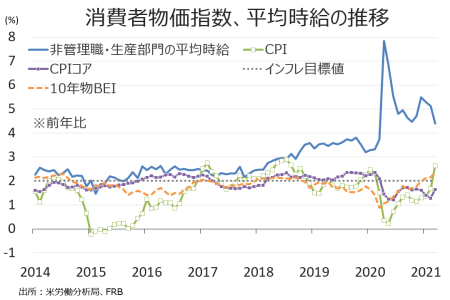

今回:「新型コロナウイルスのパンデミックは、全米及び全世界にわたって人々と経済に甚大な苦難を強いている。ワクチン接種の進展と力強い政策支援を受けて、経済活動や雇用は強まった。パンデミックにより最も悪影響を受けた業種は特に脆弱なままだが、改善の兆しをみせている。インフレは、一時的な要因を反映し上昇している。経済、そして家計と企業の信用の流れを支援するための政策手段をある程度反映し、全体的な金融環境は緩和的であり続けた」

※米3月消費者物価指数は前年比2.6%上昇し、米3月雇用統計や米3月小売売上高なども大幅改善。米1~3月期実質GDP成長率・速報値も加速し、景況判断を上方修正。

【政策金利、金融政策の方針】

前回:「経済の道筋は、ワクチンの進展状況を含め、ウイルスの状況に大きく依存する。公共衛生の危機は、経済活動や雇用、物価の大きな重石となり、経済見通しにリスクをもたらしている。委員会は、長期的に雇用の最大化とインフレ目標2%の達成を追求する。物価が執拗に長期的な目標以下で推移するなか、委員会はインフレ平均値がいずれ2%で推移し、長期インフレ見通しも2%でしっかりとどまるよう、物価が暫くの間、わずかに2%を上回ることを目指す。委員会は、FF金利誘導目標を0~0.25%で据え置くことを決定、労働市場が雇用の最大化に則した水準に達し、インフレが2%へ上昇し暫くの間ゆるやかに2%を上回る軌道をたどると委員会が評価するまで、この目標レンジを維持すると見込む」

↓

今回:「経済の道筋は、ワクチンの進展状況を含め、ウイルスの状況に大きく依存する。公共衛生の危機は、経済重石となり、経済見通しにリスクをもたらし続けている。委員会は、長期的に雇用の最大化とインフレ目標2%の達成を追求する。物価が執拗に長期的な目標以下で推移するなか、委員会はインフレ平均値がいずれ2%で推移し、長期インフレ見通しも2%でしっかりとどまるよう、物価が暫くの間、わずかに2%を上回ることを目指す。委員会は、FF金利誘導目標を0~0.25%え置くことを決定、労働市場が雇用の最大化に則した水準に達し、インフレが2%へ上昇し暫くの間ゆで据るやかに2%を上回る軌道をたどると委員会が評価するまで、この目標レンジを維持すると見込む」

※上記の通り景況判断の上方修正を受け、経済活動や雇用に関する文言を削除。

【量的緩和】

前回から据え置き

「さらにFRBは市場が円滑に機能することを支えるべく、今後数ヵ月にわたり、米国債や政府機関の保証を得た不動産担保証券の買い入れ規模を少なくとも現状のペースで拡大し、市場の円滑化や、家計と企業の信用の流れを支援していく。金融政策の適切なスタンスを評価する上で、委員会は経済見通しに係る最新の情報が与える示唆を注視し続けていく。委員会の目標達成を妨げるリスクが表面化した場合、金融政策の姿勢を調整する用意がある。委員会は公共衛生や労働市場、物価から生じる圧力やインフレ見通し、金融動向は国際情勢など、広範囲にわたる情報を考慮に入れて評価していく」

【票決結果】

票決は1、3月に続き全会一致。2020年11月以降、4回連続となる。FOMC投票権保有者は11名で、そのうちFRB正副議長、理事、NY地区連銀総裁の6名が常任、地区連銀総裁は1年間の輪番制で4名となる。今年の地区連銀総裁投票メンバーはリッチモンド地区連銀のバーキン総裁、アトランタ地区連銀のボスティック総裁、サンフランシスコ地区連銀のデーリー総裁、シカゴ区連銀のエバンス総裁

【パウエルFRB議長の記者会見、質疑応答のポイント】

〇金融政策について

→「我々は、雇用と物価の結果が目標を達成するまで、金融政策の緩和姿勢を維持する」

→「委員会が雇用の最大化と物価2%をゆるやかに上回って推移すると評価に沿うまで、我々は0~0.25%の目標レンジを適切と予想し続ける。一時的な物価上昇は、この基準に相当しない」

〇資産買入について

→「我々は、雇用の最大化と物価の安定において、一段の進展がみられるまで、毎月、米国債を800億ドル、MBSを400億ドル取得し続ける」

→「経済は雇用の最大化と物価の安定から程遠く、一段の進展がみられるまで時間が掛かる公算が大きい」

Q&A→「(資産買入縮小につき協議開始することを協議したかについて)まだその時ではない。そうした協議を行うときには世間に知らせると伝えており、テーパリングを決定するずっと以前にそうするだろう。(テーパリングなどを行うにあたって)一段の進展がみられるまでに、まだ時間が掛かるだろう」

〇経済、労働市場、物価について

→「ワクチン接種の広範な普及に加え、未曽有の財政政策が回復に力強い支援を与えている」

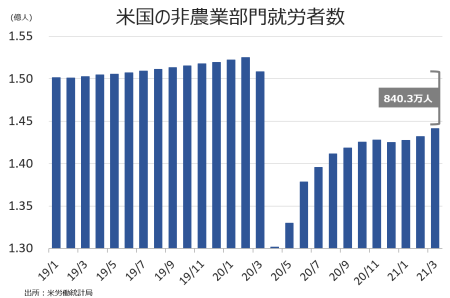

→「年初から、経済活動や雇用に関する指標は強まった」

→「家計の財部門への支出は勢いよく拡大した」

→「住宅市場は低迷期からの完全回復以上の進展を遂げる一方で、企業の設備投資や製造業生産も拡大した」

→「パンデミックにより最も打撃を受けた業種は未だ弱いものの、改善がみられる」

→「回復は予想以上に進んでいるが、まだら模様で完全な回復には程遠い」

→「変異株の蔓延がみられる通り、新規感染者数の水準は気掛かりだが、ワクチン接種の広がりは年内の経済正常化への回帰を促すだろう」

→「PCEはパンデミックにより押し下げらた反動のほか、油価の上昇が消費者のエネルギー価格に波及しているため、2%を上回る推移が続く見通しだ」

→「こうした影響に加え、サプライチェーンの途絶が短期的に続くようであれば、経済再開に伴い支出が回復する過程で価格に上昇圧力が加わる可能性が高い」

→「ただし、こうした物価の一度限りの上昇は一時的な影響を与えるに過ぎない」

〇資産価格について

Q&A→「(住宅市場について)我々はもちろん、住宅市場を緊密に注視している。住宅市場は金融危機当時とかなり様相を異にしている。主な理由のひとつは、当時と違って家計が非常に健全であるということだ。さらに、住宅ローンを抱える殆どの人々の信用スコアは、非常に高水準にある。従って、住宅購入にあたって多額の借入を行うような住宅バブルのような状態にない。ただし、住宅価格が上昇し続ける場合は、注意深くみていく・・ただ、力強い経済にあって余裕のある人々がいて住宅に投資したい意図があるならば、ある意味よいことだ」

〇アルケゴス問題について

Q&A→「(FRBは監督当局として役割を持つが、アルケゴス問題に気付いていたかについて)我々は銀行のリスク管理体制が健全に行われているかを監督しており、銀行自体あるいは個別のリスクを管理しているわけではない。大手金融機関の枠組みにおいて、アルケゴスのリスクはシステミック上、重要ではない、あるいは問題が生じるような規模ではなかった・・・しかし、一部の金融機関が関与し同様の大きなリスクを抱えていたことは驚きに値する・・・全てではないが、一部の金融機関のリスク管理に機能不全がみられたようで、我々は調査しているところだ」

〇中央銀行デジタル通貨(CBDC)について

Q&A→「(中国がデジタル人民元の普及を進めているが、導入に遅れをとる場合のリスクはとの質問に)我々は世界の準備通貨をであり、ドルはどの通貨より非常に多く取引に使用されている・・・私は、どこかの国がデジタル通貨を有していても、さほど気にしない。むしろ、私は正しく導入することに注意を払っている」

――資産買入の縮小観測が浮上していたものの、今回もパウエル議長は協議開始を協議する段階にすら至っていないとの見解を表明、会見でも「まだその時ではない」と応じていました。また、資産価格についても住宅価格の動向を注視していると述べつつ、力強い経済で余裕のある人々が住宅を購入する意図があるならば、それは良いことだ」と一蹴しています。物価についても2%をゆるやかに上回って推移するという条件につき、足元の物価上振れは「この基準に沿うとうしない」とけんもほろろです。Fedは高圧経済を実践する気満々で、4月FOMCサーベイの結果通り、資産買入の縮小開始の議論は少なくとも下半期に着手する雲行きになってきました。

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK –」2021年4月30日の記事より転載させていただきました。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください