kokouu/iStock

1.税制とは何か

今回は税制がテーマです。

「税金か。。。なにやら難しそうだな。。。」

「年末調整すら、書き方がわからなくて何度も書き直しているのに、国の税制を理解するなんて無理だ。。。」

なんて声が聞こえてきそうですね。

税制は敷居が高いと感じる方もいるかもしれませんが、この記事では、皆さんが政策を実現するために最低限知っておくべき事項をコンパクトにまとめていますので、ご安心ください。

税制は皆さんが作りたい社会を実現するためには、とても役立つ知識です。あまり知られていないかもしれませんが、文脈のよい税制改正要望は意外と実現できるケースがありますし、色々な民間団体が毎年盛んに与党や政府に要望を出しています。なので、この後を読んでいただいて、税制への理解を深めていただけるとうれしいです。

ちょっと過去の記事の内容に戻ります。

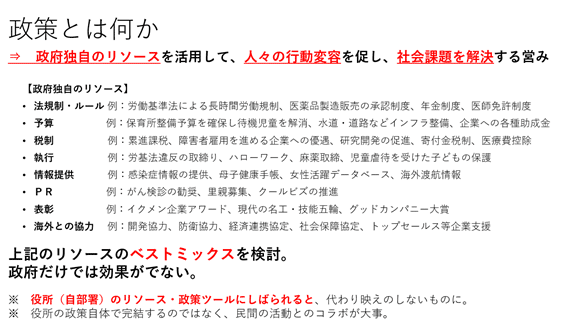

第一回目の記事「そもそも「政策」とは何か」で、政策とは

政府独自のリソースを活用して、人々の行動変容を促し、社会課題を解決する仕組み

と説明しました。

第一回目の記事では政策の中には、いくつか種類があることもお伝えしましたね。税制も、その中の一つに含まれています。

第5回:官民の本質的な違い‐官とのコミュニケーションのための必修科目‐で、お伝えしましたが、政策とはいわば、

・お客さんが選べない

・ほしくなくても、お金は払わないといけない

という厄介な商品のようなものです。

税制というのはこの2つめ、

「強制的に国民にお金を払わせる」という機能を担う政府のツールの一つです。

税制というのは、このように国がお金を徴収するものではありますが、収めるべき税金を安くすることで企業の活動にインセンティブを与えることもできます(例えば企業が研究開発に投じた費用の一定割合を法人税から差し引く研究開発税制があります)し、災害等により生活が苦しくなった人のために税金を払わなくてよくしたり(免除)、税金を支払う期限を後ろ倒ししたり(猶予)、様々な目的を達成するために活用できる便利な政策ツールでもあるのです。

コロナ禍においても事業者や個人の生活を守るため、様々な税制が作られています。

例えば、新型コロナウイルスの影響により収入が減少した人は、国や地方自治体に納める税金(メモ)を猶予するという税制がつくられました。

(メモ)国税と地方税

税の種類には大きく分けて2種類あります。

一つは国税、もう一つは地方税です。国税とは税金を集める主体が国である税金のことを指します。地方税は税金を集める主体が都道府県や市町村である税金のことをいいます。

日本では、コロナ前から災害等があった場合に納税の期限を猶予する仕組みがありますが、もしそのような事情がなく税金を納めないと、財産を差し押さえられ、競売にかけられてしまいます。

しかし、コロナ禍では、通常どおりの営業ができないことで、普段であれば得られる収入が得られず、苦しんでいる企業がたくさん出てきました。

そのような状況で、通常通りに税金を納めることを求めると、「これ以上事業を続けられない」と、廃業する企業が多く発生しかねません。

そこで、コロナ禍で一定の収入の減少があったような企業については、税金の納付を先延ばしにすることで、通常であれば利益を上げ、日本経済に貢献していたはずの企業を救おうとする税制が作られました。

これにより、コロナ禍で大きく経営に影響を受けた企業も(もちろん、持続化給付金や公的な融資などの直接的な資金援助と相まって)「コロナが落ち着くまで事業を継続」できる可能性が高くなります。

払わなければならない税金を増やしたり減らしたりすることで、人々の行動を変化させるのが税制の役割なのです。

2.国の税制づくりは表向きは8月末からスタート

実は、8月は国全体の税制の中身を決めるプロセスのスタートラインです。

例年8月末には、各省庁が、税制改正要望を財務省と総務省に提出し、公表します。

税制改正要望とは、国全体の税金(国税)の中身について取りまとめる立場にある財務省と都道府県や市町村の税金(地方税)の中身について取りまとめる総務省が、税金を安くしたり、高くしたりすることで所管する政策を前に進めたいと考える立場の各省庁から、次の年度の税制改正の提案を受けつけるものです。

3.税制は政策実現の強力な後押しになる

先ほども触れましたが、税制は人の行動に強い影響を与えたり、直接企業経営や人の生活を支えたりすることができるとても大事な政策手段です。皆さんが社会をよくするために進めたい政策を大きく前に進めることができます。

たとえば、このようなことが考えられます。

あなたが障害者を雇用する団体がもっと増えるべきだと考え、そのことが政府にも理解されたとします。

その場合、政府は、障害者を雇用する団体を支援するため、一定の割合で障害者を雇用している団体については、新しく建物を購入した場合に本来かかるはずの税や事業所の面積に応じて払うべき税を減額したりすることがありえます。

そうするとどうでしょう。障害者を雇用することにより、払わなければいけない税金が減るので、その取組を始めようとする人が増えるはず(※)です。

(※)後ほど説明しますがこの税制は「心身障害者を多数雇用する事業所に対する特例措置」として実在しています。

このように、人々や自治体の行動に動機付けを与えるという意味で、税制には強い力があります。皆さんが社会のために必要と考える政策があるならば、税制の実現を是非目指してください。

ただし、新しい税制を実現するには、予算の場合と同様いくつものハードルを越えていく必要があります。

税制を作るという仕事は、本来支払うべき税金を一定の場合に減額したり、また増やしたりする話ですから、金額が大きければ予算全体に影響が出ます。また、政府内でも、税金を集める省庁(財務省、総務省)と集めてきた税金を使う省庁(厚生労働省や国土交通省などその他省庁)の両方が関係します。さらに、政府内の議論だけでなく、与党の議論が重要になります。

そのため、各省庁同士相談しながら税制を作っていかなければいけません。また、特定の条件をクリアした集団についてのみ税金を減額するなどによって、政策を進めていくというのが税制です。不公平な仕組みにならないよう、様々な角度から検証されますし、多くの人の理解を得て決める必要もあります。

だから、税制を作るプロセスは、関係者が多くとても長いのです。

予算と同じく税制も、毎年必ず新しい仕組みが作られるものですので、プロセスやスケジュールはあらかじめ決められています。だから、民間から何らかの税制の実現を目指したいのであれば、税制のプロセスとスケジュールを理解しておいてほしいのです。

そうでないと、せっかくよい内容の提案で、政治家や官僚が「実現したらよさそう」と思ってくれたとしても、時すでに遅しということになってしまいます。

具体的には、

・政策実現のために活用できる税金の種類

・国が税制を作るタイミング

・政府内での税制決定プロセス

・税制決定のキーパーソン

を理解しておくことが重要です。

税制が出来上がるまでの表と裏のプロセスを理解し、皆さんの活動の参考にしていただければ嬉しいです。

4.税の種類

ここまでは、ご理解いただけたでしょうか。

次はいよいよ税の種類についてです。

税の種類について理解していないと、具体的な税制の提案を行うことは難しいですよね。この記事の目的は、より良い政策を実現するために税制を活用すること、です。そのため、ここでは政策を前に進めるための税制改正を実現しようとする方が、最低限理解しておくべき税の種類についてお伝えします。

1)個人の所得を元に個人から集められる税金(所得税(国税)・個人住民税(地方税))

これは、皆さんの所得に対してかかる税金です。この税金を使った税制は、たとえば「セルフメディケーション税制」があります。

この税制は、ドラッグストアなどで処方箋なしに買うことができる医薬品を年間の基準額以上購入した場合、課税所得額(※)から一定額を差し引くことができる、つまり税金を安くできるという仕組みです。

(※)給料をもらっている人であれば、給与所得の金額から配偶者控除や生命保険料控除等の所得控除額を差し引いて算出した額のことです。この額に所得税の税率を掛け合わせて所得税を算出するので、課税所得額が下がると、税金が下がることになるのです。

この仕組みがある理由は、ざっくりいうと「必ずしも医者に行かなくてもよい軽い病気や怪我の人が医者に行くケースを減らすため」です。

皆さんが風邪をひいたとき、いつもどうしていますか?

ドラッグストアでかぜ薬や解熱剤を買っている人もいるでしょう。医者に行った方が早く治るので、すぐ医者に行く、という人もいるかと思います。

でも、お医者さんで診療してもらうためにかかるお金の7割は、みんなから集めた保険料や税金で成り立っています。少し鼻水が出たぐらいで医者にかかっていては、みんなからいくら保険料や税金を集めても足りません。

一方で、ドラッグストアで薬を買った場合には、保険料や税金からお金を出さなくてすみますね。

このように、所得税などを減額することで人々の行動を「少しの病気でも医者に行く」から「少しの病気ならドラックストアで薬を購入する」に変更することができます。

個人が何か商品やサービスを買う行動を変化させたい場合に、所得税などに着目した税制改正が行われます。

2)法人の利益をもとに法人から集められる税金(法人税(国税)、事業税(地方税))

これは、法人の利益に対してかかる税金です。この税金を使った税制は、たとえば「人材確保等促進税制」があります。

この税制は、新しい人を雇ったり、社内の人材育成のための投資を行った場合に、一定の金額を、本来払わなければいけない税額から差し引くという仕組みです。

企業の経営者の方は、コロナ禍で通常時よりも厳しい経営を強いられている方も多いのではないでしょうか。

そんな中で、新しい人材を獲得したり、社員の能力開発を行うことはどうしても後回しになってしまうかもしれません。

でもこの仕組みがあるとどうでしょう。新しい人を雇ったり、今いる社員に対して教育を行うことによる支出は増えますが、税金として払わなければならない金額は減りますよね。

このように、法人税などを減額することで、企業の経営者の考えを「人的投資を控える」から「人的投資を行う」に変更させることができます。

法人が経済活動が拡大するように何か新たな投資を行うよう、行動を変化させたい場合に、この法人税に着目した税制改正が行われます。

3)建物などの入手・所有について支払う税金(固定資産税(地方税)、不動産取得税(地方税))

これは建物などを新たに入手した時に必要になる税金です。この税制は、「3.税制は政策実現の強力な後押しになる」で説明しましたが、「心身障害者を多数雇用する事業所に対する特例措置」がその一例に当たります。

あなたが障害者を雇用する団体がもっと増えるべきだと考え、そのことが政府にも理解されたとします。

その場合、政府は、障害者を雇用する団体を支援するため、一定の割合で障害者を雇用している団体については、新しく建物を購入した場合に本来かかるはずの税や事業所の面積に応じて払うべき税を減額したりすることがありえます。

そうするとどうでしょう。障害者を雇用することにより、払わなければいけない税金が減るので、その取組を始めようとする人が増えるはずです。

このように、固定資産税などを減額することで、企業の経営者の考えを「障害者を雇わない」から「障害者を雇って事業を拡大する」に変更させることができます。

法人が何か新たな投資、特に施設の拡大等を行うよう、行動を変化させたい場合に、この税に着目した税制改正が行われます。

もちろん他にもたくさんの税制がありますが、民間の団体の方々が進めたい政策を実現する上で最低限抑えておくべきは、この3つの税制のパターンだとご理解いただいてよいかと思います。

5.実際の税制づくりは8月よりもっと前から(年間スケジュール)

税制をつくるスケジュールは以下のようになっています。

4・5月 各省庁が次年(2021年の4・5月であれば2022年)の税制の内容を考え始める

8月末 各省庁が次年の税制の内容を提案する「税制改正要望」を財務省・総務省に提出

9月~12月 財務省・総務省が各省の提案をヒアリングして、新たな税制とすべきか検討

12月下旬 税制改正大綱の閣議決定

1月 租税特別措置法案の国会提出

2月~3月 国会での審議

3月末 租税特別措置法成立

「なんだ、予算と大体一緒か」そう思った方もいるかもしれませんが、予算との大きな違いは、税制改正は与党内のプロセスがかなりシステマチックに構築されているところなのです。ハッキリ言うと、税制の意思決定の本末は与党だというのが霞が関的な常識なのです。ですので、与党内のプロセスについても理解した上で、作戦を練らなければいけません。

また、何年かかかって実現する税制も珍しくありません。政治や世論の後押しを得ながら粘り強く働きかけることも大事です。

※メルマガでも同様の内容を配信しています。

編集部より:この記事は元厚生労働省、千正康裕氏(株式会社千正組代表取締役)のnote 2021年8月13日の記事を転載させていただきました。オリジナル原稿をお読みになりたい方はこちらをご覧ください。