kevinjeon00/iStock

グローバル・インテリジェンス・ユニット チーフ・アナリスト 原田 大靖

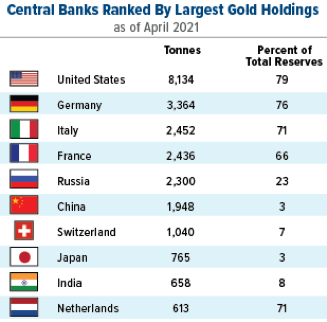

シンガポール金融管理局(MAS)は、2021年5月~6月にかけて合計約26.3トンもの金(ゴールド)を購入し、数十年ぶりにその保有量を拡大させているとの報道があった(参考)。「FXStreet」の報告書によると、世界的なインフレ圧力とエネルギー市場の混乱もあって、中央銀行の金への欲求が再開される中で、シンガポールに限らず、セルビア、ハンガリー、タイ、フランス、ドイツ、ブラジルの各中央銀行も、ここ数カ月で金準備を追加しており、とくに、金準備を20%以上に増やしたロシアは、現在、金準備の規模で世界第5位にランクされている(参考)。

図表:金準備のランキング

出典:U.S. Global Investors

価値が相対的に安定し、「有事の金」とも言われる金(ゴールド)は不確実性が増す世界情勢の中にあっても、国家財政の安定性を保つ手段の一つとして、いつの時代もその存在感を維持してきた。中央銀行による大量の金の蓄積は、世界の基軸通貨としての米ドルからの継続的なシフトを示し、世界的な経済力学の継続的なシフトを示しているともみられているが、果たして、昨今の各国中央銀行による金(ゴールド)の蓄積の背景には、やはり地政学リスクの炸裂といった警告を意味するものであるのか。

まず、我が国でもよく「有事の金」「安定資産」と言われる金(ゴールド)であるが、その価値は歴史上、他の金融商品同様、ボラティリティに満ちたものであったといえる。

近代以降、金貨と銀貨が混在して使用されるようになる中で、その価値は、金と銀の相対価値である比価によって変動していた。例えば、大規模な金山が発見されると、銀の相対価値が高くなり、金の価値が下がる、という構造である。

大航海時代の幕開けにより、スペインが南米でポトシ銀山を発見して以来、欧州には大量の銀が流入し、16世紀で欧州では価格革命が勃発した。当時イングランドでは、金1に対し銀15の交換比率にまでその差が開いたが、他方で価格革命の影響がまだ及んでいないインドでは、金1に対し銀10の比率が維持されていた。そこで、インドで銀10を金1と交換し、イングランドに持ち帰り銀15と交換して、その銀を再びインドに持ち込めば、金1.5と交換することができ、(往復のコストなどを考慮しなければ)50%の利益率を確保できたわけである。

この裁定取引のスキームを最大限利用して巨万の富を築いたのが、かの東インド会社であった。このスキームは、当然、中国や「黄金の国ジパング」も対象とされた。とくに開国直後の幕末日本は、大量の小判が流出していった。

2010年に紅茶会社として東インド会社を“復活”させたインド出身の実業家サジブ・メフタ氏

出典:The East India Company

18世紀に入るとこうした裁定取引のスキームを終わらせるべく、当時、英国の造幣局長であったアイザック・ニュートンは、最適な金銀比価として「金1につき銀15.2」を設定、その後、19世紀に入ると、銀貨との交換はなくなり、イングランド銀行券と金貨の兌換による金本位制が始まるのであった。それ以降、各国は、海外債務返済用と兌換用としての金(ゴールド)の蓄積に奔走することになったのである。

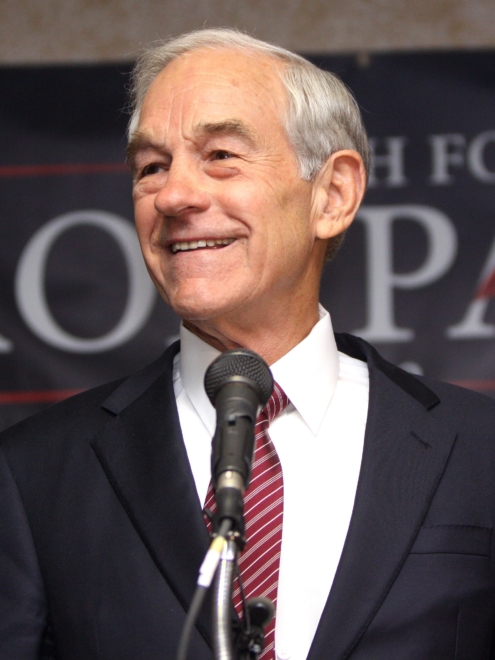

金本位制がなくなり、また金(ゴールド)が管理通貨を代替することも考えられない今日においても、しかし金(ゴールド)は、国家財政にとり力の源泉であるとみなす向きは以前としてあり、2012年に米大統領選挙に出馬したロン・ポール議員(当時)は、金本位制の復活すら主張していた(東洋経済オンライン)。

金本位制への回帰を主張したロン・ポール議員(当時)

出典:Wikipedia

これに対し、ノーベル経済学賞を受賞した米国の経済学者ポール・クルーグマンは、「ニューヨークタイムズ」紙上に、金価格を消費者物価指数で割った「実質金価格」をグラフ化し、いかに金価格が不安定であるかを示し、最後にこう付け加えている:

「金本位制の下で、米国には大きな経済危機は起こらなかった。1873年、1884年、1890年、1893年、1907年、1930年、1931年、1932年、1933年を除いては」

図表:実質金価格(=金価格÷消費者物価指数)

出典:NewYork Times

このように「安全資産」というのはもはや神話に近いが、他方で、これまで見てきた歴史を振り返っても、金準備増減の背景には、その国の思惑が透けて見えるのが、まさに金(ゴールド)の存在であるといえよう。

では、昨今の各国における金準備増加の背景とは何なのであろうか。例えば、ロシアであれば、緊張深まるウクライナ情勢をにらみ、米国による経済制裁を受けた場合に備えて、金準備を増やしている、との見方もできるかと思われる(Reuters)。

では、冒頭に述べたシンガポーでの動きの背景には何があるのか。参考になるのは、1968年にシンガポールが、ブレトン・ウッズ体制の崩壊を予見したNgiam Tong Dow上級顧問によるアドバイスを受けたゴー・ケンスイ副首相(当時)が南アフリカから金(ゴールド)を購入したという記録である(Zero Hedge)。

その後、1971年8月、ニクソン米大統領は金ドル兌換の停止を含む新経済政策を発表し、名実ともに金・ドル交換性に基づくブレトン・ウッズ体制は崩壊することとなったが、昨今の金(ゴールド)蓄積もこうした金融秩序変転の序章となるのではないか。

■

原田 大靖

株式会社 原田武夫国際戦略情報研究所(IISIA)

東京理科大学大学院総合科学技術経営研究科(知的財産戦略専攻)修了。(公財)日本国際フォーラムにて専任研究員として勤務。(学法)川村学園川村中学校・高等学校にて教鞭もとる。2021年4月より現職。