franckreporter/iStock

2022年の幕開けはS&P500やナスダックが新年早々5営業日続落するなど、躓いてしまいました。

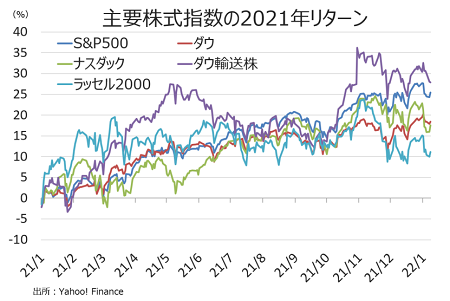

しかし、昨年末はオミクロン株の感染拡大もどこ吹く風。ワクチンの普及や経済活動の再開を背景に、5つの主要株指数はそろって2桁リターンを達成して1年を終えました。結果は、以下の通り。

1位 ダウ輸送株 31.8%

2位 S&P500 26.9%

3位 ナスダック 21.4%

4位 ダウ平均 18.7%

5位 ラッセル2000 13.7%

チャート:主要株式指数、2021年はダウ輸送株がまさかの1位

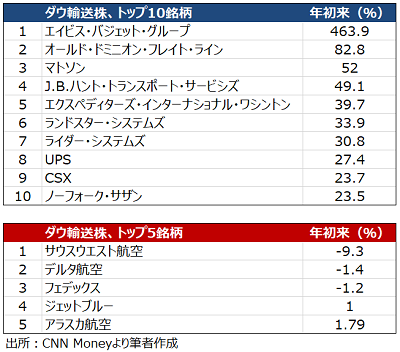

2021年も、GAFAを始めテクノロジーやバイオなどグロース株が優勢だった割りに、なぜ輸送株がこれだけ上昇したのか不思議に思いますよね?答えは、ミーム銘柄のレンタカー大手エイビス・バジェット・グループの株価が5倍超の大躍進を遂げたたためです。当方が隔週で昨年末最後に出演致しました「北野誠のトコトン投資やりまっせ。」でお伝えした時点でのダウ輸送株銘柄のリターンをみても、ぶっちぎりですね。その他、供給制約で運賃の高騰に見舞われ海運株が好調だったように、国際貨物やトラック輸送などの銘柄が上位を占めました。下位はビジネス顧客の回復が鈍い航空関連が並びます。

チャート:ダウ輸送株の銘柄、21年12月28日までのリターン

S&P500に視点を移してみると、経済活動の再開の恩恵を受ける銘柄が上位に入りエネルギー銘柄は10位中3銘柄がランクインしていました。そのほか、サイバー攻撃多発を背景にフォーティネット、クラウド需要に加え仮想空間の開発基盤「オムニバース」の商用展開を始めた半導体関連のエヌビディアなどが食い込んでいます。逆にワースト銘柄はカジノ関連が3銘柄が入り、デルタ株やオミクロン株感染拡が打撃となりました。

さて、いよいよ2022年の見通しですが、21年の26.9%高を含め3年連続で2桁リターンを遂げた反動か、ウォール街は2022年の米株見通しに慎重なのですよ。強気派の間でも、2桁のリターンを見込むストラテジストは少数派。一部のストラテジストは、マイナスのリターンを予想していました。背景に①割高感、②業績期待の後退、③金利上昇、④成長鈍化--を挙げています。

チャート:各ストラテジストのS&P500見通し、予想平均値は1月11日比で5.2%高の4,960

その理由をひとつずつみていきましょう。

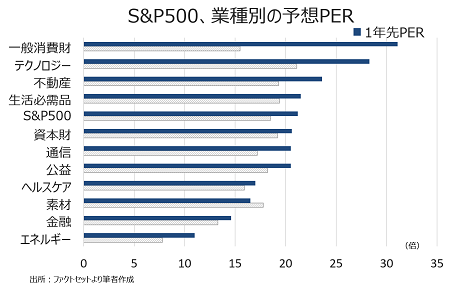

①割高感―割高感が台頭

S&P500は3年連続で2桁リターンを達成するなか、割高感が台頭しています。1年先の予想株価収益率(PER)は21.3倍と、5年平均の18.5倍、10年平均の16.6倍を上回っていました。業種別ではテスラなどEVメーカーを背景に一般消費財、テクノロジーなどで割高感が顕著です。

チャート:S&P500、業種別のPER

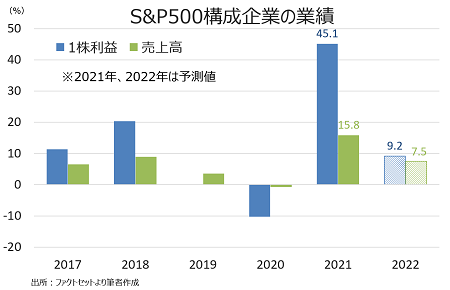

②業績―2022年は、1桁の増収増益にとどまる見通し

2021年は経済活動の再開もあって、1株利益は45.1%増、売上高は15.8%増の2桁の増収増益を達成する見通しです。2022年はというと、それぞれ9.2%増、7.5%増への鈍化が予想されています。経済正常化に沸いた2021年の反動が顕在化する公算大というわけですね。

チャート:S&P500構成企業の業績推移

③金利上昇―正常な状態では、米債利回り上昇は米株相場を圧迫も

FRBによる利上げを受けて米債利回りが上昇すれば、米株相場における優越的な立場、即ち米株以外に「選択肢はない(There Is No Alternative=TINA)」状態は終焉に向かう可能性あり。コロナ前は、米10年債利回りが配当利回りを超える場合、これだけが理由ではないながら、株価は伸び悩んでいました。

チャート:米10年債利回りと配当利回りの比較

④2022年成長見通し①4%予想が優勢も、下方修正し始めるエコノミストも

ウォール街の2022年成長見通しは概ね4%と、12月FOMC予想と変わりません。ただ、オミクロン株の影響もあり、ゴールドマン・サックスは2022年成長見通しを4.2%から3.8%へ下方修正していました(21年12月28日時点)。

エコノミスト見通し 成長率

ウェルズ・ファーゴ 4.0%

バンク・オブ・アメリカ 4.0%

ゴールドマン・サックス 3.8%

JPモルガン 3.8%

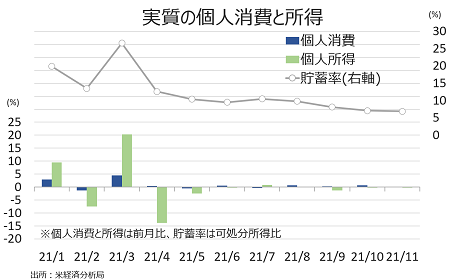

⑤2022年成長見通し②実質ベースの個人消費・所得は11月に減速

11月の個人消費支出は前月比0.6%増だったものの、実質ベースでは横ばいでした。同じく個人所得も同0.4%増のところ、実質ベースでは同0.2%減と4カ月連続でマイナスとなっています。個人消費は旺盛な需要を支えに個人所得を上回り続け、貯蓄率は11月に6.9%と2017年末以来の低水準。実質賃金はインフレ加速を受け、8カ月連続でマイナスとあって、貯蓄という家計のバッファーは、明らかに縮小しつつあります。

チャート:実質の個人消費、足元は伸び悩み

――以上の理由より何より、Fedの引き締め政策への警戒感が相場の重石となっています。1月11日には、パウエルFRB議長が再指名承認をめぐる議会証言で早期の利上げや保有資産の圧縮を年内に開始する可能性を示唆した一方、労働市場や経済動向の拡大を損なわないと発言し、買い安心感を誘いました。

パウエル発言もさることながら、個人的には①テクニカル的な買い戻し、②個人の押し目買い――が入ったとみています。ナスダックはその前日、21年11月22日に付けたザラ場の最高値から10.4%下落し調整入りし、且つ200日移動平均線を割り込んだ後、反転しました。S&P500もダウ平均も、50日移動平均割れで、しっかり買い戻されています。

2022年は昨年より難しい投資戦略が必要となりそうですが、今年もテクニカルが頼みの綱ということは変わらずだったり?

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK –」2022年1月12日の記事より転載させていただきました。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。