3月15~16日開催の米連邦公開市場委員会(FOMC)では、市場予想通りFF誘導金利目標を0.25~0.5%へ引き上げた。利上げは2018年12月以来、3年3ヵ月ぶりとなる。

パウエル議長 FRB HPより

利上げに際し、今回の声明文で「適切に引き締め寄りな金融政策を通じ」、物価安定と雇用の最大化を達成するという新たなフォワード・ガイダンスを追加した。物価が高止まりするうちは、積極的な利上げを行う方向を示す。実際、経済金利見通し(SEP)のうち、2022年の利上げは3月以降、毎回25bpずつの利上げが見込まれる上、16名の参加者のうち7名が今年50bpの利上げを予想。パウエルFRB議長も、記者会見でその可能性を排除しなかった。

その他、声明文で保有資産の縮小を今後の会合で決定すると盛り込んだ。パウエル氏によれば、早ければ次回5月3~4日開催のFOMCで発表するという。

ウクライナ情勢については、不確実性をもたらすとの考えを表明した。パウエル氏は2022年の成長見通しの大幅下方修正につき、ロシアによるウクライナ侵攻の影響を挙げ、原油高や商品価格の上振れに加え、供給制約の悪化が米経済を圧迫すると指摘。ただし、潜在成長率を大きく上回る水準を維持するとし、利上げペースに影響を与えるならば加速であるとの見方をにじませた。

声明文の変更点は以下の通り。 修正箇所は、取り消し線と太字下線部をご参照。

【景況判断(ウクライナ情勢含む)】

前回:「経済活動や雇用の指標は強まり続けた。パンデミックにより最も悪影響を受けた業種は、足元数ヵ月の間に改善しているが、新型コロナウイルスの新規感染者数の急増の影響を受けている。雇用の増加は足元数ヵ月にわたり堅調で、失業率は大幅に低下した。パンデミック下で生じた需要と供給の不均衡と、経済活動の再開により、引き続きインフレの高止まりに繋がった。経済、そして家計と企業の信用の流れを支援するための政策手段をある程度反映し、全体的な金融環境は緩和的であり続けた」

↓

今回:「経済活動や雇用の指標は強まり続けた。雇用の増加は足元数ヵ月にわたり力強く、失業率は大幅に低下した。パンデミック下で生じた需要と供給の不均衡に加え、エネルギー価格や広範囲にわたる値上げ圧力を受け、引き続きインフレの高止まりに繋がった。ロシアによるウクライナ侵攻は、人道的且つ経済的に多大な困難を強いている。米国経済への影響は非常に不確実性が高いが、短期的には侵攻とそれに関わる事象は、一段のインフレ圧力を与え経済活動の重石となる公算が大きい」

※米2月消費者物価指数が約40年ぶりの高水準だったようにインフレ高進が続く上、ロシアによるウクライナ侵攻を受けた原油や商品価格の高騰が重なったため、インフレ警戒を強化。

【政策金利、保有資産の縮小】

前回:「経済の道筋は、ウイルスの状況に大きく依存し続ける。ワクチン接種の進展と供給制約の緩和が、経済活動や雇用の継続的な拡大とインフレ率の抑制を支えると期待される。経済見通しのリスクは、変異株を含め残存する。

委員会は、雇用の最大化と長期的に2%で推移する物価の達成を目指す。一連の目標達成を支援すべく、委員会はFF金利誘導目標レンジを0~0.25%で据え置くことを決定した。物価が2%を大幅に上回り、労働市場が力強い状況下、委員会は目標レンジの引き上げがまもなく適切になると見込む」

↓

今回:「委員会は、雇用の最大化と長期的に2%で推移する物価の達成を目指す。適切に引き締め寄りな金融政策を通じ、委員会は物価が目標値の2%に回帰し、労働市場が力強さを維持すると見込む。適切に一連の目標達成を支援すべく、委員会はFF金利誘導目標レンジを0.25~0.5%へ引き上げ、目標誘導レンジを継続的に引き上げがることが適切と予想する。また、委員会は今後の会合で、保有する米国債および政府機関債、政府機関の保証が付いた住宅ローン担保証券の削減に着手すると見込む」

※新たなフォワード・ガイダンスとして、統治目標を達成すべく「適切に引き締め寄り」な政策を講じるとの文言を追加。さらに「目標誘導レンジを継続的に引き上げることが適切」とした。

【金融政策姿勢】

※21年9月以降、据え置き

「金融政策の適切なスタンスを評価する上で、委員会は経済見通しに係る最新の情報が与える示唆を注視し続けていく。委員会の目標達成を妨げるリスクが表面化した場合、金融政策の姿勢を調整する用意がある。委員会は公共衛生や労働市場、物価から生じる圧力やインフレ見通し、金融動向は国際情勢など、広範囲にわたる情報を考慮に入れて評価していく」

【票決結果】

20年11、12月、21年1、3、4、6、7、9、11、12、1月まで。20年11月以降、11回連続で全会一致だったが、今回はセントルイス地区連銀総裁のブラード総裁が50bpの利上げ票を通じ反対にまわった。FOMC投票権保有者は足元で8名、クラリダ氏やクオールズ氏など副議長が退任したほか、地区連銀総裁が1人不足し前回の11名から減少した。本来、投票メンバーはFRB正副議長3名、理事5名、NY地区連銀総裁の8名が常任、地区連銀総裁は1年間の輪番制で4名となる。今年の地区連銀総裁投票メンバーはカンザスシティ地区連銀のジョージ総裁、クリーブランド地区連銀のメスター総裁、セントルイス地区連銀のブラード総裁。

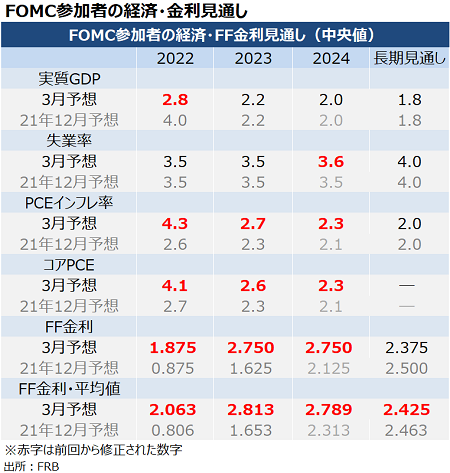

【経済・金利見通し】

経済見通しのうち、注目ポイントは以下の通り。

・成長率は2022年のみ、大幅に下方修正。23~24年は22年に毎回利上げを予想しつつも、前回から下方修正せず。これは米経済への自信の表れか、あるいは経済減速局面では下支えする意図を示唆するのか見極めが必要に。

・失業率は、2024年のみ若干弱い方向に修正。

・物価見通しは、コロナ禍での需給逼迫や供給制約に加え、ウクライナ危機が発生したため、2022年を中心に上方修正。

チャート:3月FOMCの経済金利見通し

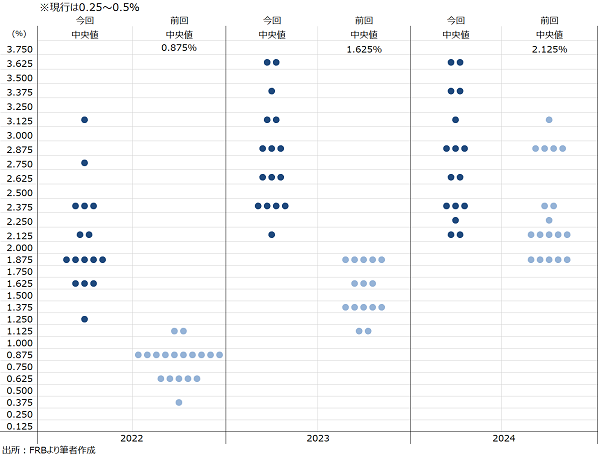

【ドットチャート】

・2022年の利上げは前回21年12月の3回から、今回は7回(3月以降、毎回25bp利上げ)へ修正し、タカ派へ急傾斜。さらに、16名の参加者のうち7名が50bpに利上げを見込んでおり、インフレ動向次第では年内に50bpの利上げが少なくとも1回はあり得よう。

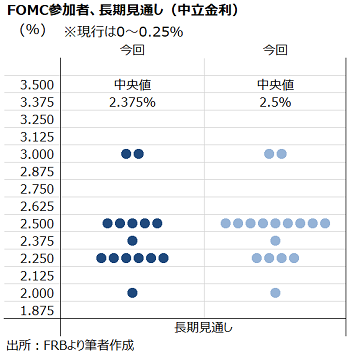

・2023~24年にかけ、3~4回の利上げを予想。2.75%が上限であれ下限であれ、FOMC参加者の中立金利(緩和的でも引き締め的でもない金利水準)とされる長期見通しの2.375%を上回っており、インフレ根絶に向けタカ派姿勢を打ち出した格好。

・長期見通しを2.5%から2.375%へ下方修正。引き締め寄りな政策へシフトした後、将来的に若干緩和寄りにシフトする可能性を示唆か。なお、引き続きセントルイス地区連銀のブラード総裁が提示していないもようだ。

チャート:ドットチャートによれば、2022年を軸にタカ派寄りへシフト

【パウエルFRB議長の記者会見、質疑応答のポイント】

〇利上げについて

冒頭の原稿→「Fedは、米議会が与えた雇用の最大化と物価安定という統治目標に強くコミットしている。今日、こうした目標を支援すべく、FOMCは利上げを行った」

冒頭の原稿→「声明文で強調したように引き締め寄りな金融政策が適切と考え、物価は2%へ回帰し、労働市場は力強さを維持すると見込む」

冒頭の原稿→「我々は、潜在的に存在する一段の物価上昇圧力と物価見通しに注意を払う。委員会は物価安定を取り戻すべく、断固として必要な手段を講じる」

冒頭の原稿→「このような環境で適切な金融政策を行うには、経済が時に予想しない方向で進展すると認識する必要がある。我々は、新たなデータや見通しに合わせ、機敏に反応する必要がある。ただでさえ困難で不確実性がある状況下、不確実性を加えないよう努めなければならない」

Q&A→「(積極的な利上げによる景気後退リスクについて)私の考えでは、23年にかけての景気後退リスクは特に高まっていない。総需要は力強く、労働市場も非常に力強く逼迫し、就労者数は高水準にある。家計や企業のバランスシートは健全だ」

Q&A→「(利上げペースについて)毎回の会合がライブであり、状況を確認した上で、仮に緩和を取り除くペースを加速すべきだと考えれば、そうするだろう。完全に特定できないが、明らかに今年(利上げを加速する)可能性がある」

Q&A→「(6ヵ月前に金融政策をインフレ抑制重視にシフトしたものの、実質金利が未だにマイナスで緩和的な状況にあることについて)今は、明らかに利上げと保有資産を縮小する時期だ。委員会は物価安定を取り戻す必要性を強く認識し、そのためには断固としてあらゆる手段を講じる。実質金利についてだが、経済金利見通しにあるように、多くの人々が中立金利近く、あるいは超える見通しを示し実質的に引き締め寄りの予想を出してきた」

〇保有資産の縮小について

冒頭の原稿→「委員会は、今後の会合で保有資産の縮小を開始する」

Q&A→「今回の会合では、保有資産縮小の方法についての意見収束をめぐり素晴らしい進展をみた。今後の会合で実際に縮小を開始できる計画をまとめる位置まできている。その時期は、早ければ次回5月3~4日開催のFOMCにやってくるかもしれない」

〇経済、労働市場、インフレについて

冒頭の原稿→「労働市場が極めて逼迫し、物価高に直面するなかでも、経済は非常に力強く、委員会は継続的な目標レンジの引き上げは適切と考える」

冒頭の原稿→「労働市場は極めて逼迫した。過去2ヵ月間で、就労者数は100万人を超えて増加した。失業率はパンデミック後で最低の3.8%をつけ、委員会の長期見通しを小幅に下回った」

冒頭の原稿→「労働市場の改善は低賃金職のほか、黒人やヒスパニック系に広がっている」

冒頭の原稿→「物価高は多大な困難を与え、特に食品や住宅、輸送に掛かる負担に耐えらえない人々の間で顕著となっている」

冒頭の原稿→「インフレが物価安定の目標水準に回帰するには、当初の予想より時間が掛かる」

Q&A→「(22年成長率の大幅下方修正について)利上げによる効果というより、東欧における戦争の波及効果だ。非常に不確実性があるものの、原油や商品価格の上昇は、成長率の重石となるだろう。金融政策は確かに時間差を伴って効果が表れるが、2.8%という見通しは依然として非常に力強い成長を示す」

Q&A→「(インフレがいつ収束するかについて)ウクライナ侵攻がなければ、物価は今年の1~3月期末にかけピークアウトし、下半期にかけ鈍化すると見込んでいた。しかし、今は原油や天然ガス、商品価格が上昇している。また供給制約に加え、配送の問題、ロシア製品排除の影響も考えなければならない。恐らく、インフレは今年の下半期に鈍化すると見込むが、経済金利見通しが示すように今年は高止まりが予想される」

〇ロシアによるウクライナ侵攻の影響

冒頭の原稿→「ウクライナへの侵攻や関連する事象は、経済活動の見通しにとって下方リスクを示すが、FOMC参加者は、経済金利見通しに表れるように堅調な成長を見込み、2022年は2.8%、2023年は2.2%、2024年は2.0%を見込む」

冒頭の原稿→「声明文で指摘したように、ロシアによるウクライナへ侵攻をめぐる影響について大いに不確実性がある」

冒頭の原稿→「原油や商品の価格上昇の直接の影響に加え、侵攻とそれに関わる事象により海外の経済活動を抑制し、一段の供給制約をもたらし、貿易やその他の経路を通じ米国に波及しうる」

――FOMC声明文からパウエル氏の記者会見まで、徹頭徹尾インフレ重視の姿勢を打ち出してきました。一方で、経済の力強さに自信を示し、来年にかけての景気後退リスクをほとんど気にかけていません。足元で労働市場が絶好調なため、インフレ退治に集中できる環境が整っているとも言えます。

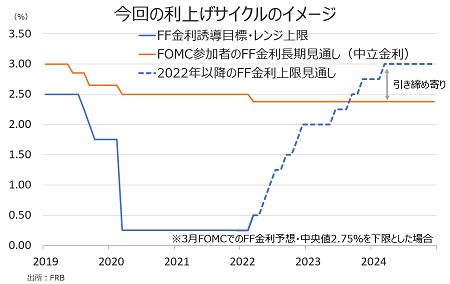

3月FOMCでの大きな変更点は、FF金利誘導目標を中立金利を上回る水準まで引き上げる方向へシフトしたことでしょう。1970~80年前半にかけての執拗な高インフレを回避すべく、断固たる決意を表明した格好です。

チャート:FF金利見通し・中央値2.75%を下限としたケースの利上げイメージ

ただ、利上げのほか、早ければ5月FOMCで決定しそうな保有資産の縮小、ウクライナ侵攻などの米経済への影響は未知数。パウエル氏がリマインドするように、毎回の会合で機敏に反応するしかないのでしょう。

余談ながら、記者会見は引き続きオンラインでしたが、FRBのFlickrページでコロナ後、FOMC会合の様子が初めて写真に残されました。マスクを着用する参加者見当たらず、FOMCの会合自体も正常化モードに切り替わりつつあります。

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK –」2022年3月18日の記事より転載させていただきました。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。