6月14~15日開催の米連邦公開市場委員会(FOMC)では、13日引け直前にウォール・ストリート・ジャーナル(WSJ)紙の観測記事通り、FF誘導金利目標を75bp引き上げ1.25~1.5%に設定した。75bp利上げは、1994年11月以来となる。

FOMCのあるエクルズ・ビル 連邦準備制度ビル(編集部)

今回の声明文では「物価目標2%への回帰に強くコミットする」と表明。5月の「利上げにより物価が2%に戻り、労働市場は力強さを維持するとの見通し」とする文言を削除した。

パウエル米連邦準備制度理事会(FRB)議長は、文言変更につき記者会見後の質疑応答で、ロシアによるウクライナ侵攻などFedだけで物価を2%に抑制できない事情を挙げた(5月30日のバイデン大統領によるWSJ紙「インフレ抑制計画」寄稿の意趣返しの側面も?3本柱の最初に「Fedはインフレを抑制する根本的な責任あり」と明記。詳しくは、こちらをご覧下さい)。

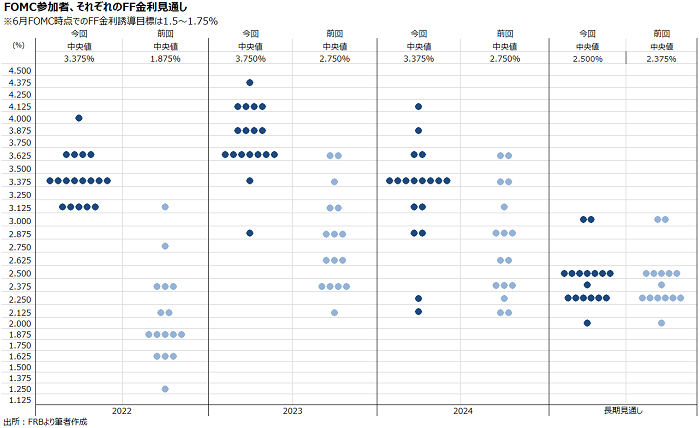

年に4回(四半期に1回)公表される経済金利見通し(SEP)では、利上げ見通しを大幅に引き上げた。2022年は前回の1.875%→3.375%、2023年も2.75%→3.75%とし、米5月消費者物価指数が約40年半ぶりの伸びを記録するなか大幅利上げを継続する姿勢を打ち出した格好。ただし、23年で利上げを打ち止めとし、24年には利下げに転じる可能性を示唆した。利上げ見通しの大幅引き上げを受け、成長率と失業率も22~24年にわたり弱い方向へ修正された。物価は、2022年を軸に上方修正された。

パウエル氏は、記者会見であらためてインフレ抑制の強いコミットを表明。次回7月28~29日予定のFOMCでも50~75bpの利上げを行う公算が大きいと述べた。一方で、5月FOMC後の記者会見で75bpを検討していないと発言した失敗を受けてか100bp利上げの可能性に明な回答を与えず、金融政策は「経済指標次第」との見方を繰り返した。

声明文の変更点は以下の通り。 修正箇所は、取り消し線と太字下線部をご参照。

【景況判断(ウクライナ情勢含む)】

前回:「全体的な経済活動は1~3月期に小幅に落ち込んだが、家計支出や企業の固定投資は力強さを維持した。足元数ヵ月において、雇用は活発に増加し続け、失業率は大幅に低下した。パンデミック下で生じた需要と供給の不均衡に加え、エネルギー価格や広範囲にわたる値上げ圧力を受け、引き続きインフレの高止まりに繋がった。ロシアによるウクライナ侵攻は、人道的且つ経済的に多大な困難を強いている。米国経済への影響は非常に不確実性が高い。侵攻とそれに関わる事象はインフレにさらなる上方圧力を加え、経済活動の重石となる公算が大きい。加えて、中国における新型コロナウイルス関連の都市封鎖(ロックダウン)が供給制約を悪化させる可能性がある。委員会は、インフレ・リスクを注視していく」

↓

今回:「全体的な経済活動は、1~3月期に小幅に落ち込んだ後、回復しつつあるようだ。雇足元数ヵ月において、雇用は活発に増加し続け、失業率は引き続き低水準をたどった。パンデミック下で生じた需要と供給の不均衡に加え、エネルギー価格や広範囲にわたる値上げ圧力を受け、引き続きインフレの高止まりに繋がった。ロシアによるウクライナ侵攻は、人道的且つ経済的に多大な困難を強いている。短期的には侵攻とそれに関わる事象は、一段のインフレ圧力を与え世界経済の活動の重石となっている。加えて、中国における新型コロナウイルス関連の都市封鎖(ロックダウン)が供給制約を悪化させる可能性がある。委員会は、インフレ・リスクを注視していく」

※米4~6月の実質GDP成長率はアトランタ地区連銀によれば6月15日時点でゼロ%だが、マイナス成長の見通しではなく回復との表現を追加したもよう。その他、ウクライナ侵攻に伴う物価高が顕在化するなか、不確実性に関する文言は削除した。

【政策金利、保有資産の縮小】

前回:「委員会は、雇用の最大化と長期的に2%で推移する物価の達成を目指す。適切に引き締め寄りな金融政策を通じ、委員会は物価が目標値の2%に回帰し、労働市場が力強さを維持すると見込む。一連の目標達成を支援すべく、委員会はFF金利誘導目標レンジを0.75~1.0%へ引き上げ、目標誘導レンジを継続的に引き上げることが適切と予想する。また、5月に”FRBによる保有資産の規模縮小に関する計画”で示されたように、委員会は保有する米国債および政府機関債、政府機関の保証が付いた住宅ローン担保証券の削減を6月1日から行うことを決定した」

↓

今回:「委員会は、雇用の最大化と長期的に2%で推移する物価の達成を目指す。一連の目標達成を支援すべく、委員会はFF金利誘導目標レンジを1.5~1.75%へ引き上げ、目標誘導レンジを継続的に引き上げることが適切と予想する。また、5月に”FRBによる保有資産の規模縮小に関する計画”で示されたように、委員会は保有する米国債および政府機関債、政府機関の保証が付いた住宅ローン担保証券の削減を続ける。委員会は、物価目標2%への回復に強くコミットする」

※前回あった「適切に引き締め寄りな金融政策を通じ、委員会は物価が目標値の2%に回帰し、労働市場が力強さを維持すると見込む」との文言を削除。代わりに物価目標2%の回帰に「強くコミットする」に差し替え。パウエル氏いわく「FRBだけでは、インフレを抑制できない」ため。

【金融政策姿勢】

※21年9月以降、据え置き

「金融政策の適切なスタンスを評価する上で、委員会は経済見通しに係る最新の情報が与える示唆を注視し続けていく。委員会の目標達成を妨げるリスクが表面化した場合、金融政策の姿勢を調整する用意がある。委員会は公共衛生や労働市場、物価から生じる圧力やインフレ見通し、金融動向は国際情勢など、広範囲にわたる情報を考慮に入れて評価していく」

【票決結果】

今回は、カンザスシティ地区連銀のジョージ総裁が50bp利上げに投票し反対にまわった。前回は全会一致だった。3月FOMCでは、セントルイス地区連銀のブラード総裁が50bpの利上げ票を投じていた。FOMC投票権保有者は足元で8名、クラリダ氏やクオールズ氏など副議長が退任した後、5月にパウエル氏が再任されブレイナード理事が副議長に就任。さらに、ジェファーソンFRB理事とクックFRB理事が就任した。

本来、投票メンバーはFRB正副議長3名、理事5名、NY地区連銀総裁の8名が常任、地区連銀総裁は1年間の輪番制で4名となる。今年の地区連銀総裁投票メンバーはカンザスシティ地区連銀のジョージ総裁、クリーブランド地区連銀のメスター総裁、セントルイス地区連銀のブラード総裁。6月FOMCまで、フィラデルフィア地区連銀のハーカー総裁が代理を務め、7月から後任が決まったためボストン地区連銀のコリンズ総裁へ投票権がわたる。

【経済・金利見通し】

経済見通しのうち、注目ポイントは以下の通り。

・成長率は2022~24年にわたり、下方修正。利上げ幅引き上げを受け、パウエル氏が5月17日に言及板通り「痛み」が顕在化する見通し。

・失業率も、成長率予想の引き下げに合わせ22~24年にわたり弱い方向へ修正された。

・物価見通しは2022年のみ大幅修正した程度で、23年はPCEを引き下げた一方でコアPCEを引き上げた。24年は変更せず。

チャート:6月FOMCの経済金利見通し

【ドットチャート】

・2022年は、従来の1.875%から3.375%へ大幅に上方修正。FOMC参加者18名のうち、13名が3.25~3.5%以上のレンジ引き上げを予想。

・2023年は、従来の2.75%→3.75%へ引き上げ。参加者の半数である9名が3.75~4.0%を予想する半面、残りの半数は3.75%以下を見込むけでなく、1人は利下げ(2.875%)を、1人は据え置き(3.375%)を予想していた。6月ベージュブックで確認した通り米利上げや景気押し下げ効果とリセッション懸念の高まりから、ミネアポリス地区連銀総裁やアトランタ地区連銀総裁などハト派が慎重な見通しを提出したとみられる。23年の投票メンバーはハト派が優勢であるため、物価上昇ペースと景気の減速を確認すれば、利上げ停止、場合によっては利下げもあり得よう。

・2024年は、従来の2.75%→3.375%へ引き上げ。ただし、2023年の予想中央値3.75%を下回り、FOMC参加者の過半数が利上げは2023年に終了し、2024年は利下げへの転換を予想する実態が浮かび上がった。

・長期見通しは従来の2.375%から2.5%へ上方修正し、3月を除く長期見通しの予想水準に戻した。なお、引き続きセントルイス地区連銀のブラード総裁が提示していないもようだ。また、長期見通しでは3.375%が前回の5人から7人に増えたため、今回から見通しを提出したジェファーソンFRB理事とクックFRB理事はここに含まれたと考えられよう。

チャート:ドットチャート、長期見通しを含め全て上向きにシフト

(作成:My Big Apple NY)

【パウエルFRB議長の記者会見、質疑応答のポイント】

〇利上げ、米経済について

冒頭の原稿→「Fedは物価を押し下げに強くコミットし、迅速に動く。我々は必要な手段のほか、米国の家族と企業を代表して物価安定を回復させる決意を有する」

冒頭の原稿→「米経済は、これまでの2年半で強靭性を証明した。皆に恩恵を与える力強い労働市場を支えるならば、インフレ抑制は必要不可欠だ」

冒頭の原稿→「労働市場は極めて逼迫し、インフレは高過ぎる。こうした背景から、FOMCは75bpの利上げを決定し、このペースでの利上げは適切だろう」

冒頭の原稿「5月Fの会合では、米経済と金融動向が予想通りに進展すれば、50bp利上げを検討すべきと幅広い認識があった。我々はインフレのリスクに大いに注意を払い、だからこそ経済指標の結果と見通しに従って機敏に対応する。前回以降、インフレは予想以上に上方向に振れ、今年のインフレ見通しを大幅に上方修正せざるを得なくなった。こうした動向に対応すべく、委員会は今回、大幅な利上げが保証されると決断した。これは、政策金利をより正常な水準まで迅速に引き上げるという我々のアプローチを継続するものであり、長期的なインフレ期待を2%でしっかり固定されることを保証するものだ」

冒頭の原稿「明らかに、本日の75bp利上げは異例で、一般的になるとは想定していない。こうした認識に基づきつつ、次回会合でも50~75bpいずれかの利上げを行う公算が大きい。我々は、会合毎に決定を下し、できる限り明確に考え方を伝え続けていく」

冒頭の原稿「このような不確実な環境の中で適切な金融政策を行うには、経済がしばしば予期せぬ形で発展すると認識する必要がある。物価は過去1年間に明らかに上向き、さらなるサプライズが待ち受けている可能性がある。従って、我々は、経済指標結果と変化する見通しに機敏に対応する必要があり、既に極めて困難で不確実な時期に不確実性を増すことを避けるよう努力する。我々は、インフレのリスクに強く注意を払い、物価の安定を回復するために必要な措置をとることを決定した。米国経済は非常に堅調であり、金融引き締めに対応する態勢が整っている」

Q&A→「(市場の見方を今回のように急速に調整させるにあたってどのような役割を担ったかの質問で)先週、消費者物価指数(CPI)やインフレ見通しに関するデータを入手し、我々は暫く考え、これが適切な行動と判断した。次の会合まで6週間待つべきか、それに対しそれが答えではないと判断した」

Q&A「(3.75~4.0%レンジへの引き上げが物価を目標値の2%まで回帰させる上で有効かとの質問で)中立金利の水準、つまり2.5%と比較する必要がある・・・需要が減退することが必要だ。・・・明らかに(3.75~4.0%レンジはインフレ減速につながる)もっともらしい数字だが、そこに到達した時に分かるのだろう」

〇物価について

Q&A「(インフレ期待など、ガイダンスの信頼性低下につながるリスクはあったのかとの質問で)米6月ミシガン大学消費者信頼感指数・速報値のインフレ見通しは、速報値で下方修正される余地があるものの、目を見張る数字と認識するに至った。また、一般的なインフレ期待も長期にわたる横ばいを経て、上昇した。我々は動向を注視し、真剣に受け止めなければならないと考えた。また、これが75bp利上げを決断した一因である。もうひとつが、米5月CPIの数字だ」

Q&A「(100bp利上げの可能性について)経済指標次第だとお伝えしておく」

Q&A「インフレ抑制のトレードオフが失業率の上昇だが、インフレが落ち着かない場合にSEPで示した見通し以上に上振れするリスクがあるかについて)我々は、月ベースでインフレ率が継続的に減速するのを確認したい。現状、FF金利誘導目標レンジは中立水準を下回るが、我々が適切と考える水準に引き上げる。そこで問題はインフレが減速するかだが・・・我々はインフレが継続的に減速するまで勝利宣言はしない」

〇労働市場と利上げについて

Q&A「(インフレ抑制策が幾分以上の痛みを引き起こすかとの質問で)労働市場が力強い間に、物価を2%へ押し下げることが目標だ」

〇利上げによる景気後退リスクについて

Q&A「(積極的な利上げが景気後退に繋がるかとの質問で)景気後退を引き起こそうとはしていない。我々は力強い労働市場に沿う物価2%を達成しようとしている・・・達成する道筋はあるが、我々が制御できる要因を受けて非常に険しい。例えば、ウクライナ侵攻があり、エネルギーや食品、肥料の価格が上昇している」

〇個人消費について

Q&A「(米5月小売売上高が減少に転じるなど、個人消費に鈍化の兆候が現れているかとの質問に)米経済において私が見る限り、広範囲に及ぶ鈍化の兆候は確認していない」

〇保有資産の縮小について

冒頭の原稿→「保有資産の大幅縮小の過程を続ける」

――今回のFOMCで重要なポイントは、以下の通り。

1)次回会合でも50~75bpを検討へ、ただしこうした利上げは一般的とはならない

2)物価押し下げに強くコミット、政策修正にはインフレ率の継続的な減速を確認する必要あり

3)5月FOMCで「75bp利上げを検討していない」と発言した一方で今回の決断に至ったため、100bp利上げを否定せず「経済指標次第」と発言するにとどめ、政策柔軟性を確保

4)労働市場が力強い間に物価を2%に回帰させる意思を表明、これは労働市場の悪化や失業率の上振れを回避したいFedの意思の表れ

5)利上げは2023年に打ち止めへ、2024年には利下げ転換を視野

6)失業率は足元3.6%のところ、2024年までに4.1%が予想されるが、景気後退を見込まず(注:サーム・ルールに該当しないとの楽観的な見方、あるいは金融政策の転換を示唆か?)

7)タカ派のカンザスシティ地区連銀が50bp利上げを表明、23年1月に退任予定であり年末まで投票メンバーを務めるため、ハト派に転換したというより、直前での政策転換を支持できなかった可能性あり

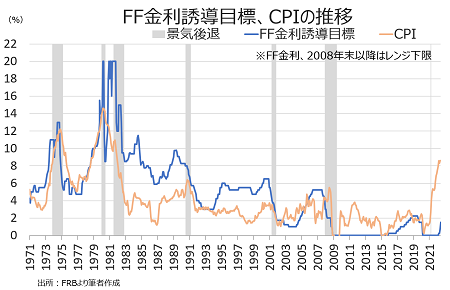

全体的にメディアでのトーンは75bp利上げを受けて「タカ派」のレッテルを貼っていますが、筆者は以上の4)と5)を踏まえ、Fedは物価と景気に減速の兆しを確認すれば、年内の利上げを3.25~3.5%以下にとどめると考えています。その理由は、1990年代後半からパンデミック以前までは、低インフレのお陰で利上げと利下げの間に数年、長い時は10年以上を要する場合もありましたが、高インフレの状況では割りと柔軟に政策転換していた過去があるためです。

例えば、1994年の利上げサイクルでは、2月に利上げを開始した後、75bp利上げを行った後の利上げとなる95年2月の50bで打ち止め、それからわずか5ヵ月後の95年7月には25bpの利下げに転じていました。1970~95年までは、風見鶏も追いつかないほど政策の風向きが変わったものです。

チャート:過去のFF金利誘導目標の推移、年単位での据え置きを確認できるのは90年以降

もちろん、現状のFedでの利上げペースが100bpを超えるとは想定していません。ただ、コロナ禍とウクライナ侵攻などを受け脱グローバル化が進むなかでは、金融政策は冷戦時代の頃のようにインフレ次第で利上げと利下げの間隔が短くなりうる考えます。インフレ抑制に「迅速(expeditiously)」かつ「機敏(nimble)」に動くパウエル議長率いるFedならば、インフレ減速と景気後退リスク浮上の局面でも同様に「迅速」かつ「機敏」に反応するに違いありません。

何より、労働市場に変化がみられ、人員削減の輪がテクノロジー企業やフィンテックなど4業種以外にメディア産業などへ広がる上、労働市場への再参入者の増加に合わせ失業率が上昇するなど、徐々に弱さが認められつつあります。

インフレ率は21年の夏頃から上振れを確認しただけに、9月以降のFOMCでの変化に注目。利上げ幅の縮小などを含めてFedの政策姿勢を見極める上では、ジャクソンホール会合でのパウエル講演がカギとなるでしょう。米株相場の売り圧力は、その時まで根強く残りそうです。

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK –」2022年6月15日の記事より転載させていただきました。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。