米6月小売売上高は前月比1.0%増と、市場予想の0.8%増を上回った。年初来で初のマイナスとなった前月の0.1%減(0.3%減から上方修正)を超え、増加に転じた。自動車とガソリンを除いた場合は0.7%増と、5ヵ月ぶりにマイナスに転じた前月の0.1%減(0.1%増から下方修正)から改善。国内総生産(GDP)の個人消費のうち約4分の1を占めるコントロール小売売上高(自動車、燃料、建築材、外食などを除く)は同0.8%増と、市場予想の0.3%増を上回った。5ヵ月ぶりにマイナスとなった前月の0.3%減(横ばいから下方修正)からプラスに転じた。

f11photo/iStock

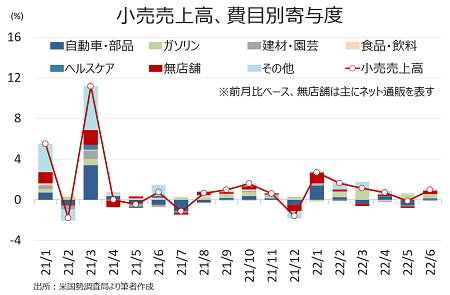

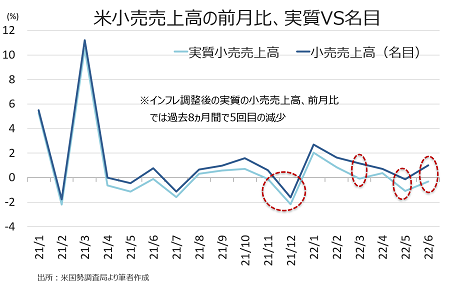

チャート:米6月小売売上高、前月比では年初来で5回目のプラス

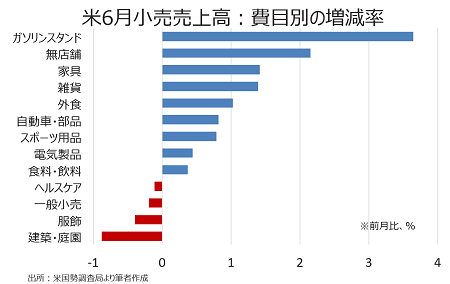

内訳をみると、主要13カテゴリー中、前月比で9種が増加し、前月の速報値ベースの7種を上回った。最も力強い伸びを示した6月に全米ガソリン平均販売価格が5ドルに乗せ、米6月消費者物価指数(CPI)で上振れを確認したガソリンで、次いで新型コロナウイルス感染者の増加を一因に無店舗、そのほか家具や雑貨、外食と続く。自動車/部品も、新車や中古車だけでなく修理やメンテナンスの価格上昇を反映しプラスに転じた。一方で、物価高の反動を受け裁量消費関連である建築・庭園、服飾、一般小売で減少、ヘルスケアも弱かった。費目別の詳細は、以下の通り。

(プラス項目)

・ガソリン・スタンド→3.6%増、2ヵ月連続で増加<前月は5.6%増と3ヵ月ぶりに減少、6ヵ月平均は3.9%増

・無店舗(オンライン含む)→2.2%増>前月は1.0%減、6ヵ月平均は1.6%増

・家具→1.4%増>前月は0.6%減、6ヵ月平均は1.7%増

・雑貨→1.4%増>前月は2.3%減と5ヵ月ぶりに減少、6ヵ月平均は1.6%増

・外食→1.0%増、5ヵ月連続で増加>前月は0.9%増、6ヵ月平均は1.8%増

・自動車/部品→0.8%増>前月3.0%減、6ヵ月平均は1.0%増

・スポーツ用品/書籍/趣味→0.8%増、5ヵ月連続で増加>前月は0.4%増、6ヵ月平均は0.4%増

・電気製品→0.4%増>前月は1.6%減と5ヵ月ぶりに減少、6ヵ月平均は1.1%増

・食品/飲料→0.4%増、2ヵ月連続で増加<前月は1.0%増、6ヵ月平均は0.5%増

(マイナス、横ばいの項目)

・建築材/園芸→0.9%減、3ヵ月連続で減少<前月は0.2%減、6ヵ月平均は0.2%増

・服飾→0.4%減、2ヵ月連続で減少>前月は1.1%減、6ヵ月平均は0.5%増

・一般小売→0.2%減<前月は0.2%増、6ヵ月平均は0.2%増(百貨店は2.6%減<前月は0.9%増、6ヵ月平均は1.6%増)

・ヘルスケア→0.1%減、2ヵ月連続で減少>前月は0.8%減、6ヵ月平均は0.1%減

チャート;米6月小売売上高、前月比のカテゴリー別ではガソリンが断トツで力強い伸び

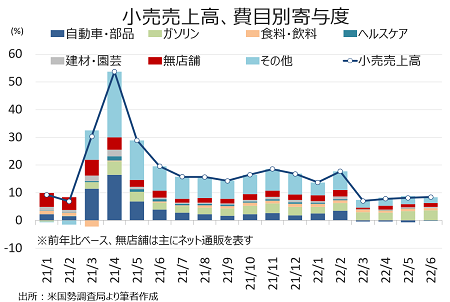

小売売上高の前年同月比は8.4%増と、前月の8.2%増(速報値から上方修正)を上回った。

チャート:前年比は、追加景気刺激策の反動で21年2月以来の低い伸びだった3月を引き続き上回るも伸びは限定的

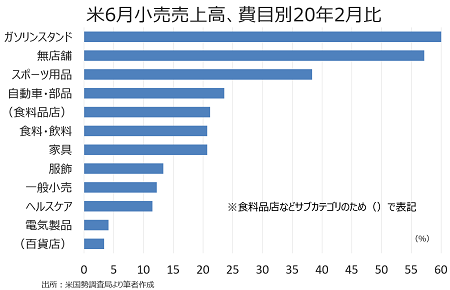

チャート:米6月小売売上高、費目別の20年2月比

――小売売上高が力強く増加し、物価高でも消費者は財布の紐を緩めたようにみえます。しかし、やはりインフレという下駄を履いた印象は拭えません。実質ベースでの小売売上高は前月比0.3%減とは21年12月以来で最大となった前月の1.1%減より下げ幅を縮小したとはいえ、年初来で3回目のマイナスでした。

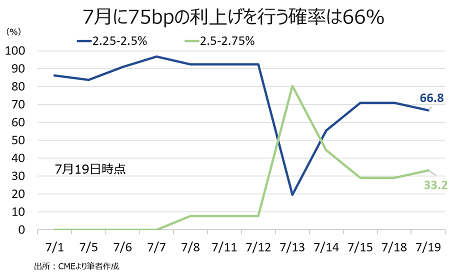

米7月ミシガン大学消費者信頼感指数・速報値は過去最低水準に変わりありません。ガソリン価格が6月後半から下落した影響で51.1と、市場予想の47.0や前月の50.0を上回った程度です。また、1年先インフレ期待が5.2%と前月の5.3%、5~10年先インフレ期待も2.8%と3.1%から低下。こうした結果もあって、FF先物市場では7月26~27日開催のFOMCでの利上げ織り込み度は、米6月CPI後に急伸した100bp利上げ確率が後退し75bpが逆転、7月19日のNY時間午前10時半時点では、75bpが66%と優勢です。

チャート:FF先物市場では、75bp利上げ観測が再び優勢に

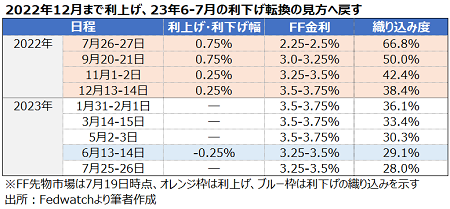

7月FOMCで75bp利上げ観測が再び優勢となるなか、2023年以降の利下げ転換予想は米6月CPI後の23年3月頃から、再び同年6~7月頃へ戻しています。

チャート:7月19日時点のFF先物市場、23年7月までの利上げ織り込み度

7月FOMCまで確認できる指標とすれば、米6月中古住宅販売件数など住宅指標のほか、米7月消費者信頼感指数などセンチメント、米新規失業保険申請件数、米6月耐久財受注などが挙げられ、6月FOMCで75bpを決断させた米5月CPIや米6月ミシガン大学消費者信頼感指数・速報値ほどの衝撃を与えない公算大。2期連続のマイナス成長が囁かれる米4~6月期実質GDP成長率・速報値は7月28日に発表予定のところ、Fedがそのマグニチュードを意識するのであれば、100bpは避けられそうですが・・。

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK –」2022年7月19日の記事より転載させていただきました。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。