こんにちは。

今日はとてもおもしろく、そしてタイミングもどんぴしゃりのご質問をいただきましたので、お答えします。

ご質問:おはようございます、そろそろゴールドで円を買うタイミングでしょうか?

1ドル170円とか言い出したので、そろそろ反転円高かも?とも思いますが?

お答え:蛇足になるかもしれませんが、まずご質問の意味を説明させていただきます。

私は、金は一度買ったらかなり切迫した必要がないかぎり持ちつづけているのがいちばんで、ひんぱんに売買して手っ取り早く利益を膨らまそうとすべき資産ではないと持っています。

しかし、現在のようにあまりにも円がドルを始めとする海外通貨に対して割安になっていて、しかも金価格がなかなか動かないときには、円が急騰したらすぐに金を買い戻すために、一時円で持っているという手はありと思っています。

ご質問は、今がまさにそのチャンスかという意味です。

rasslava/iStock

円はいつ急騰に転じてもおかしくない

結論から申し上げますと、「もうそろそろ金で円を買ってもいいでしょう」ということになります。

その理由ですが、まずいくらなんでもこんなに円が安くなっていいはずがないというところまで円が下がっていることです。

もちろん、終戦直後の混乱期には、それまで名目的にだけですが1ドル2円となっていた公定レートが、一挙に暴落したことはありました。

しかし、ブレトンウッズ体制で1ドル360円という固定レートが採用されて以来、円はずっと日本経済の健全さを反映して上昇しつづけていたのです。

その円が、1ドル80円をピークに下落に転じ、今では145円目前、それこそ150円でも170円でもおかしくないという雰囲気が外国為替市場に浸透しています。

たとえば、次のグラフは「日本は原油を買い続けるために、手持ちの海外債券を手放さなければならないほど窮迫している」というお涙ちょうだい物語です。

.png)

日本国民は、原油を買うために虎の子の海外債券を切り売りしなければならないほど逼迫した環境に置かれているのでしょうか?

経常黒字はますます安定した基盤の上に

そんなことはありません。日本は今でも安定して経常黒字を稼いでいます。「どうしても輸入しなければならないものの価格が上がったから」と言って資産の切り売りをする必要はまったくありません。

.png)

まず、上のグラフのタイトルにもありますように、日本の経常黒字の主役はもう貿易収支ではなく所得収支となっています。所得収支には第一次と第二次があってややこしいのですが、日本が大いに稼いでいる第一次とは海外から受け取る利子・配当収入から、海外に支払う利子・配当支出を引いた金額です。なお、ほとんどの国でずっと小さな金額になる第二次所得収支とは、海外からの寄付や仕送りから海外への寄付や仕送りを差し引いたもので、先進諸国はほとんどマイナスになります。つまり第一次所得収支が黒字というのは、すでにおこなっていた海外への投融資というタネが、実りをもたらす段階になったことを意味しています。国民経済全体にとって、所得収支はそのときどきの為替レートや商品市況の変動で大きく変わる貿易収支よりずっと持続性の高い収入源となります。ただ、日本の経常収支の主役という座は降りた貿易収支も、去年の春以来のあれだけ大きなエネルギー価格上昇にもかかわらず、ほぼトントンであり、主役である所得収支の足を引っ張ってはいません。

.png)

なぜ貿易収支はトントンを維持できるのかと言えば、主役の座は降りたと言っても、製造業を中心に製品・サービスの付加価値を高めて輸出品全体の物価上昇分より高い価格で海外に売ることができているからです。

これまでの世界経済の覇権国家、つまりイギリスやアメリカは、いったん所得収支の黒字で安定した稼ぎを得られるようになると、製造業が空洞化してどんどん貿易赤字が拡大するという道をたどってきました。

それに比べて、地味な努力を続けて経常収支全体の足を引っ張らないように頑張っている日本の輸出企業はまっとうな経営を続けていると思います。

次にご覧いただく主要先進国の経常収支の内訳推移を見ると、この点が確認できます。

日本は先ほどご説明したように先進諸国では赤字がふつうの第二次所得収支以外には、あまり赤字を出しつづける部門がありません。

それに比べて、アメリカは国際社会が「まさか借金を踏み倒すことはないだろう」という幻想を共有しているかぎりでなんとか持っていますが、この幻想が打ち砕かれたら即破綻する国です。

ドイツは、おそらく貿易収支の黒字にしがみついたまま、サービス業主導経済に乗り遅れてじわじわ凋落する国民経済でしょう。「再生可能」エネルギーに国運を賭けるなどという無謀なことをすると、頓死筋もあり得ます。

イギリスは、すで第一次所得収支が赤字に転落し、観光と金融関連の企業向けサービスを中心とするサービス収支だけが黒字です、落ちぶれ果てた金融帝国そのものという経常収支構造となっています。

ますます、なぜこれだけ強い日本の円が売られ、中身はボロボロのアメリカドルが買われるのか、不思議に思われる方も多いと思います。その答えは、日本経済は強いからこそ円売り需要が拡大していることにあるのですが、もう少し順を追って見ていきましょう。

変貌を続ける日本の対外純資産

日本は、過去30年あまりにわたって世界最大の対外純資産を維持してきました。次のグラフは2020年末までですが、2021年末ではさらに増加して410兆円強となっています。

なお、対外純資産とは、外国に投融資している金額から外国に投融資してもらっている金額を差し引いたものです。

その対外純資産の構成も、時代の変遷に応じて変わってきています。

.png)

まず国際金融危機からユーロ圏ソブリン(国債)危機が続いた2009~12年頃に、どうしても他人任せの傾向が強い証券投資がピークアウトしました。続いて、まるでいくらあっても「イザというときに円安阻止のために出動する」ことはないとわかっていたかのように、2013年頃から外貨準備が頭打ちになります。最近急速に伸びているのは、舞台は海外でも自分たちの才覚と責任で運営し収益をあげることもできれば、失敗すると元も子もなくすこともある直接投資です。「第一次所得収支で黒字が伸びている」と聞くと、「世界中どこでも日本よりは景気がいいから、その好景気に便乗しただけだろう」などと言う人が多いのは困ったものです。まず、「世界中どこでも日本よりは景気がいい」というのはほとんど事実と正反対であるだけでなく、景気のいいところで商売を始めれば好景気に便乗できるだろうなどという甘い考えでは対外直接投資は絶対にうまくいかないからです。

日本は対外投融資実績でナンバーワン

そして、このきびしい分野で、日本の実績は世界最強です。次にご紹介するグラフのポイントは、世界GDPに対する比率で記載されているので、小国か、大国かを問わず、とにかく世界の富を拡大するためにどれだけ貢献しているかを示したことです。

2つ前のグラフでご覧いただいたように、中国は日本、ドイツ、香港に次いで、世界第4位の対外純資産を持っています。その中国が、巨額の対外純資産からの所得黒字が小さいどころか、所得収支で赤字を出しているのですから、どんなにずさんな国民経済かわかります。

逆にアメリカの場合、対外純債務が世界最大ですが、所得収支ではつい最近まで世界最大を維持してきました。そのカラクリは、まさに中国を食いものにしているという表現がぴったりです。

この両国の腐れ縁については何度か拙著でも触れていますが、中国は輸出で稼いだカネを本国まで持って帰るとほとんど既得権益集団への利権としてばら撒かなければならないので、金利ゼロに近い米国債を買ってアメリカに預けています。

アメリカは、もともと中国から借りたカネのほんの一部を高利で中国に貸したり、高配当で中国に投資したりして所得収支の黒字をひねり出しているのです。

所得収支でわかる日本の健全性とアメリカの異常さ

ここで日米両国の所得収支の内容を比べてみましょう。ともに、所得収支の2本柱である直接投資と証券投資で比較します。

まず、日本は次の2枚組グラフのとおりです。

すでにご説明しましたが、国際金融危機からユーロ圏ソブリン危機の頃に、主役が証券投資から直接投資に交代しています。ただ、下段の証券投資も極端に貢献度が下がったわけではなく、毎年GDPの2%弱に当たる金額を稼いでいます。

投下資金がどんどん直接投資に移行している中で、これだけ安定した配当金収入を確保しているのですから、かなり安全性を重視したスタンスで運用していると言えるでしょう。

上段の直接投資の特徴は、海外現地法人などから受け取った配当をそのまま再投資に充当することが多く、この部門の貢献度が加速度的に高まる要因となっています。

次にアメリカの例です。

.png)

べらぼうな元本額の国債を発行しつづけているから当然とは言え、証券投資は支出超過が続いています。ただ、その赤字を低金利を利用してなんとかGDPの1%内外に抑制できているので、かろうじて保っている所得収支の黒字だとわかります。トランプ政権が米国法人が海外で溜めこんできた利益をアメリカに還流させるための特例措置を講じた2018年だけはとんでもない数字になっていますが、それ以外は直接投資の配当収入が特別高利回りだというわけではないからです。現連邦準備制度理事会議長であるジェイ・パウエルは強引に利上げ方針を押し通していますが、国債金利が2%も上がれば、アメリカの所得収支は全体としてマイナスに転落するのではないでしょうか。現在のアメリカ経済を支えているのは、「世界一安全で信頼の置ける担保は米国債だ」という社会通念だけと言っても過言ではありません。この社会通念が崩壊すれば、アメリカの金融業界は、国(経常収支)も、政府(財政収支)も、家計(預貯金マイナス債務)も全部赤字でにっちもさっちもいかないことが世界中に知れ渡ってしまうでしょう。

なぜ経済が健全な日本円が売られるのか

そろそろ、なぜ欧米諸国よりはるかに健全な経済を運営している日本の円が売られるのかの答えに近づいてきました。

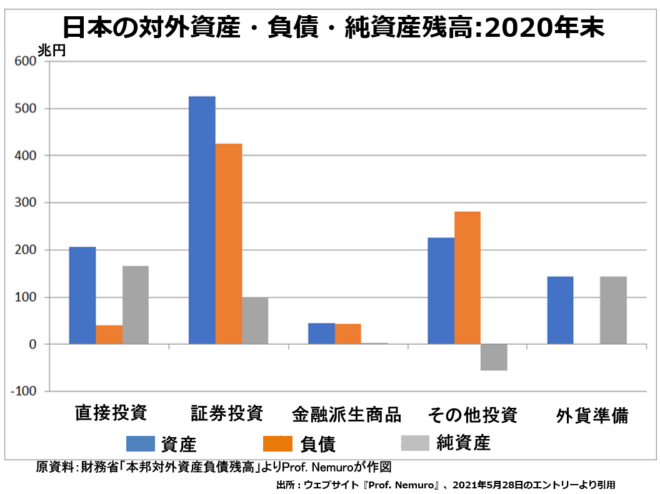

まず、日本の対外純資産を資産と負債の両建てで分解したグラフからご覧ください。

資産も負債も大きな証券投資は、両者を差し引いて純投資額で言えばぎりぎり100兆円で、直接投資、外貨準備に次ぐ第3位にとどまっています。直接投資は資産そのものは200兆円強と500兆円超の証券投資より小さいですが、負債(つまり海外企業による日本国内への直接投資)が50兆円にも満たない少額なので、純投資ではトップです。日本の知的エリートの大部分が日本についてはできるだけ悪いことばかり言い、欧米諸国を夢の国のように描くことが多いので、海外の投資家も恐れをなして日本に直接投資しようとは思わないのかもしれません。たまに勇をふるって進出してみると意外に競争の激しい世界で、日本独特の商慣習をくわしく研究もせずに入ってきた外資系企業は短期間のうちにほうほうの体で逃げ出すことも、日本は海外投資家にとってなじみやすい進出先ではないことを示しています。ようするに、海外投資家が日本に投資をするために日本円を買ったり、自国通貨を担保に日本円を借りたりという円に対する需要は低迷が続く可能性が高いのです。一方、国内では非常に低い金利収入や配当収入しか期待できないけれども欧米の同業者に比べればはるかにきれいなバランスシートを運用している日本の金融業者や、大手企業の手元には、運用先のない資金が溜まっています。そして、少なくとも過去の実績で言えば、海外への投融資は日本国内への投融資よりはるかに高い利回りを達成してきたのです。

左側のグラフには、証券投資でも3%台半ば、直接投資では7%を超える利回りが達成できていることを示しています。

また、右側の黒の折れ線グラフは、純資産収益率、つまり自己資本利益率で6%前後の水準が維持できていることを示しています。

世界中の大手金融機関でさえ、まず決まり切った金利を支払うために自国通貨をかき集めることに奔走している中で、日本ではありあまる手元現預金をなんとか有効に使うために、海外投融資を真剣に検討している金融機関やさまざまな業種の大手企業が多いのです。

つまり、円が売られているのは、将来金利・配当収入を稼ぐための投融資として海外通貨を必要としているからなのです。

取りあえず借りたカネの元利支払いに回してしまったらそれっきりという資金ではありません。収穫期に入れば円高・諸外国通貨安になる海外通貨需要の盛り上がりなのです。

すぐさま円高に転換するとは限らない

というわけで、対外投融資の中でも利回りの良い海外直接投資のための外貨買い・円売りは今後も続くでしょう。その理屈がわかれば「これは中長期的にはむしろ円高要因だ」というところまでは、すんなり議論が運びます。

ですが、即円安から円高への転換点になるかというとちょっと疑問です。時代は比較的短期間で勝負のつく証券投資から、長期的な展望で見るべき直接投資に移っているからです。

投資主体で見ても、証券投資の場合は結論を急ぎがちな金融機関や政府・準政府機関が多かったのに対して、直接投資を担う企業は地味に時間をかけて事業を育てるタイプの企業が多い業種に属しています。

.png)

最終的には円高要因になるにしても、それが5年先とか10年先の話となると、はたして株式市場よりもっと短期的視点でものを見る外国為替市場を動かす力になるでしょうか。私は、意外に早くこのポイントは受け入れられ、円安から円高への大転換が起きると思います。理由は以下の2つです。まず、日本からの海外直接投資は、過去に安定した植民地を長く持ったことがなかったので、地理的に偏らずかなりリスク分散の効いたポートフォリオになっていて、欧米・中国経済総崩れの中でも安定した収益をもたらす可能性が高いことです。

私も、もう少し中国の比率が高いのではないかと心配していたのですが、とてもバランスが良い地域配分になっていると思います。

2つ目は、欧米諸国のあいだで、あまりにも食糧・エネルギーにこだわりすぎた恐怖心のあおり立てに対する反動が起きることです。

今回の経済危機の特徴は、通常なら危機に上昇する質の高い資産、たとえば金や、通貨で言えば日本円が、上がるどころか市場一般より下げ気味だことです。

これは、おそらく第二次世界大戦直後の混乱期という、もうご存命の方がほとんどいない時期以来初めて欧米でも「自分が飢え死にするかもしれない」「凍え死ぬかもしれない」といった危機意識が強まり、生活必需品的なものに関心が集中したためではないでしょうか。

直接餓死や凍死の危機にさらされることへの恐怖心が収まり、しかし世界経済は確実に不況、しかも1930年代と同程度かそれを上回る規模の不況がやって来るとしたら、良質な資産への選好は高まるはずだと思います。

次回は、なぜ金価格の回復は円レートの回復より遅くなりそうなのかについて書きます。

編集部注:最終的な投資決定はお客様ご自身の判断でなさるようにお願いします。

■

編集部より:この記事は増田悦佐氏のブログ「読みたいから書き、書きたいから調べるーー増田悦佐の珍事・奇書探訪」2022年9月15日の記事を転載させていただきました。オリジナル原稿を読みたい方は「読みたいから書き、書きたいから調べるーー増田悦佐の珍事・奇書探訪」をご覧ください。

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)