takasuu/iStock

「相続時精算課税制度」税制改正で使い勝手が向上

意外と知られていませんが、贈与税の課税には2つの方法があることをご存じですか?

毎年110万円の基礎控除があり、年間の贈与額に応じて課税される「暦年課税」はよく知られていますが、もう一つ、生涯を通して2,500万円までの贈与が非課税となる「相続時精算課税」というものがあります。

2,500万円までの贈与が非課税といっても、贈与した人が亡くなった場合はそれらを全て相続財産に足し戻して相続税が計算されます。これまで「贈与税の支払いを相続時に先送りしているだけだ」と言われ使い勝手があまり良くなかった制度で、利用者も少なかったのです。

しかし、令和5年度税制改正大綱に盛り込まれた贈与税の改正では、この「相続時精算課税制度」の使い勝手が向上しました。一体どんな制度なのか、どのように改正されるのか、税理士の立場から解説したいと思います。

相続時精算課税制度とは?

相続時精算課税制度は、高齢世代からの早い時期の財産移転を促し、また財産移転する時期の選択に対して、より中立的な税制を目指して創設された制度です。原則として60歳以上の父母や祖父母などから18歳以上の子や孫などに対し、財産を贈与した場合に選べる贈与税の制度です。

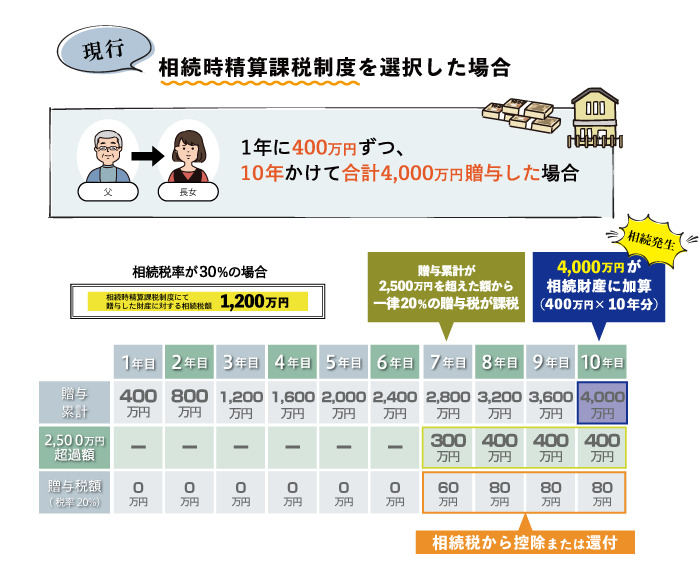

相続時精算課税方式は税務署に届出をしないと選択することは出来ません。相続時精算課税を選択した場合、2,500万円までの贈与は贈与税が課税されません。しかし、贈与した人が亡くなった場合は、相続時精算課税制度を利用して贈与した財産を、全て相続財産に足し戻して、相続税を計算することになります。

相続時精算課税制度を使うと、生涯を通して2,500万円までの贈与が非課税となります。しかし、2,500万円を超えて贈与した場合、超えた金額に対して一律20%の贈与税がかかります。この贈与税額は相続税額から控除することができ、相続税額の方が少ない場合は還付されます。

ちなみにこの制度を一度選択すると、その年以降の贈与については全てこの制度が適用され、暦年課税へ変更することはできません。

令和5年度税制改正により、基礎控除110万円が創設

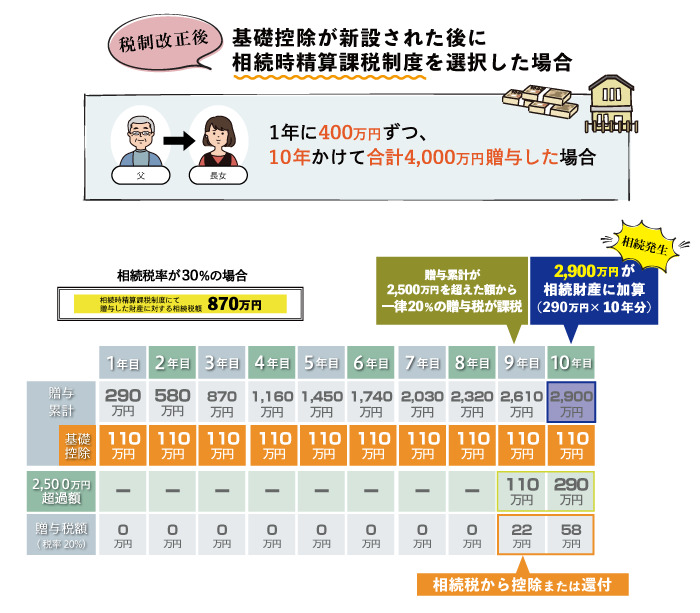

今まで「贈与税の支払いを相続時に先送りしているに過ぎず、財産が相続税の基礎控除以下の場合にしか節税効果がない」といわれてきた相続時精算課税制度ですが、令和5年度税制改正によって大きく変わります。

暦年課税と同等の110万円の基礎控除が新設されます。この基礎控除の部分は持ち戻しが不要とされ、さらには申告も不要とされました。相続時精算課税制度による贈与は相続税の減税となります。

これまで、わざわざ届出書を提出したり、贈与財産が110万円以下であっても贈与税の申告が必要であったりと、利用するのに手間がかかる割には節税効果が薄いと言われてきた相続時精算課税制度。

しかし今回の改正で、

- 110万円以下の贈与は申告が不要になり、制度使用の手間が激減

- 基礎控除の創設で節税効果が高まる

と、大きく改正されることになります。

そうなると、相続時精算課税制度と今までの暦年贈与、どちらが節税効果が高いのか判断が付きにくくなってきます。それぞれ節税効果が高いケースがありますので、どちらを利用するか十分に検討する必要がありそうです。

■

古尾谷 裕昭 税理士 ベンチャーサポート相続税理士法人代表税理士

1975年生まれ、東京都浅草出身。2017年にベンチャーサポート相続税理士法人設立。相続専門の司法書士・弁護士・行政書士・社会保険労務士・不動産会社・保険販売代理店・金融商品仲介業者からなるベンチャーサポートグループの中核を担う「ベンチャーサポート相続税理士法人」を代表税理士として率いている。10万人のチャンネル登録者数のYouTube『相続専門税理士チャンネル』を運営。

【関連記事】

- 相続時精算課税制度とはどんな制度?メリットや注意点、必要書類を解説

- 令和5年度税制改正により生前贈与が変わる! 暦年贈与と相続時精算課税どっちが有利?

- 定番の相続税対策「暦年贈与」の効果が今後は薄まる理由(古尾谷 裕昭 税理士)

- インボイス制度下でも会社員が経費精算をスムーズに行うために知っておきたいこと(高山 弥生 税理士)

- 今さら聞けない、会社員が知っておきたい「インボイス」の超ポイント(高山 弥生 税理士)

編集部より:この記事は「シェアーズカフェ・オンライン」2023年3月6日のエントリーより転載させていただきました。オリジナル原稿を読みたい方はシェアーズカフェ・オンラインをご覧ください。