米5月消費者物価指数(CPI)は前月比0.1%上昇し、市場予想と一致した。前月の0.4%を下回りつつ、10カ月連続で上昇となった。エネルギーが押し下げ、伸びが鈍化したが、食品は2カ月連続での横ばいを経て上昇した。

AerialPerspective Works/iStock

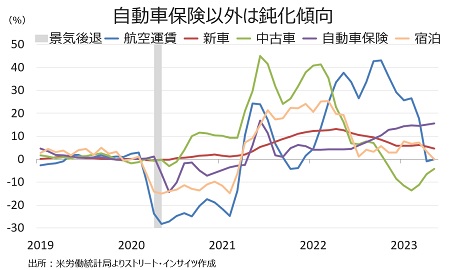

CPIコアは前月比0.4%上昇し、市場予想並びに前月と一致した。2020年6月以降続く上昇トレンドを保つ。エネルギーと食品以外でもインフレが高止まりしている様子を示したが、航空運賃や新車、娯楽などが伸びを抑え、中古車や自動車保険の加速を抑えた。なお、21年6月は同0.9%と1982年6月以来の伸びへ加速していた。

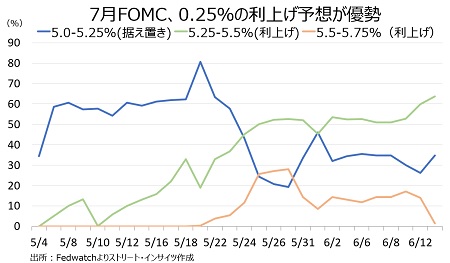

FF先物市場は、米5月CPIが概ね市場予想通りながら前年同月比が小幅に予想を下回ったため、翌13日から14日まで開催される米連邦公開市場委員会(FOMC)では据え置きの織り込み度が一時97.6%と、前日の79.1%から上昇した。一方で、7月25~26日開催のFOMCの0.25%利上げ織り込み度は63.8%と前日の59.9%を上回りつつ、据え置き確率も前日の26.1%→34.7%へ上昇。0.5%利上げ織り込み度のみ低下し、前日の14%→1.5%となった。

チャート:7月FOMCの利上げ織り込み度は63.8%上昇も、据え置きも前日を上回る

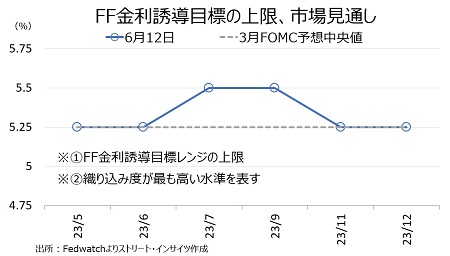

7月以降は9月の据え置きを経て、11月の利下げ転換、12月の据え置きと年内1回(0.25%)の利下げの見方を維持した。

チャート:引き続き、11月のみ1回の利下げ予想が優勢

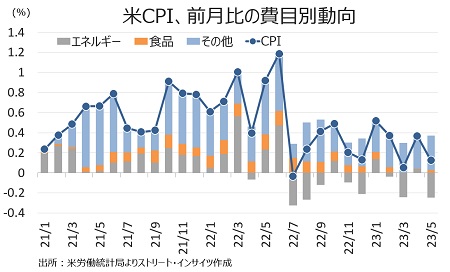

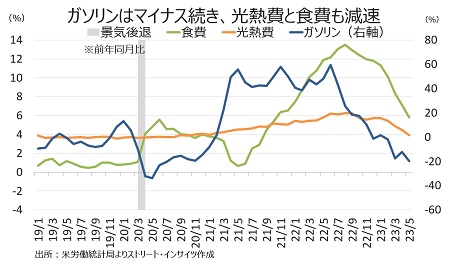

CPIの内訳を前月比でみると、原油価格がファースト・リパブリックの破綻を受け5月に一時63.64ドルと2021年12月以来の水準へ下落し、その後も上値は75ドル程度と抑えられるなか、エネルギー(全体の6.9%を占める、従来は7.3%)が3.6%低下し、前月の0.6%上昇からマイナスに転じた。ガソリンも5.6%低下し3.0%上昇からマイナスへ戻した。エネルギー・サービス(公益)は前月の1.7%低下に続き、1.4%低下し4カ月連続でマイナスだった。ガスが42.6%低下と4カ月連続で弱かったほか、電力も1.0%と3カ月連続で低下した。

食品(全体の13.5%を占める、従来は13.4%)は2カ月連続で前月比横ばいを経て、今回は0.2%上昇した(詳細は後述)。

CPIコアは市場予想通り前月比0.4%上昇、市場予想と前月と一致した。これまでに続き、主に住宅関連が指数を支えた。

チャート:CPIの費目別寄与、前月比は引き続きガソリンなどエネルギーが押し下げたものの食品とその他が上昇を主導

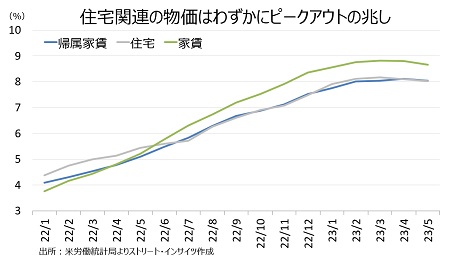

食品とエネルギー以外を前月比でみると、航空運賃や新車が2カ月連続で低下したほか、宿泊や娯楽など好調が指摘される費目もマイナスに転じた。医療サービスも弱い。一方で、自動車保険と中古車は、前月に続き再加速した。中古車は卸売部門で弱かったものの小売部門で上昇しており、背景として税還付による一時的な需要押し上げが考えられる。コアCPIを押し上げてきた住宅関連は高止まりも、家賃は前月を小幅ながら下回った。家賃は新規契約でマイナスが続くなか、通常1~2年契約という事情もあってサンプルに足元の動向は反映されづらかったが、未だ明確な減速は確認されていない。エネルギー関連と食品・飲料以外で主要な項目の前月比は、以下の通り。

エネルギー関連と食品・飲料以外で主要な項目の前月比は、以下の通り。

(上昇費目)

・中古車 4.4%上昇し2ヵ月連続でプラス、前月は4.4%の上昇

・自動車保険 2.0%上昇し17カ月連続で上昇、前月は1.4%上昇

・自動車メンテナンス/修繕 0.6%上昇し13カ月連続で上昇、前月は0.5%

・住宅 0.6%上昇しプラス圏を維持、前月は0.4%上昇

・家賃 0.5%上昇しプラス圏を維持、前月は0.6%上昇

・帰属家賃 0.5%上昇しプラス圏を維持、前月は0.5%上昇

・服飾 0.3%上昇し7カ月連続で上昇、前月は0.3%上昇

(横ばい、低下項目)

・宿泊 3.0%低下し5カ月ぶりにマイナス、前月は2.7%上昇

・航空運賃 3.0%低下し2カ月連続でマイナス、前月は2.6%低下

・新車 0.2%低下し24カ月ぶりにマイナス、前月は0.4%上昇

・教育サービス 0.2%低下しマイナスに反転、前月は0.1%の上昇

・医療サービス 0.1%低下し5カ月連続でマイナス、前月は0.1%の低下

・娯楽 0.1%低下し17カ月ぶりのマイナス、前月は0.5%の上昇

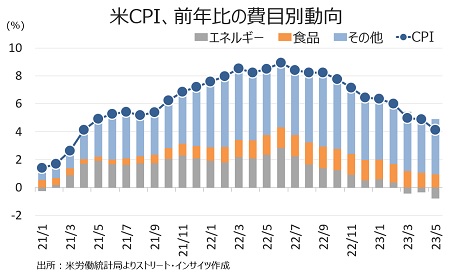

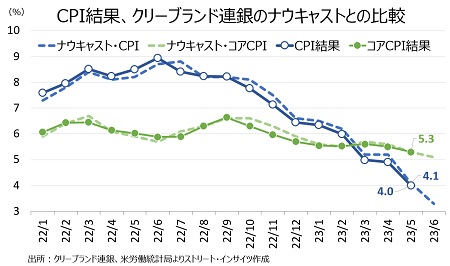

CPIは前年同月比4.0%と市場予想の4.1%と前月の4.9%を下回り、2021年3月以来の4%割れに迫った。CPIコアは同5.3%と市場予想と一致しつつ、前月の5.6%を下回り、2021年11月以来の水準に鈍化した。

チャート:CPIの前年比、費目別の寄与は住宅を軸にその他が大きい

――経済正常化の初期に著しい上昇を遂げた費目の前年同月比を振り返ると、まだら模様でした。自動車保険(前月:15.0%→15.5%)は再加速し、航空運賃は前月の0.9%のマイナスと17カ月ぶりの低下となった後に横ばいに戻しました。しかし、中古車(前月:6.6%低下→4.2%低下)は。新車(前月:5.4%→4.7%)、経済正常化の恩恵を受けた宿泊(前月:3.3%→横ばい)は前月から鈍化しています。

チャート:経済活動の再開で上振れが目立った費目、新車と中古車は鈍化も他は高止まり

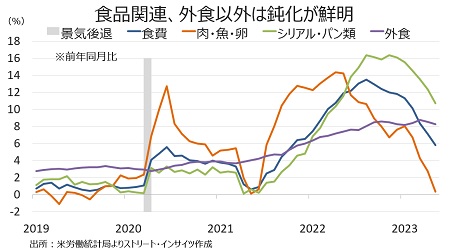

CPIの13.5%を占める食品の前年同月比は、鳥インフルエンザによって急騰した卵が元の価格に戻るなかで、肉類・魚・卵(前月:2.8%→0.3%)を始め、シリアル・パン類(前月:12.4%→10.7%)や食費(前月:7.1%→5.8%)などがそろって鈍化しました。ただし、外食は賃金上昇圧力が高止まりするなか、前月の8.6%→8.3%と小幅な鈍化にとどまっています。足元で鈍化が鮮明な食品関連ですが、6月にウクライナでのダム決壊を受け数百万トンの作物喪失との報道もあり、このままのトレンドを維持するか注目されます。

チャート:外食以外、鈍化が鮮明に

6.9%を占めるエネルギーは前年同月比で11.3%低下し3カ月連続でマイナスだっただけでなく、2020年6月以来の下落率でした。ガソリンは同19.7%低下し、2020年7月以来の下げ幅に。公益(電力・ガス)も同1.6%の上昇と、2020年9月以来の低い伸びでした。

チャート:ガソリンと光熱費、食費とそろって減速

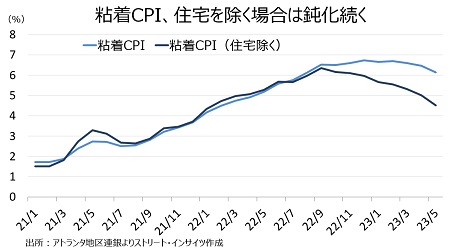

アトランタ連銀が発表する粘着CPI(帰属家賃や外食、医療サービスなど、変動の鈍い品目に絞って算出したCPI)は前年同月比6.1%の上昇と、前月の6.5%を下回り2022年8月以来の低水準でした。さらに、住宅を除けば4.5%と前月の5.0%を下回り、2022年1月以来の低い伸びにパウエルFRB議長を始めFedは住宅を除くコアサービスに注目するなか、住宅以外はゆるやかなペースながら落ち着きつつあります。足元で高止まりする家賃ですが、ここが鈍化してくれば、粘着CPIも続くことでしょう。

チャート:粘着CPI、住宅を除けば減速が鮮明

チャート:住宅関連のCPIは高止まりも、漸く頭打ちの兆し

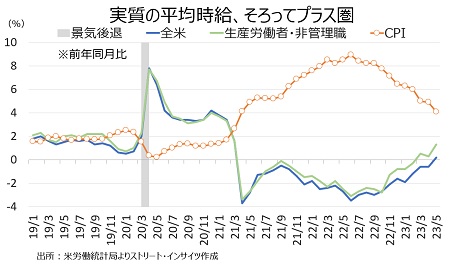

CPIが鈍化するなか、実質賃金はプラス圏を回復。5月の実質平均時給は全体で前年同月比0.2%上昇し、2021年5月のプラス圏へ戻しています。生産労働者・非管理職は0.3%上昇し、3カ月連続でプラス圏を維持しました。

チャート:実質賃金の下落を続けたものの、下げ幅は縮小

CPI自体は11カ月連続で前月を下回り減速トレンドを確認した一方、コアは約3割を占める住宅関連が在庫不足や世帯数の増加など構造要因もあって高止まりし、高止まりを続けます。ウォール・ストリート・ジャーナル(WSJ)紙のFed番記者、ニック・ティミラオス記者は6月FOMC見送り、ドットチャートでの7月FOMCでの利上げ再開示唆を報じていましたが、問題は5.5%以上の利上げを続けられるか否かでしょう。

ちなみに、こちらで紹介した通り、CPIの前年比結果は精度の高さで知られるクリーブランド連銀のナウキャストを下回りました。

チャート:2022年10月以降、CPI結果はクリーブランド連銀のナウキャストを下回る傾向あり

コアはナウキャストと一致したとはいえ、今回も概ね法則が的中したと言えるでしょう。

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK –」2023年6月13日の記事より転載させていただきました。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。