また高橋洋一氏が嘘を繰り返しているので、訂正しておこう。

3月末にでる連結ベースに日銀を合算した「統合政府」でみると、100兆円程度の資産超過なので問題ないよ。1/23の高橋洋一チャンネルhttps://t.co/pHjlO9zoFHをみてみ→国の財務状況 「債務超過」702兆円 過去最大を更新 | NHK https://t.co/Djeg7aoNLa

— 高橋洋一(嘉悦大) (@YoichiTakahashi) January 28, 2024

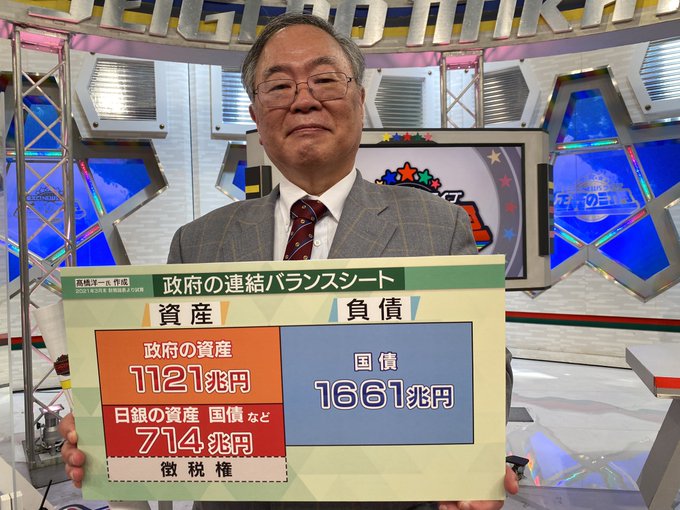

これは一昨年の記事で私が指摘したことだが、そもそも彼のいうバランスシートは、資産と負債がバランスしておらず、BSになっていない。日本政府は、1661兆円も国債を発行していない。

債務超過の担保は「将来のPB累積黒字」

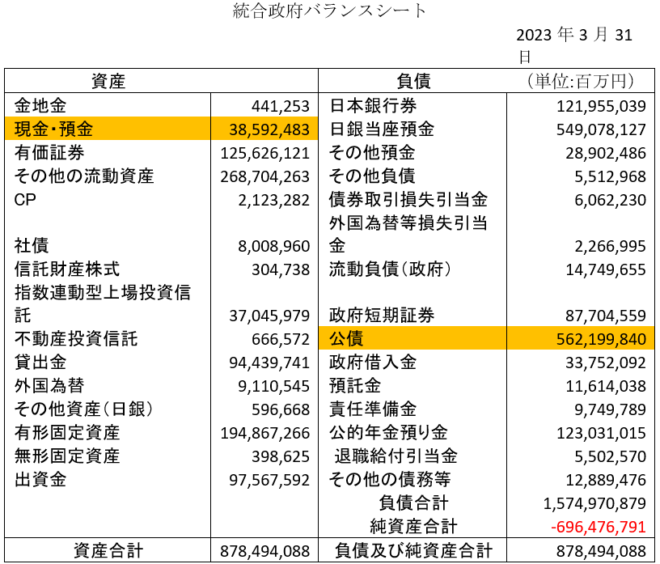

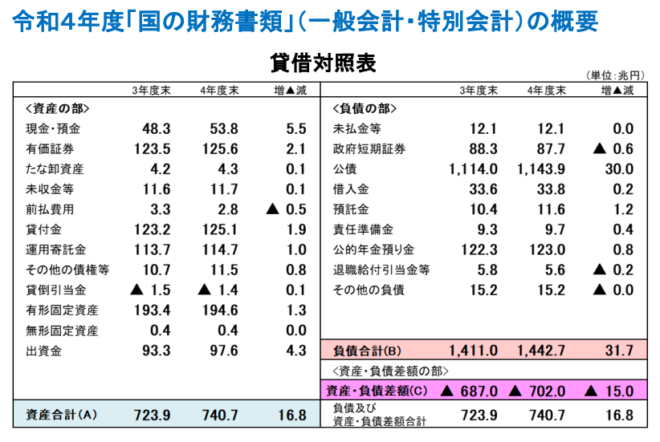

正しいBSは財務省が出している。

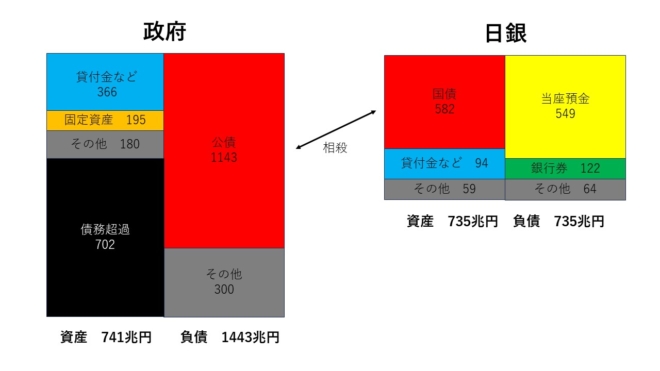

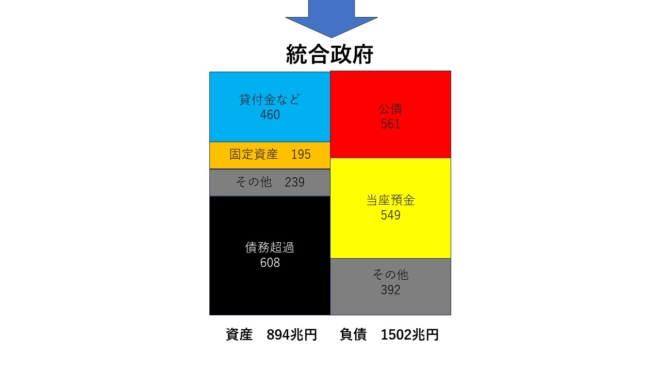

これは政府単体のBSなので、これと日銀のBSを連結すると、公債1143兆円のうち日銀が582兆円保有しているので相殺でき、統合政府では561兆円になる。その代わり国債を買うために民間から借りている日銀当座預金が549兆円、日銀券が122兆円だから、その他の負債と合計して統合政府の負債は1502兆円になる。

これは上場会社の連結決算と同じで、親会社の社債を子会社が買っても連結の負債は変わらない。政府単体の債務超過は702兆円だが、日銀の資産と連結すると、統合政府のBSでは608兆円の債務超過になる。

これは上場会社の連結決算と同じで、親会社の社債を子会社が買っても連結の負債は変わらない。政府単体の債務超過は702兆円だが、日銀の資産と連結すると、統合政府のBSでは608兆円の債務超過になる。

債務超過になっていること自体は問題ではない。先進国の多くは債務超過である。この担保は徴税権なので、将来プライマリーバランスが608兆円以上の累積黒字になれば返済できるが、そんな財政黒字になることは考えられない。

高橋氏は「日銀当座預金は負債ではない」と言い訳しているが、これは日銀のBSにも計上されており、世界的にも中央銀行の銀行券や当座預金(超過準備)は負債とみなすルールである。彼がオレ様定義を振り回しても、誰も相手にしない。

リスクは国債の評価損より日銀当座預金との逆鞘

民間企業のバランスシートがこんな状態だったら、ただちに破産宣告を受けてもおかしくない。少なくとも金利はジャンク債のように上がるはずだが、長期金利はゼロに近い。それは日銀が国債を買い取って相場を支えているからだ。

しかし上の図を見ればわかるように、これは国債(長期債務)が日銀当座預金(超短期債務)に置き換わっただけで、統合政府の金利リスクは大きくなった。これまでゼロ金利が続いていたからよかったが、短期金利が上がると当座預金と国債が逆鞘になる。

日銀当座預金に1%の金利がつくと年5.5兆円の支払いが発生し、日銀の自己資本6兆円を上回るおそれがある。最悪の場合は一般会計から補填する必要があり、国民に不安が高まると何が起こるかわからない。

社会保障特別会計の「隠れ借金」は1100兆円以上

長期的な問題は、長期金利が上がって国債に大幅な評価損が出た場合だ。日銀は時価会計ではないので評価損を計上する必要はないが、市中銀行にとっては重大な問題だ。今後、長期金利が上がると地方銀行の財務が悪化し、取り付けを誘発するおそれもある。

ただこのBSは一般会計だけで、特別会計が欠けている。特に社会保障特別会計の簿外債務は年金だけで累計1100兆円を超えると推定され、医療・介護を含めると統合政府は2000兆円近い債務超過である。これは高齢者が将来世代の金融資産を食いつぶしていることを意味する。

これは先進国では最悪の財務状態だが、国債は順調に消化されている。日本の財政が安定している原因は自国通貨を発行できるからではなく、このような政府への信頼が強いからだ。

しかし最近は外資系ファンドが日本国債の空売りを増やしているので、日銀が無意味なインフレ目標にこだわってファンダメンタルズから外れた金融政策をとっていると、外為市場からショックが起こる可能性もある。

【追記】桜内文城氏に公会計の正しい表記でBSを計算してもらった。これによると、統合政府の債務超過(負の純資産)は696兆円である。