円安が止まらない。今週は1ドル=161円を突破し、神田財務官も介入をあきらめた。彼の開催した懇談会の報告書は、財務省が初めて安倍政権のエネルギー政策の失敗を認めた点で注目に値する。

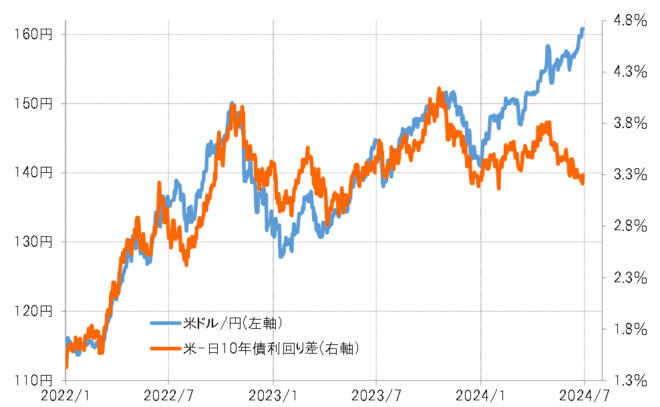

円安の短期的な原因は日米の金利差だが、今年に入って金利差が縮小する一方でドル高が拡大している。今の円安は、金利では説明できないのだ。

図1 日米金利差とドル円レート(マネクリ)

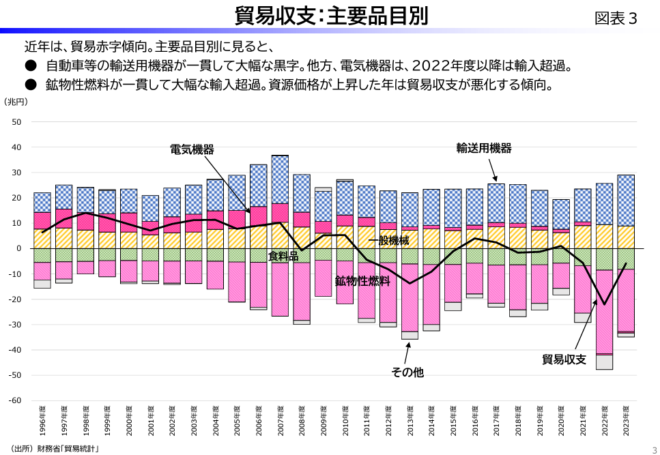

化石燃料の輸入が増えて貿易赤字が拡大した

一つの原因は貿易赤字の拡大である。民主党政権が原発を止めたため、化石燃料(鉱物性燃料)の輸入が激増し、これが貿易赤字の原因となった。安倍政権が原発を再稼動せず、化石燃料の輸入が続いて海外に資金が流出したことが円安の原因になった。

図2(神田懇談会の資料)

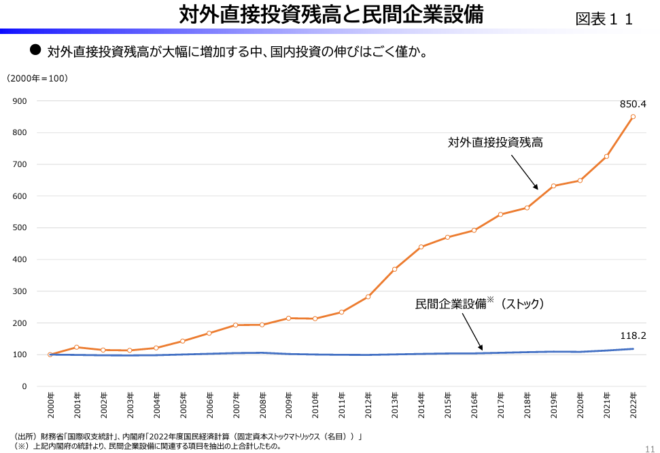

もう一つの原因は産業空洞化である。特に黒田日銀がマネタリーベースを激増させる一方、国内の資金需要は伸びなかったため、海外直接投資が大きく伸び、第1次所得収支が大幅な黒字になった。

図3(神田懇談会の資料)

アベノミクスで「逆淘汰」が加速した

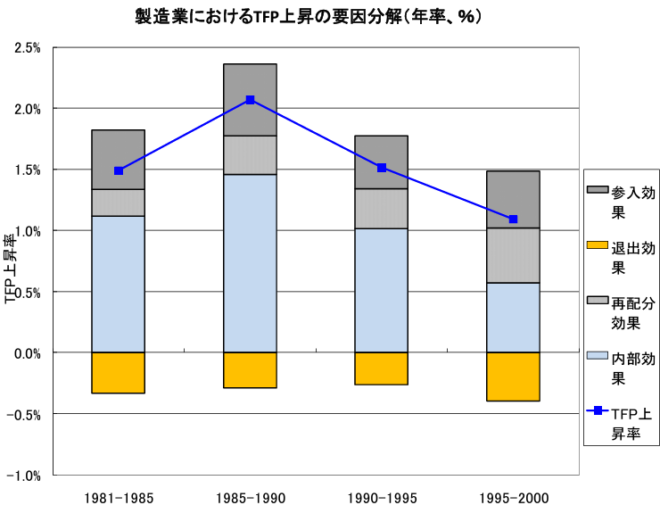

この根本的な原因は国内の生産性(TFP)の低下だが、それを過剰な量的緩和が促進した。企業が撤退するとき、普通は古い工場をつぶして新しい工場を残すが、深尾京司氏の指摘するように、日本ではその逆に新しい工場が退出して古い工場を残す負の退出効果が強まっている。

図4 負の退出効果(金・深尾・権)

図4 負の退出効果(金・深尾・権)

その原因は、新しい工場の最新技術をもつ要員をアジアの生産拠点に配置転換し、古い工場は雇用維持のために残すからだ。その結果、国内工場の平均稼働期間が延び、国内企業のTFPが低下した。弱者が強者を国外に追い出す逆淘汰が起こったのだ。

これは企業収益の面では合理的である。新しい工場の設備は売却できるのでサンクコストにならないが、古い工場は売れない。その代わり減価償却が終わっているので、P/Lではコストに計上されない。何より古い工場の高齢従業員は解雇できず、地元の理解もえられない。

国内企業はゾンビ化し、空洞化は元にもどらない

この傾向は2000年代前半からみられたが、2009年の円高を境に強まった。輸出企業は円高で海外生産に切り替えたが、日銀が量的緩和で円安にしても戻ってこなかった。それはアジアの生産コストが安いだけではなく、成長する市場としても魅力が大きかったからだ。

それに気づかなかった黒田総裁はさらに激しく量的緩和をおこない、行き場を失ったチープマネーが空洞化を促進し、国内企業のゾンビ化が加速した。退出や設備廃棄が増え、内部技術進歩もマイナスになった。そういう老朽化した工場が税制や補助金で保護されたので劣化が進んだ。

国内の製造業の労働生産性が落ちて賃金が下がると、非製造業の賃金も下がる。これは高度成長期に製造業の賃金につれて非製造業の賃金が上がったのと対称の逆バラッサ=サミュエルソン効果で、これが実質為替レートの下がる原因になっている。

企業会計上も、かつては単体の利益ばかり問題にされたので、海外で生産した半製品を国内に輸入して本社の売り上げに計上する「お化粧」がおこなわれたが、今は海外法人との連結で利益をみるので、生産拠点がどこにあっても連結経常利益は同じだ。

円安(外貨高)で海外法人の利益は(円建てでみると)上がる。法人税率が10%の台湾から30%の日本に帰ってくると税引き後の利益は減るので、円安になっても企業は帰ってこない。本社の業績が回復すると「お化粧」を落としただけだ。この傾向は元にもどらない。

キャピタルフライトで「円安スパイラル」が起こった

そしていま起こっている円安は、金利裁定ではなくキャピタルフライトである。2010年代の海外投資がその始まりだが、1ドル=150円になったころから個人投資家も海外投信に資金を移し始めた。図1のようにそれが円安を呼び、それが資本逃避を加速する円安スパイラルが始まっている。

これは利上げで止めることはできない。日本はかつて貿易赤字の発展途上国から貿易黒字の経済大国に成長した軌跡を逆にたどる衰退途上国なので、長期的には固定為替相場時代の360円に戻っても不思議ではない。すでに実質実効レートではそうなっている。

図5 名目為替レートと実質実効為替レート(ドル円)日銀

図5 名目為替レートと実質実効為替レート(ドル円)日銀

名目レートでは、ポンドのように固定相場の1/5になってもおかしくない。そのときはイギリスのように対内直接投資で建て直すしかない。これも神田懇談会が指摘していることだ。いま必要なのは脱炭素化ではなく、まず原発を再稼動して化石燃料の輸入を止めることである。