hapabapa/iStock

大変残念なことに、金融庁は2027年度から上場企業へCO2排出量などのサステナビリティ情報開示を義務化する方向で動いています。

金融庁は12日、一部上場企業に義務化されるサステナビリティ開示での監査法人などによる保証基準について議論を始めた。

(中略)

国内では27年3月期から時価総額3兆円超の東証プライム市場の上場企業にサステナビリティ開示が適用され、28年3月期からは監査法人などによる保証が義務化される見通しだ。

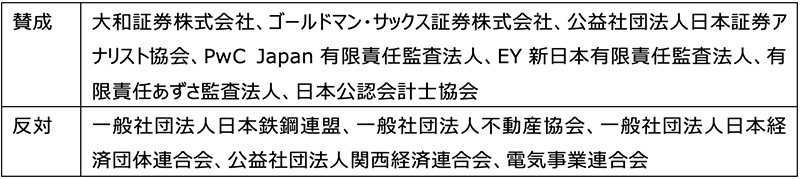

義務化の中身となるサステナビリティ基準委員会(SSBJ)による公開草案に対して数度のパブコメが行われていますが、結果を見ると証券・コンサル・監査法人などは賛成、産業界は反対の立場をとっており、意見が真っ向から対立しています。

以下にパブコメ結果の一部を抜き出します(図1)。すべての結果についてはリンク先をご覧ください。

図1.SSBJ公開草案に対する賛否

出典:SSBJウェブサイト

義務化に賛成の皆さんは、サステナビリティ情報をどうやってESG評価に活用されるのでしょうか。日頃から実施されているESG評価手法と合わせて、ぜひ答えていただきたいものです。

A社はCO2の絶対量は少ないのですが、CO2排出量が増加傾向ながら売上高は下がり続けており環境効率が悪化しています。一方、B社はCO2の絶対量は多いのですが、ビジネスが堅調なのにCO2排出量は減少しており環境効率が向上しています。

私が機関投資家の立場であれば、<例2><例3>のケースでどちらかを銘柄として選ぶことはできません。さらに、ここでは同じ業種としましたがこれが別の業種(製造業と小売業、サービス業など)の場合や、同じエネルギー使用量でも立地地域や国によって電力のCO2排出係数が異なる場合など、現実の企業比較ではますます複雑な条件が重なります。

(中略)

これがESG評価の実態です。こんな曖昧な基準で資金調達に差がつくとしたら、評価される企業側はたまったものではありません。

S(社会)、G(企業統治)ではEよりもさらに定性的な項目が目立ちます。各種の方針や制度の有無を問う2択の質問はまだ分かりやすいのですが、定量的な数字を示せる社会貢献活動の支出額や参加人数、ボランティア休暇・青年海外協力隊への参加人数、東日本大震災の復興支援などの項目についても、CO2排出量と同様に売上高や従業員数と言った規模を加味する必要があるため、企業間の比較は本来できないはずです。

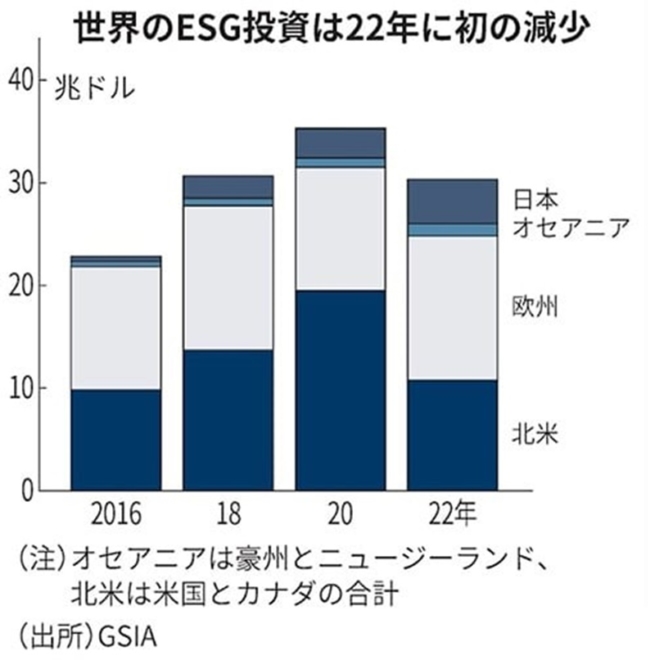

曖昧な評価基準だったためか運用成績が上がらず、世界のESG投資は本数(図2)も市場規模(図3)も2021年にピークアウトしており衰退の一途です。

図2.ESG投信の設定本数

出典:2023年3月20日付日本経済新聞

図3.ESG投資の規模

出典:2023年11月29日付日本経済新聞

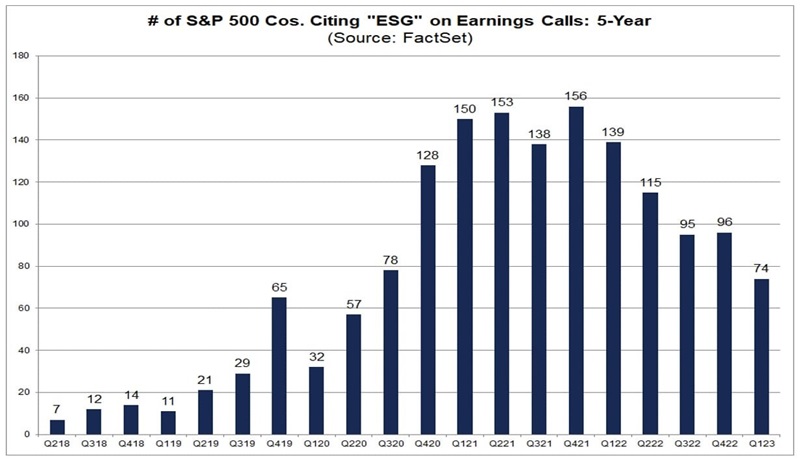

図4はちょっと珍しい企業側のデータです。決算説明会で投資家に対して「ESG」という言葉を使う企業が2022年以降激減しています。

図4.決算説明会で「ESG」という言葉を用いたS&P500企業の数

出典:FACTSET

そして昨年、米国下院司法委員会が出した報告書において、GFANZ、NZAM、CA100+などのESG投資家の集まりが「気候カルテル」「過激な犯罪者」と断罪されており、気候カルテルは崩壊中です。このような状況でも上場企業にサステナビリティ情報開示を義務化させたいのが日本の金融庁や証券・コンサル・監査法人のようです。

■

一方、米国証券取引委員会(SEC)も同様の情報開示義務化を検討していましたが、産業界から猛烈な反対意見が出てスコープ3の義務化を見送るなど日本の金融庁とは対照的にとても現実的な判断をしていました。これがちょうど一年前、2024年2月のことです。

米証券取引委員会(SEC)は、米国で上場する企業に導入予定の温室効果ガス排出量の開示規則について、当初案より内容を緩める方針を決めた。

(中略)

SECは、企業の気候変動対策強化を目的に、2022年3月に規則案を公表。自社の事業や電気の使用により発生する排出量に加え、取引先など企業活動全体で生じる分も開示対象とすることを検討していた。

そして今月、SECはスコープ3だけでなくスコープ1、2も含め情報開示義務化ルールそのものを廃止する方向で動き出したようです。

S.E.C. Moves to Kill Climate Disclosure Rule

米証券取引委員会のマーク・ウエダ委員長代行は、数千の上場企業に気候と環境へ与える影響について詳細な情報を投資家に提供することを義務付ける規則を撤回する第一歩を踏み出した。

企業は事業活動が気候に与える影響、特に温室効果ガスの発生を特定する必要がある。企業は、投資家がリスクを定量化するのに役立つデータを規制当局へ提出する必要がある。

(中略)

このルールは、気候変動とその影響(干ばつや山火事、政府の環境政策の変更、地球温暖化の原因となる製品に対する消費者の関心の低下など)によって企業がさらされる可能性のあるリスクについて、投資家に明確なイメージを与えることを目的としている。しかし、批評家は多くの大企業がすでに投資家に温室効果ガス排出量に関する情報を提供しているため、この規則は不必要で過度に負担がかかると指摘している。

2022年から委員を務めてきたウエダ氏は、この規則に反対し、「深刻な欠陥」があり、経済に害を及ぼす可能性がある、と述べた。

(中略)

彼はまた、S.E.C.がそのような抜本的な規制を可決する権限を持っているとは思わないと述べた。

トランプ大統領の就任以来、米国では「常識の革命」が進んでいます。金融庁がこのままサステナビリティ情報開示を義務化した場合、米国企業に対して日本企業の生産性や競争力が阻害されます。金融庁にも常識と正気を取り戻してほしいものです。

■