S&P500は一転して大幅下落となった。週明けはOpEx通過に加え、4/2以降の関税の軟化期待のヘッドラインで指数は終日上値追いとなった。しかしラリーはせいぜい2営業日しか続かず、水曜3/26はトランプ政権の中国企業への追加輸出禁止発表を受けて半導体を中心に下落し、更に自動車関税の発表予定がアナウンスされたことでリスクオフが加速した。

実際に恐らく市場の想定よりも厳しい一律関税が発表されたことで木曜3/27もリスクオフで始まることになり、そこではこのイベントに対応するショートカバーも見られたが、午後にかけて売り直しが入り日足は小さな上ヒゲ陰線となった。関税で現地生産にこだわってきたテスラが恩恵を受ける側になるという餌も提供された。

翌金曜3/27は直近数回連続で株安トリガーになったミシガン何とかが売り直しの号砲となり、週末引けまで下落が続いた。金曜のS&P500は今年で2番目に大きな下げ幅になった。

前回の記事では一旦5600を日足サポートとした上で上値については「25SMAと50SMAに挟まれた5800台は引続き戻り売り圧力が強そうに見える」としたが、週前半のラリーはそのレンジ下限の5800にさえ届かずに終わってしまう。

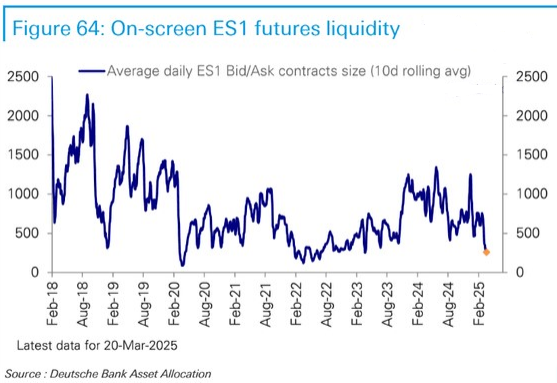

先週の記事でも取り上げたがS&P500先物の流動性が低迷しており、これは機関投資家の売り執行が出れば引けまでかけてじり下げが続くパターンとなるリスクを示唆する。

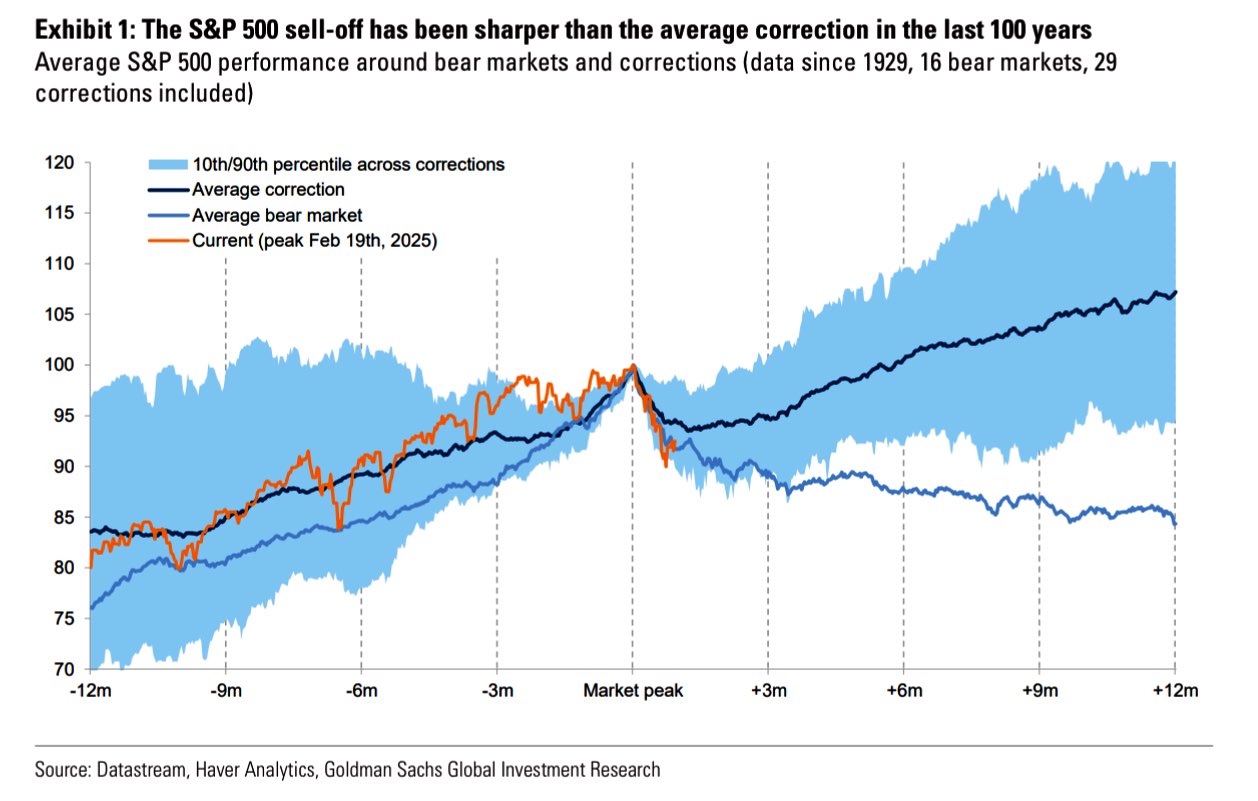

今回の調整は過去100年間で見ても最もシャープなピークからの下落となる。普段の経済サイクルと異なりトランプ政権による人工的な急落だったから異例ということか。

ハイイールド債は改めて売り直されており、従って先週「下落が終わった」と見なしたのは間違いであり、リスクオフの根強さを示唆する。

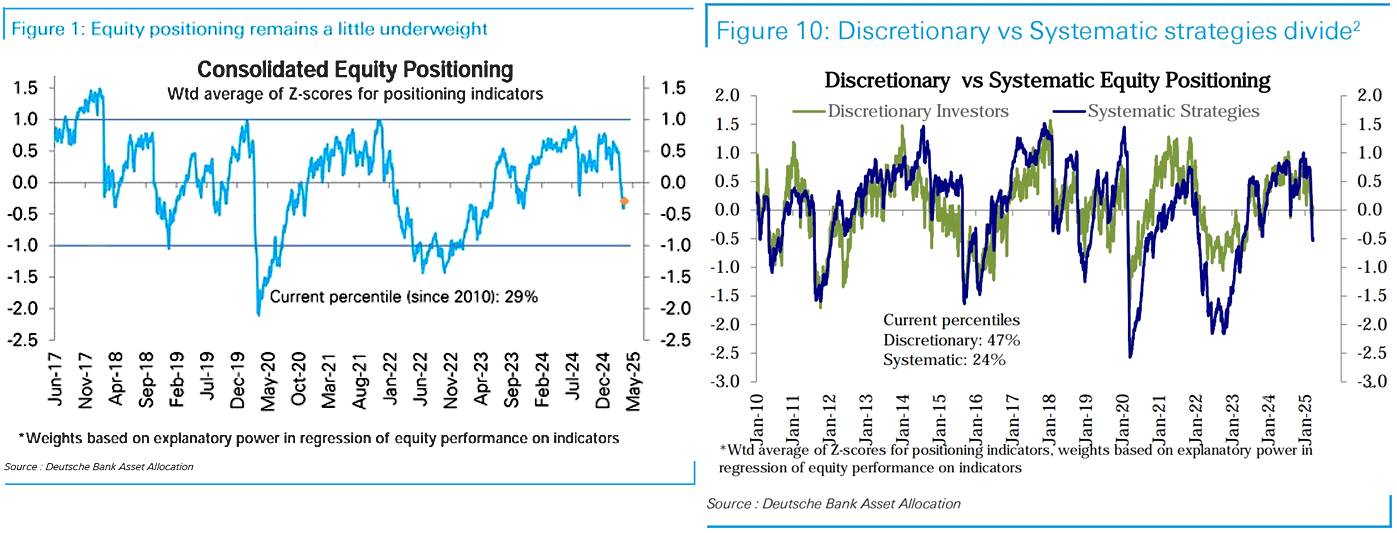

DBのポジショニングも統合で見るとかなり削られており、内訳ではシステマティック勢が大きく売りに回っており、裁量勢は逃げ遅れている。CTAの最新作が流れてないが、先週で流れが再び下向きになったのでしばらく買い向かってくるということはないだろう。金曜の指数下げ幅は2%に届かなかったが、2%に極めて近い1.97%となったことで、Volコントロールも少なくとも買い転換はしなさそうである。

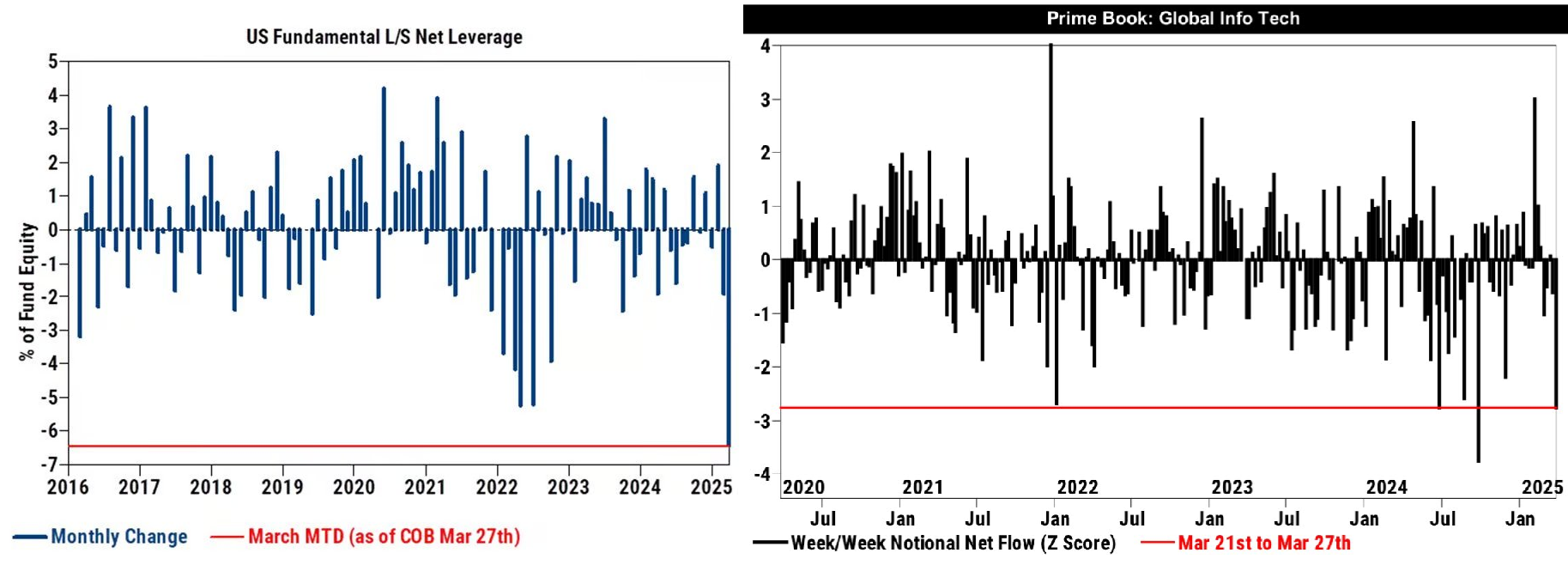

GSPBの顧客は月次でも週次でもかなり記録的な売り越しになった。

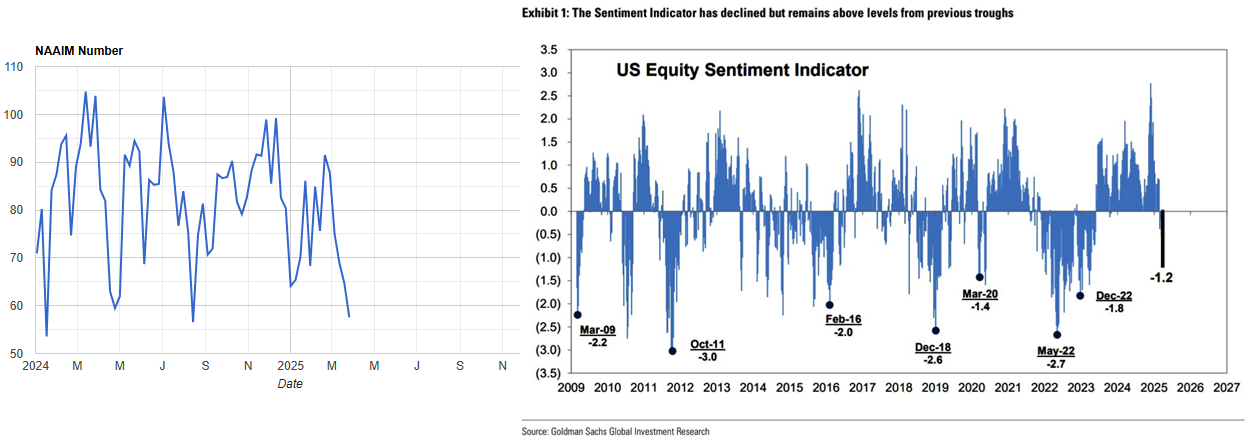

NAAIMは更に悲観化しているが、このチャートのスケールが縮んでいることもあり極端な悲観とまでは行っていない。これはDBのポジショニングで裁量勢が逃げ遅れているのと一致する。GSのセンチメントはだいぶ悲観化した。

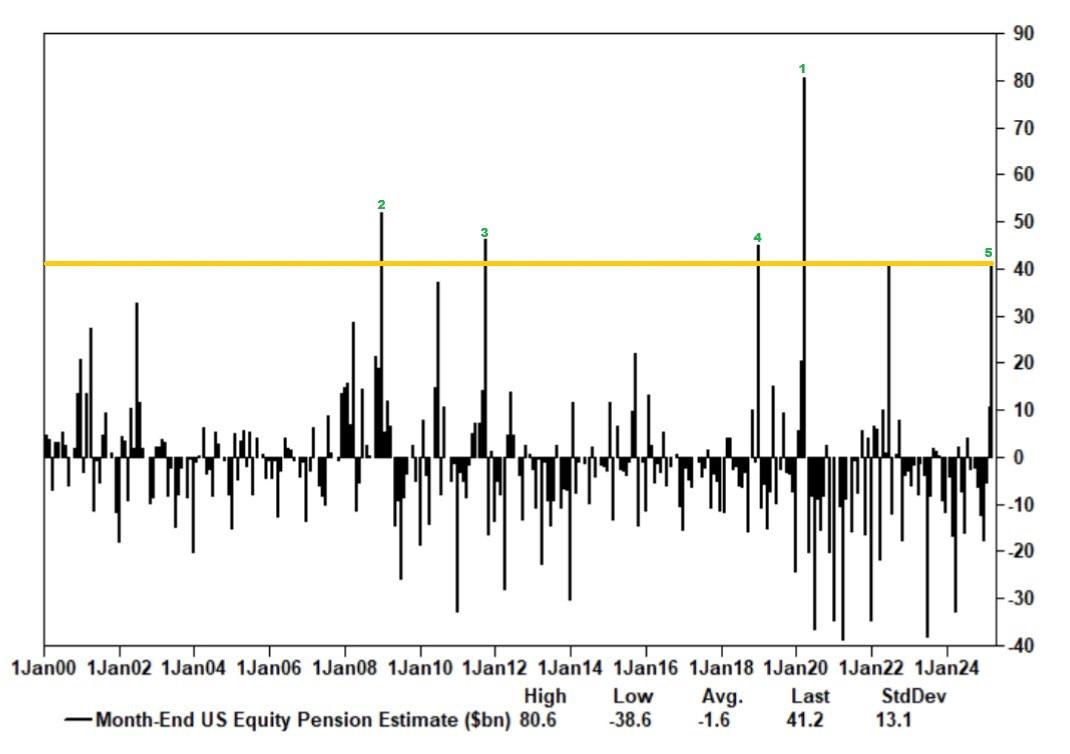

かねてから注目されてきた年金基金の月末リバランスの株式買い戻しの規模をGSは41bnと推測する。これはショートカバー局面に当たれば上昇の燃料となるが、反発局面でポジションを外したい機関投資家が待ち構えている場合は吸収されてしまう。

同じ月末では5565のJPMカラーのプット買いが失効する。残り1日ではあるが5565を叩き割られた場合は下に走りやすそうであるが、その構図は31日引けで一旦消滅する。もっともその手のテクニカルで上げたとしても「解放の日」まで持ち越すのは困難である。

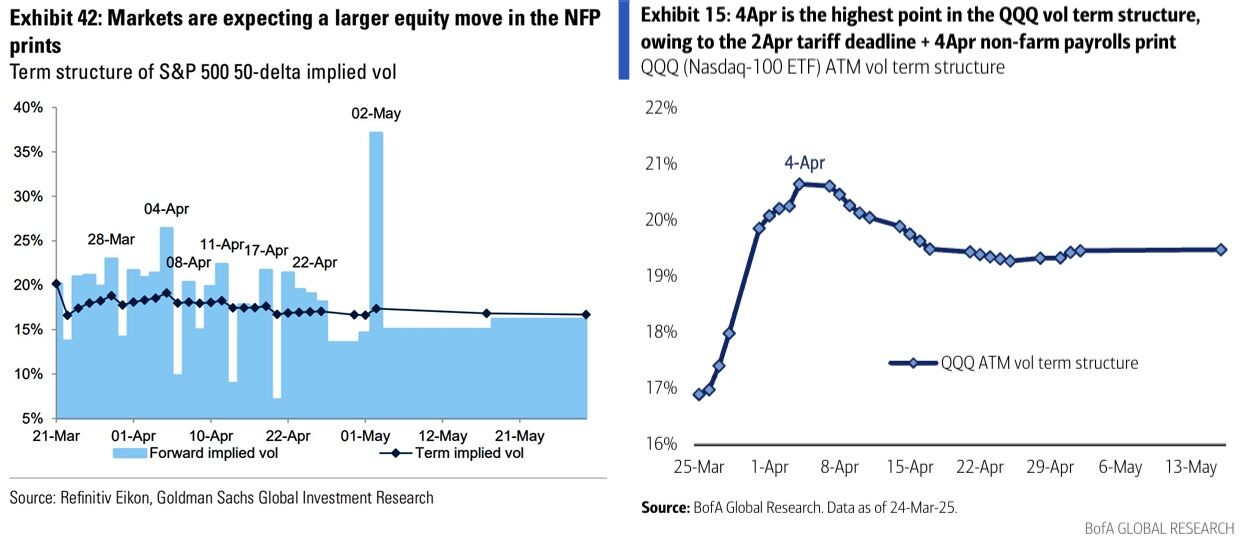

その後の警戒は金曜4/4の雇用統計に集中している。4/2「解放の日」の相互関税発表自体はさほどビッグイベントと見なされていないようだ。

先月発表の雇用統計は無風であり、今回は2月のDOGEリストラのうち後半の効果を観測することになるが、仮に労働市場の軟化が確認された場合、Fedはインフレ目標を軽視しながら節操なく利下げに動くべきであるし、また実際そうするだろうが、今のところ市場では「景気が減速してもFedが利下げできない」という間違ったテーマが優勢であり、それにより本来債券買いで行われるべきマクロヘッジも株式指数売りで行わざるを得なくなっている。

従って経済指標への株式のリアクションの仕方は長期金利次第になると考えられ、どこかで長期金利が大幅に低下すればアンチ・ゴルディロックスの魔法が解けることになるが、それを実際に観測できるまでは顔面着地リスクが引続き高い。

逆に長期金利の大幅低下さえ観測できれば、たとえリセッショナリーな経済指標が出たとしても恐れる必要はなくなるし、むしろショートが禁制になるだろう。

3月FOMCは関税インフレのノイズは世間の謬論と違って少なくとも金融緩和方向の施策を妨げるものではないことを行動で示したが、5月利下げを予告するまで至らなかったのは間違いであり、5月FOMCまでの1ヶ月半はあまりにも長い。

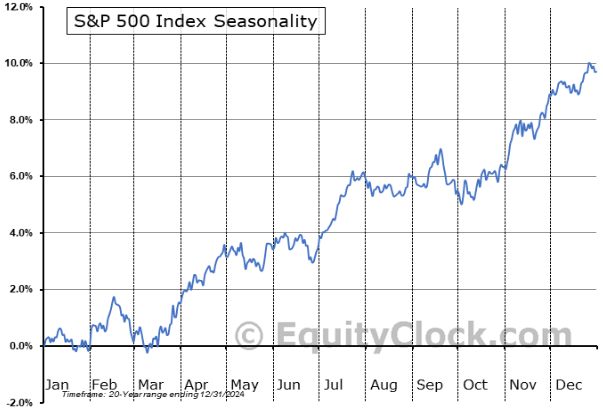

なお本来4月のシーズナリティは決して悪くない。

テクニカル。週足は再び大きな週足上ヒゲ陰線となり、5787は週足レベルのレジスタンスとなる。従って先週5800台としていた売り場は少なくとも5700台まで降りて来る。

3月上旬から想定してきたように中期的なダウントレンドに転換している可能性が高く、先週の展開からも分かるように、上げを取る方が、少し前に下げを取るような投機であるとの自覚が必要となる。

もちろんこれは上げがないことを意味するわけではないし、今週のイベントは内容はともかくタイミングはほぼ全てオープンリーチであるため、3/27のようなショートカバーもちょいちょい見られるだろうが、イベントに向けた事前ヘッジの定刻カバーが唯一の買い手と思われ、裁量勢はもちろん、上で見てきたように機械の買いも出て来さそうなので、カバーが済んだところは再び売りに押されやすくなると思われる。

- NY市場サマリー(24日)ドルが対円・ユーロで上昇、利回り上昇株大幅高関税巡り楽観ムード|ロイター

- NY市場サマリー(25日)株続伸、ドル/円軟調・利回り低下|ロイター

- NY市場サマリー(26日)ドル上昇、利回り小幅高S&P・ナスダック急反落|ロイター

- NY市場サマリー(27日)ドルまちまち、長期債利回り上昇株続落|ロイター

- NY市場サマリー(28日)ドル下落、利回り急低下株大幅下落|ロイター

- 米国株式市場=大幅続伸、関税巡る楽観的見方でエヌビディアやテスラが高い|ロイター

- 米国株式市場=続伸、米関税巡る柔軟姿勢に期待経済指標注視|ロイター

- 米国株式市場=S&P・ナスダック急反落、自動車関税を警戒テスラなど安い|ロイター

- 米国株式市場=続落、自動車関税受けGMやフォード下落|ロイター

- 米国株式市場=続落、関税巡るインフレ懸念高まるテック銘柄に売り|ロイター

編集部より:この記事は、個人投資家Shen氏のブログ「炭鉱のカナリア、炭鉱の龍」2025年3月31日の記事を転載させていただきました。