こんにちは。

ごく最近Xに投稿した、現在アメリカ国民の多くが「ファストフードでさえ高すぎて食べられない」と考えていることについて、それではいったい何をどうやって食べているのだろうという趣旨のご質問をいくつかいただきました。

アメリカの庶民生活は本当にきつい。健康上ではなく「経済的理由で #ファストフード は食べられない」との回答が年収3万ドル未満の世帯で71%。1ドルは精々80円の価値で年収240万円未満なら仕方ないが、3~5万ドル(240~400万円)世帯でも同じ回答が60%。週に1~2回、あるいは0回の世帯が全体の79%! pic.twitter.com/14B5Onrt3E

— 増田悦佐「アメリカ消滅(ビジネス社)」「生成AIは電気羊の夢を見るか?(ビジネス社)」 (@etsusukemasuda2) May 26, 2024

そこで今日は、アメリカの庶民は今どうやって食事を賄っているのか、そしてなぜそこまで困窮しているのか、なぜアメリカでは日本以上に世代間格差が広がっているのか、そして常に債務不履行ぎりぎりの綱渡りのような暮らしをしている人たちがアメリカ経済をどう変えそうかといったことを考えてみようと思います。

ファストフードチェーンの値上げが凄まじい

やはり、まず問題とすべきは昔は庶民が気楽に食事をできる場だったファストフードチェーンが軒並みどんどん値上げをして、庶民の手の届かないような価格設定になってしまったことでしょう。

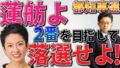

次のグラフをご覧ください。

等間隔で刻んだ目盛りに欺されそうになりますが、2014~19年、つまり過去10年間のうち前半の5年間はジミージョンズというチェーンだけがかなり突出した値上げをしていて、その他はだいたい5~15%、5年累計のインフレ率としては物価一般とほぼ同じペースでした。

それが、世間的にはあまり大きな話題のなかった2019年頃から急激に大幅値上げをするチェーンが多くなり、10年間の累計をとるとチポトル、タコベル、ポパイ、マクドナルドの4チェーンが75~100%という大きな値上げ率を押し通していたのです。

blackwaterimages/iStock

こうした値上げの結果、ファストフードチェーンはアメリカ国民にとって気軽に行ける外食あるいはテークアウトの店ではなくなりつつあります。

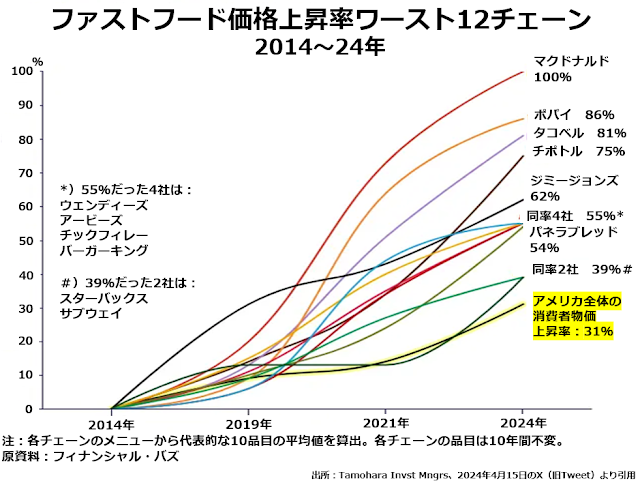

上段を見ると、25%が「まったくファーストフードを食べない」と答え、過半数の54%が「週に1~2度しかファストフードを食べない」と答えています。つまり、アメリカ国民の約8割がファストフードは週に2回以下しか食べていないということになります。

もちろん、この中には「あまり健康に良くないから食べない」とか、「あまりおいしくないから食べない」というどちらかと言えば贅沢な理由でファストフードを食べる回数を減らしている人もいるでしょう。

でも、多くの人が経済的な理由、つまり「ファストフードは高すぎてちょいちょい食べに行くわけにはいかない」と考えていることは、下段の「ファストフードは贅沢品になったか」という質問への所得階層別の回答にはっきり出ています。

年収が3万ドル未満世帯の人たちの71%が、この質問に「はい」と答えています。現在の為替レート1ドル=150~160円で考えると、3万ドルでも450万円~480万円になりますからそれほど貧しいという印象はありません。

ですが、私は実際にアメリカで生活する人にとって1ドルは日本円で言えばたかだか80円程度の価値しかないと思っています。ですから年収3万ドル未満というと約240万円未満、月に20万円の収入ではたしかにファストフード店での食事はハードルが高いでしょう。

私がちょっとビックリしたのは年収3万ドル~5万ドル未満の世帯でも、60%が「ファストフードは高すぎてひんぱんには食べられない」と感じていることです。年収400万円近い人たちでも、やはりファストフードは高すぎると考える人が多数派のようです。

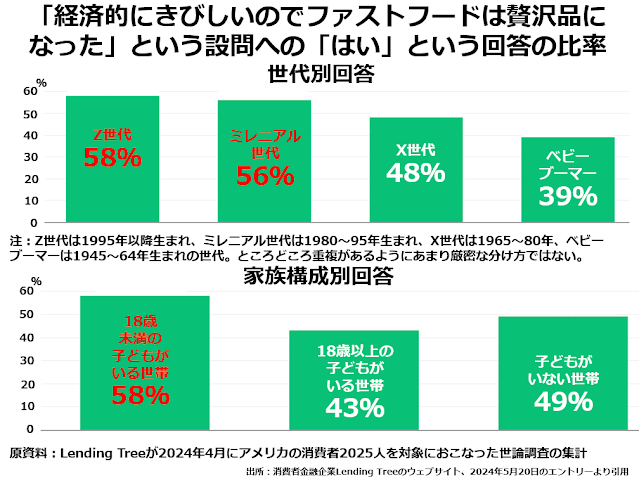

世代別や家族構成別の答えも、なかなか示唆に富んでいると思います。

世代別で見ると、ミレニアルとZ世代はライフスタイルや考え方などではかなり差があるようですが、経済的にかなりきつい生活をしているという点では、ほとんど違わないようです。

また、ぎりぎり過半数にはなっていませんがX世代(日本流に言えば、段階と段階ジュニアのあいだにはさまれた谷間の世代)の48%というのもかなりきびしい数字で、ベビーブーマーとその後の全世代には歴然とした経済的格差があることがわかります。

家族構成別で見ると、18歳未満の子どもがいる世帯がいちばんきついのはわかりやすいですが、子どもがいない世帯より18歳以上の子どもがいる世帯のほうが「ファストフードはぜいたく品」との答えが少なくなっています。18歳以上の子どもはなんらかのかたちで世帯所得を増やすことに貢献しているのかもしれません。

で、今回のご質問の核心に迫ってみましょう。

ファストフードが贅沢品なら、どんな食事をしているのか

簡単な答えは、あまりにも月並みですが、スーパーなどで食材を買ってきて自宅で炊事をするということになります。それで節約になるのかというと、そうとう大きな節約ができる家庭もあります。

何年かアメリカで生活して、たまには食事にご招待されたりすると、ご馳走になっていてこんなことを言うのは失礼ですが、アメリカ人一般が食べものに対する要求水準が非常に低い人たちだということがわかります。

野菜などは長期間冷蔵庫に入れっぱなしで、シャキシャキ歯ごたえのあるはずのものがくたくたになっていても、みずみずしいはずのものがパサパサになっていても、ほとんど気にしません。

漁師町にでも行けば違うかもしれませんが、魚は缶詰や瓶詰め以外のものを料理しているのを見たことがありません。それでも魚を食材に使うということ自体が、非常にエスニックで特別な料理をしているという感じです。

なるべく安上がりにハイカロリーのものを詰め込めればそれでOKという感じだからこそ、マカロニアンドチーズとか、スパムサンドイッチとかが定番になっているのでしょう。

私がアメリカで暮らしていたのは1977~84年でしたが、その頃からアメリカの平均的な家庭での料理のバラエティの乏しさ、とくに男性はハイカロリーできつめの味付けなら満足という印象はあって、それが未だに続いている感じです。

1970年代後半にはアメリカ文明がくたびれ始めていたことは歴然としていましたが、アメリカ国民の食に対する無頓着さは、アメリカがもっとはるかに若くて健康だった頃から変わっていないようです。

この女性、専業主婦という生き方をプロとして追求している感じがあります。

でも、いくら節約は美徳と言っても、親子4人と猫1匹で(まあ猫は野菜にはあまり興味がないでしょうが)1週間に食べる生鮮野菜がセロリ2束、カリフラワーかキャベツ、枝に付いたままの豆1山だけというのは、淋しすぎると思いますが。

アメリカがまだ若く健康だった時代からこうだったのですから、年老いて不健康な生活習慣もいろいろ身につけてしまった現代アメリカ社会で「ファストフードさえ高すぎて食べられなくなった」人たちがどんな日常生活をしているのか、非常に気がかりです。

「借金で消費」が美徳になってしまった社会

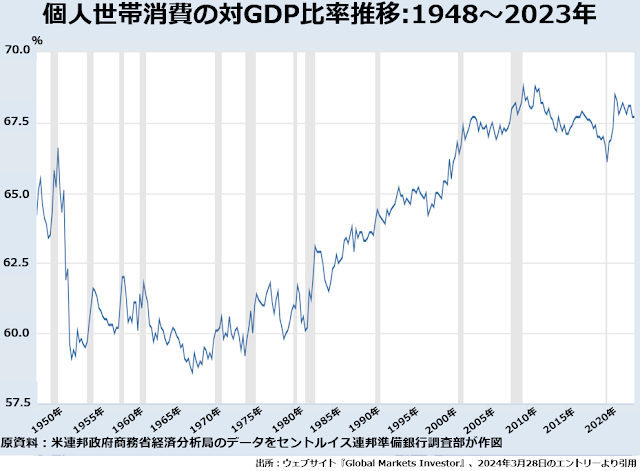

まず驚くのは、アメリカ国民の消費水準が1990年代後半のGDPの65%で横ばいになっていた状態を脱してから、まるでタガが外れたように消費が拡大していることです。

そもそもGDPの65%という水準が、1952年以降約40年間到達したことのなかった高さなのです。

ところが、2000~02年のハイテクバブル崩壊、そして2007~09年のサブプライムローンバブル崩壊にもかかわらず、21世紀のアメリカ経済はほとんどの年でGDPの67.5%以上を消費に遣っています。

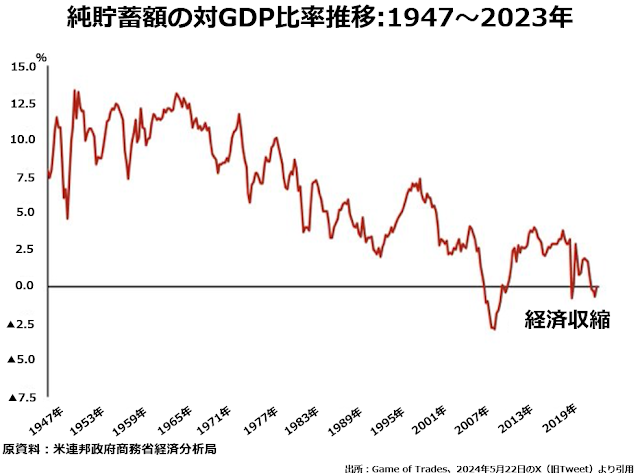

もちろん、しっかり稼いだ分を消費に回しているなら大いに結構なのですが、どうもそうではなく、どんどん貯蓄を下ろして消費し、それでも足りなければクレジットカードローンのような高金利でカネを借りてまで消費を増やしている気配が濃厚なのです。

純貯蓄がマイナスとは、その年に新規に貯蓄した金額を上回る預金の取り崩しがあったということです。そして今、2007年のようにバブル崩壊があったわけでも、2020年のようにコロナショックで経済封鎖があったわけでもないのに、純貯蓄がマイナスになっています。

いちばん危険な借金を増やしている米国民

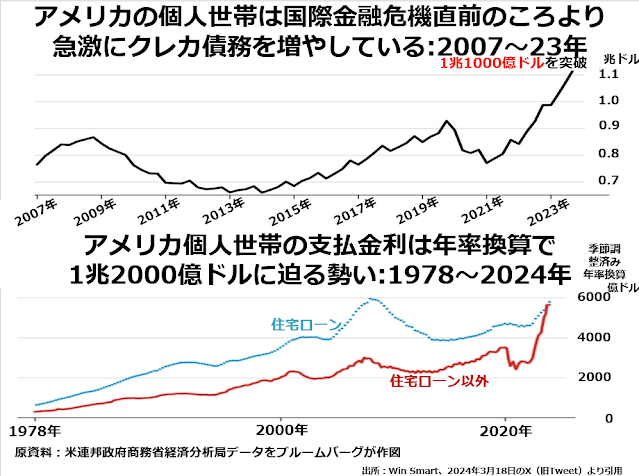

で、貯蓄を取り崩すだけでは手に入らないモノやサービスを購入するために借金をするわけですが、さまざまな消費者向けローンの中でもっとも金利の高いクレジットカードローンの利用が急激に増えています。

上段には、アメリカの個人世帯が年率21.5%という高利を取られるクレジットカードローン借入を2021年以降急激に増やし、遂に総残高が1兆1000億ドルに達したと書いてあります。

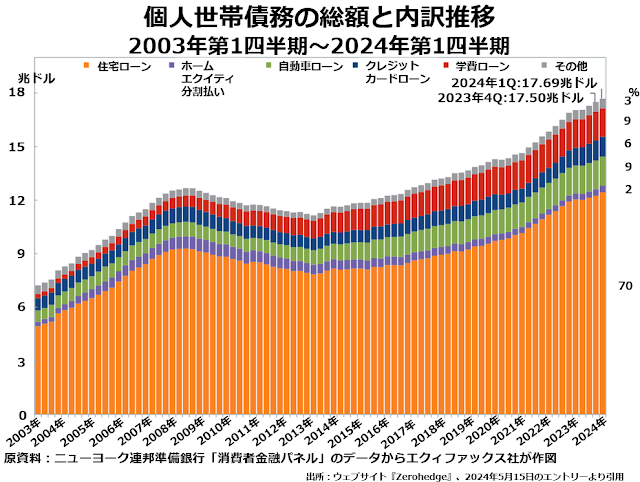

そして、下段を見ると2010年頃までは住宅ローン金利の約半分にとどまっていた住宅以外の個人向けローンの金利負担が急激に住宅ローンに近づいていることがわかります。次のグラフが明らかにしているように、消費者が借りているローン全体の70%は住宅ローンです。

それでも金利負担では、住宅ローン以外の消費者向けローンはクレジットカードローンと同じように高金利の融資が多いので、支払金利は住宅ローンと非住宅ローンが6000億ドル目前でほぼ同額となっています。

つまり、非住宅ローン全体の平均金利は住宅ローンの約2.3倍にあたるのです。

もちろんアメリカの住宅ローンは30年固定金利のものが多く、つい最近まで2%台だったローンを借りてまだ支払中の人が多いのに対し、非住宅ローンは支払期限も短く金利が激しく変動するからです。

それにしても、GDPの5%近い金額を毎年金利として支払っていかなければならないのですから、アメリカの個人世帯にとっては大変な重荷です。

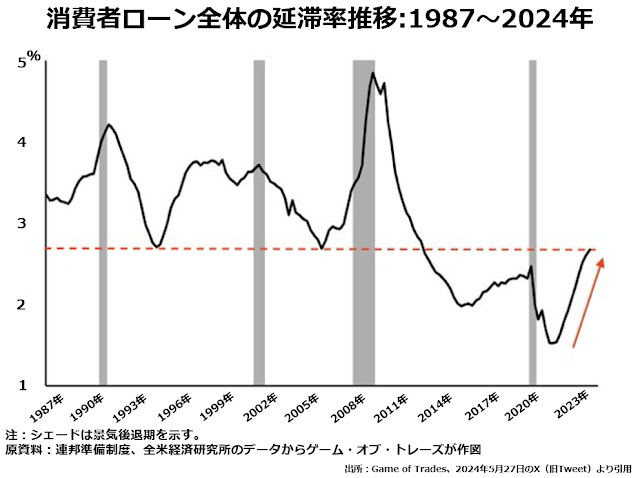

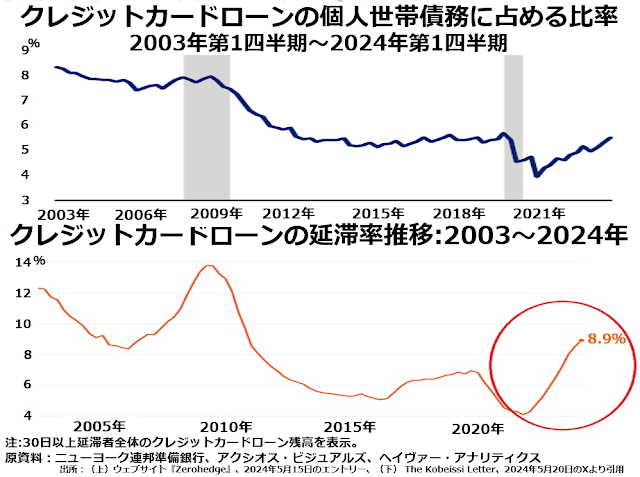

連邦準備制度(Fed)が2022年春に連続利上げに踏み切ってから、消費者向け融資の延滞が急ピッチで増えています。

水準としては、2022年以前にアメリカとしては異例の低金利時代が10年以上続いたことの恩恵を受けて比較的低めなのですが、増え方のスピードが問題です。

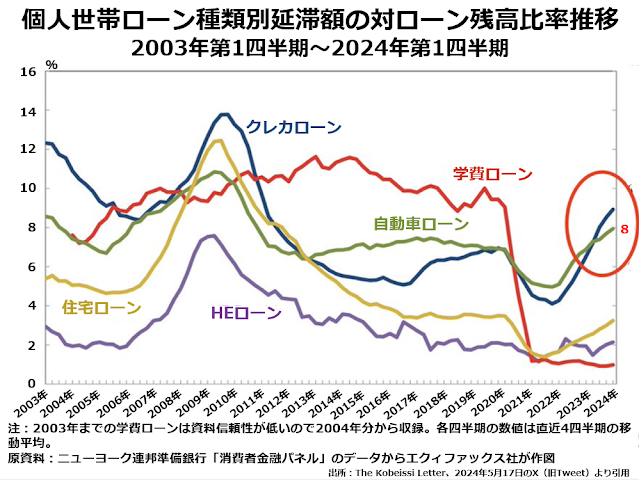

次のグラフでおわかりいただけるように、どちらも金利が高めのクレジットカードローンと自動車ローンでは、延滞中の金額が総融資残高の8%を超えました。

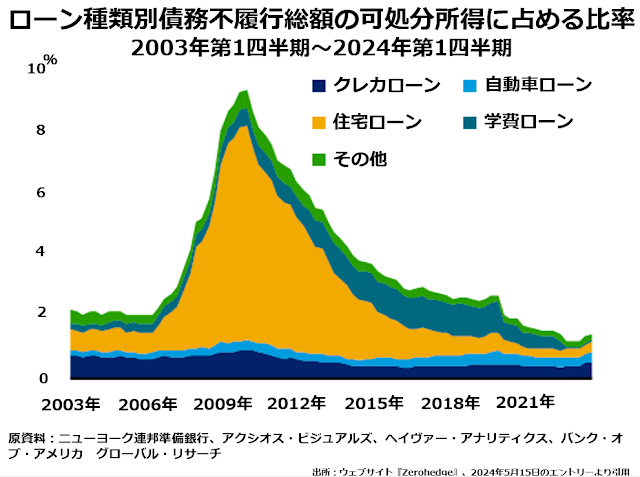

今のところクレジットカードローンも自動車ローンも、延滞から債務不履行に転じた金額の個人世帯可処分所得に対する比率はかなり低めにとどまっています。

現状では、クレジットカードローンと自動車ローンを合わせて、個人世帯の可処分所得の1%に届くかどうかという水準ですから、サブプライムローンバブル崩壊期に住宅ローンが大量に焦げ付いたときのような大きな打撃を個人消費部門が受ける可能性は非常に低いです。

でも、黄信号が赤信号に変わってもまだまだクレジットカードローンや自動車ローンの利用が拡大し続ければ、延滞から債務不履行に移行する金額もどんどん増えていくでしょう。

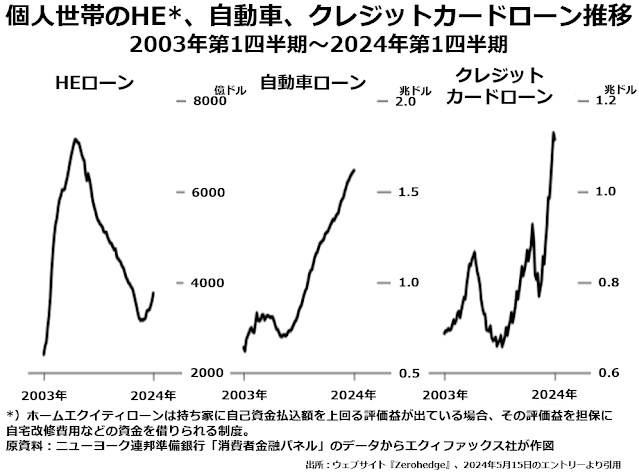

アメリカの消費者もHEローンには懲りたようだが・・・・・・

残念ながらこの2種類のローンが激増し続ける可能性は高そうです。次のグラフをご覧ください。

HE(ホームエクイティ)ローンとは、持ち家が買ったときの価格に比べて今売りに出せばもっと高く売れると評価された場合、評価額と支払価格との差額(評価益)分をその家を担保に貸してくれる制度のことです。

評価額が上がったままとか、もっと上がれば問題はないのですが、下がってしまうとこのローンに手を出さなければ持ちつづけていられた家を手放してローンを精算しなければならないこともあります。

そんなわけで、このHEローンはサブプライムローンバブルが弾けてからと言うもの、低迷続きです。

ですが、自動車ローンとクレジットカードローンは急上昇を維持しています。とくにクレジットカードローンの8000億ドルから1兆1000億ドルまでの伸びは垂直に近い急上昇でした。

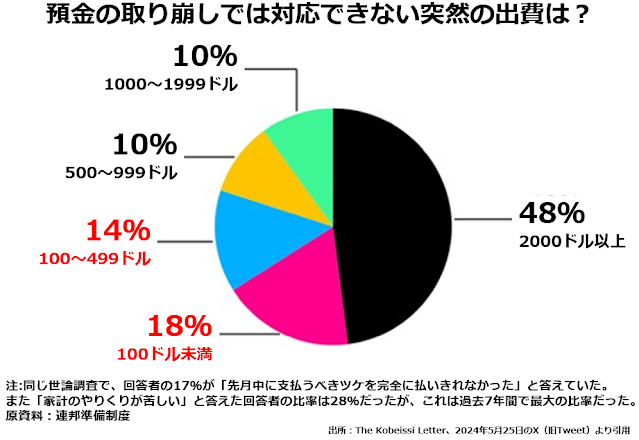

しかもアメリカ国民の多くが、我々日本人から見ると驚くほど少額でも突然の出費に対応するだけの預金がないと言うのです。

アメリカ国民の32%、約3分の1が500ドル(約4万円)未満の突然の出費に対応できないと言っています。そして2000ドル(約16万円)未満の突然の出費に対応できない人が52%、過半数です。

この人たちは、ちょっと高めの治療費を必要とする病気や怪我でも、他のいろいろな不時の出費でも簡単にローンの支払いが滞ることになるでしょう。

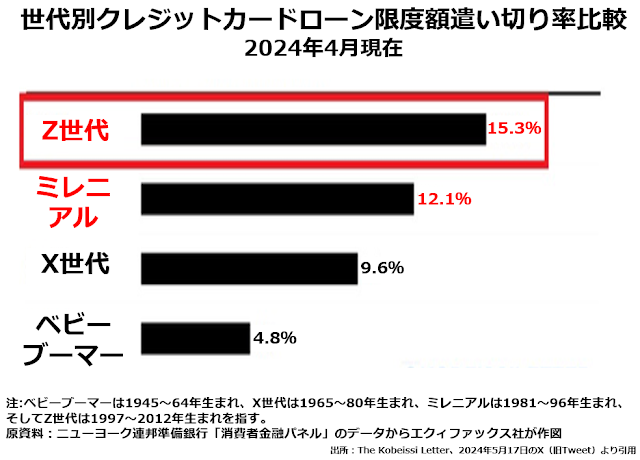

延滞続出が懸念されるミレニアル、Z世代

中でも怖いのは、Z世代とミレニアルの人たちのあいだでは現状ですでに2ケタのクレジットカードの限度額一杯の借入をしているという事実です。

「他には借入のできるところがないから、急場はクレジットカードローンでしのごう」という手が使えず、むしろ急の出費でなんとか払い続けてきたクレジットカードローンの支払いができなくなってしまう可能性が高いと思います。

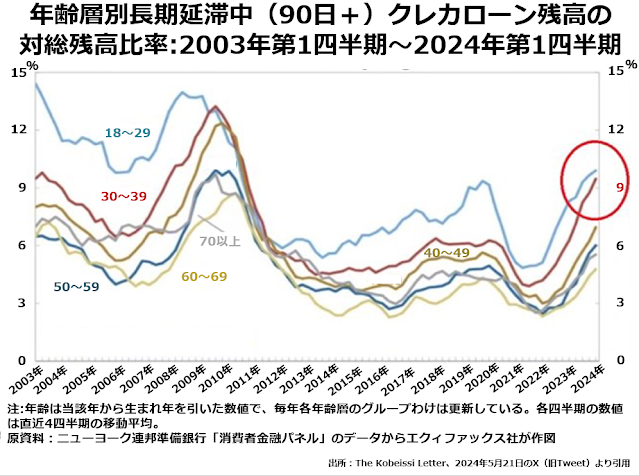

個人世帯債務のうち、クレジットカードローンはまだ5%台半ばですが、その中でもう8.9%が30日以上の延滞になっています。そして、懸念していたとおり、中でも18~29歳、30~39歳という年齢層でクレジットカードローンの延滞が多くなっています。

次のグラフは30日以上延滞ではなく、もうそろそろ債権回収会社に売ってしまおうかという90日以上延滞の年齢層別総融資残高に対する比率ですが、18~29歳、30~39歳のグループは、この段階まで延滞の進んでいるローンが9%以上を占めているのです。

アメリカの借り入れに依存した「好調な消費」は、ほぼ確実に多くの差し押さえなどを伴いながら失速していくでしょう。

その際、これからのアメリカ経済を担う18~29歳と30~39歳グループに最も大きな痛手を残してアメリカ型消費主導経済は崩壊していくことになるのです。

増田先生の新刊 『アメリカ消滅』が好評発売中です。ぜひご覧ください。

【関連記事】

- アメリカ大都市の苦境を象徴するボルチモア内港フランシス・スコット・キー橋の崩落

- 日本もインフレになってしまうのか?:円高は日本国民を豊かにするか?

- 風雲急を告げるニューヨーク商業用不動産市場

- 戦時インフレから戦後大相場への読みが外れた連邦準備制度、次はどう出る?

- 遊び道具としてならAIもおもしろく使えるが……

編集部より:この記事は増田悦佐氏のブログ「読みたいから書き、書きたいから調べるーー増田悦佐の珍事・奇書探訪」2024年5月28日の記事を転載させていただきました。オリジナル原稿を読みたい方は「読みたいから書き、書きたいから調べるーー増田悦佐の珍事・奇書探訪」をご覧ください。