消費増税がやっと決まった。この半年の迷走は、安倍首相の優柔不断と「ブレーン」の程度の低さを印象づけた。政権が変わっても「決められない政治」は変わらない。おまけにそれとワンセットで出てきた法人税の減税も、「賃上げした企業の法人税を割り引く」などの意味不明な裁量的減税だ。

基本的なことだが、法人税を下げたらその分だけ賃金が上がるということはありえない。法人税は、賃金などの経費を控除した利益にかかるので、それが下がったら企業の収益力が上がるということもありえない。逆に法人税が40%から60%に上がったとしても、企業の目的は税引き前利益を最大化することだから、企業行動は変化しないのだ。

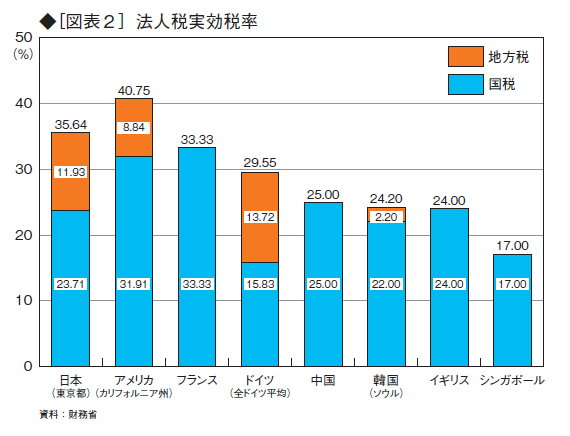

では何のために法人税を下げるのか。それは次の図(野口悠紀雄氏のコラムから転載)のように日本の法人税の実効税率が、主要国ではアメリカに次いで高いからだ。租税特別措置などを含めると、それほど高くないという意見もあるが、問題はシンガポールや台湾などの2倍にのぼることだ。トヨタやホンダも、最新鋭の工場はもう日本に建てない。どうせ海外で売るのだから、日本で高い法人税を払うより現地生産して現地法人に再投資したほうがいい。

つまり法人税を下げる目的は賃上げや所得分配ではなく、こうした国際的な租税競争の中で国内への投資を増やすためなのだ。本書によれば、世界のマネーストックの半分がタックスヘイブンを経由し、海外直接投資の1/3がタックスヘイブンにプールされている。対外総資産の残高でみると、トップはイギリス(6800兆ドル)だが、第4位の日本に次いでケイマン諸島(1900兆ドル)が入っている。

これに対する対策は、ヨーロッパで起こっているように、少なくともライバル国と同じぐらいに法人税を下げることだ。アジアでは台湾やシンガポールの実効税率は13~17%なので、それに対抗できるぐらいまで下げないと、投資は日本に戻ってこない。この租税競争は「囚人のジレンマ」だから、最終的なナッシュ均衡は法人税がゼロになることしかない。

租税理論からみても、法人所得税と個人所得税は二重課税であり、企業の借り入れ(経費として控除)との扱いが非対称なので、企業金融にゆがみをもたらす。所得税や相続税も租税回避しやすいので、将来の税体系は消費税や固定資産税のような「逃げられない税」が中心になるだろう。これもグローバル資本主義の必然的な帰結である。