6月14〜15日開催の米連邦公開市場委員会(FOMC)では、予想通りFF誘導金利目標の据え置きを決定した。今回の声明文は、大方の予想通り景況判断を微修正する程度に。米5月雇用統計・非農業部門就労者数(NFP)の急減速に対応し、労働市場に係る文言を中心に変更した。インフレについては「低水準のままだ」から「低下した」へ修正し、足元で原油先物が買い戻された割に慎重なスタンスを覗かせた。

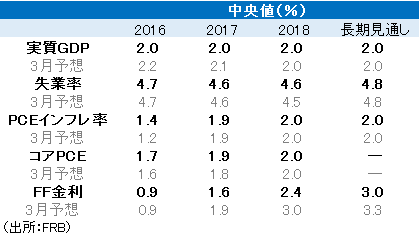

経済・金利見通しで、成長予想を2016~17年につき下方修正した。インフレ見通しはPCEにつき2016年のみ、コアPCEは2016~17年を引き上げている。FF金利見通しは2016年の中央値こそ0.875%で据え置きも、年内1回を見込む参加者は前回の1人から6人へ増加。さらに2017年から長期見通しまで、FF金利見通し・中央値を引き下げた。全体的にハト派寄りへシフトしている。

声明文の主な変更点とポイントは、以下の通り。

【景況判断】

前回:「経済成長が鈍化したように見えるものの、労働市場の動向は一段と改善した」

↓

今回:「経済成長が回復したように見えるものの、労働市場の改善ペースは鈍化した」「失業率は低下したものの、雇用の増加は衰えている」

※米1-3月期国内総生産(GDP)改定値は速報値から上方修正され確報値も1%乗せが期待される上、米4-6月期GDP予想もアトランタ地区連銀による14日時点の試算値で2.8%増と回復する見通し。しかし米5月雇用統計を受けて、労働市場の動向に係る文言は楽観トーンを引き下げた。

前回:「家計支出は緩やかとなったが、実質所得は堅調なペースで拡大した」、「消費者センチメントは高止まりした」

↓

今回:「家計支出の伸びは強まった」

※4月、5月の米小売売上高を背景に上方修正し、合わせて実質所得の拡大や消費者センチメントの高止まりといった家計支出が今後増加する見通しを補強する材料を削除した。

前回:「年初来から住宅セクターは一段と改善したが、企業の固定投資や純輸出は軟調だ」

↓

今回:「年初来から住宅セクターは改善を続け純輸出による成長押し下げは低減したが、企業の固定投資は軟調だ」

※住宅市場をめぐっては、米4月新築住宅販売件数が2008年以来の水準へ急増するなど一連の好調な指標結果を反映させた。純輸出は米1-3月期GDP改定値で同部門の寄与度がマイナス0.21%と速報値のマイナス0.34%からマイナス幅を縮小させ、かつ米4月貿易赤字の改善を材料視したとみられる。

前回:「力強い雇用の増加を含めた一連の労働指標は、労働市場がさらに拡大する方向を示す」

↓

今回:削除

※失望を誘う米5月雇用統計を受けて、削除。

前回:「インフレは、以前にみられたエネルギー価格の下落や非エネルギーの輸入品などの低下を受け委員会の長期的な目標値である2%を下回った水準を続けている」

↓

今回:「インフレは、以前にみられたエネルギー価格並びに非エネルギーの輸入品などの下落を受け、委員会の長期的な目標値である2%を下回った水準を続けている」

※米4月消費者物価指数(CPI)が2013年2月以来の高水準だったほか、米5月輸入物価も2011年2月以来の水準へ加速したように原油安の悪影響が取り除かれ、かつドル高の物価下押し圧力も後退したため文言を調整した。

【統治目標の遵守について】

今回:変更なし

労働市場がゆるやかに回復し、インフレも原油やドル高など一時的な下押し要因が取り除かれ改善していくとの見通しを堅持した上で、「委員会はインフレ動向、並びに世界経済や金融の動向を緊密に注視していく」の文言を維持。

【政策金利について】

今回:変更なし

「こうした背景をもとに、委員会はFF金利誘導目標を0.25~0.50%で据え置くことを決定した。金融政策は緩和的であり続け、それによって労働市場における一段の改善とインフレ目標値2%の回帰を支援する」

【票決結果】

票決は1月以来の全会一致となった。3月と4月はカンザスシティ地区連銀のジョージ総裁が25bpの利上げを目指し反対票を投じたが、今回は賛成にまわった格好だ。輪番制である地区連銀の総裁は、カンザスシティ連銀のジョージ総裁、セントルイス連銀のブラード総裁、クリーブランド連銀のメスタ―総裁、ボストン連銀のエバンス総裁へ交代した。なお2015年は1月、3月、4月、6月、7月と5回連続でゼロ、リッチモンド連銀のラッカー総裁が利上げを目指し反対票を投じた9月と10月を経て、12月はゼロに戻った。

【経済・金利見通し】

成長見通しは、2016-17年をそれぞれ下方修正した。インフレ見通しは、PCEにつき2016年分のみ上方修正。コアPCEは逆に2016-17年を上方修正し、2018年を据え置いた。失業率は2016-18年を変更せず、18年でさらなる改善を見込む。

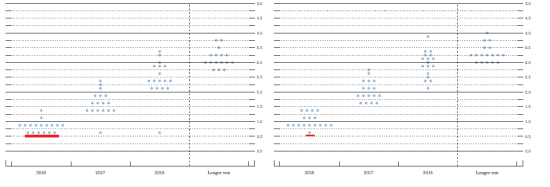

注目のFF金利見通しのドット・チャートでは、軒並み下方修正された。2016年の中央値こそ0.875%で据え置いたものの、年1回の利上げを見込む参加者は前回の1人から6人へ増加した。2017年の中央値は前回の1.875%→1.625%、2018年も従来の3.00%→2.375%へ下方修正。2017~18年の年内利上げ示唆は3月の年4回から年3回へ引き下げた。長期的なFF金利見通しも、従来の3.25%から3.0%へ下方修正した。

左が今回6月、右が前回3月分のドット・チャート。

【イエレンFRB議長、記者会見】

イエレンFRB議長は、記者会見にて「足元の経済指標はまちまちで、慎重な政策調整が適切であることを示す」と発言した。また「長期的に、(FF)金利がどこへ向かっていくのか全く定かではない」と述べ、次回利上げに対しても「時期を特定できない」と指摘。7月「不可能ではない」と言及しつつ、仮に次回会合で利上げを行うのであれば「FOMC参加者は迅速な経済指標の好転とともに、市場が持ち堪える証拠を確認する必要があるだろう」と語り、ハードルの高さをにじませた。利上げに際しては「経済のモメンタムが減速していないことを確認する必要がある」とも言及しており米5月雇用統計後、いかにFOMC参加者が及び腰になったかが伺える。

英国民投票に対しては、「本日の(据え置き)決定の一因であると言って差し支えない」と発言。仮にBREXITの事態に直面すれば米経済に「影響をもたらす」と予想した。

FOMC声明文の変更を受けて、ウォールストリート・ジャーナル(WSJ)紙はFed番であるジョン・ヒルゼンラス記者とケイト・デビッドソン記者による「疲弊するFed、利上げペースを再考(Wary Fed Rethinks Pace of Hikes)」と題した記事を配信。成長減速や低インフレ環境によりFF金利見通しを引き下げており、Fedは利上げペースの見直しを余儀なくされたと報じた。

JPモルガンのマイケル・フェローリ米主席エコノミストは、声明文を受けて「Fed、複数に及ぶ年内利上げへの確信を失う(Fed loses conviction on multiple hikes in 2016)」と題したレポートを配信し、年内1回の利上げ派が前回の1人から6人へ増加したことに着目。その上で「ハト派寄りだった」と振り返り、米5月雇用統計を受けた6日のイエレンFRB議長の講演に沿い「労働市場に慎重な見解も盛り込み、インフレにも懸念を示した」と分析する。その上で年内1回の利上げ派に「FOMCの指導者が加わったに違いにない」と指摘し、その一人こそ「イエレンFRB議長の可能性がある」と予想。Fedに逆らうことは賢明ではないとし、「7月と12月の年内2回の利上げ予想を9月のみ1回へ変更する」とまとめた。

――FOMC後、FF先物市場が示す7月利上げ織り込み度は7.2%にとどまり、9月も23.9%とそれぞれ1ヵ月前の30%、41.6%から低下しました。年2回の利上げ織り込み度も43%にとどまり、FOMCの利上げ示唆に反し過半数が年1回以下の利上げを予想する状況です。筆者は以前から年1回、12月のみの利上げを提唱していましたが、マーケットも2013年や2015年のような「いつか来た道」をたどるとの見通しを強めました。6月23日に予定する英国民投票でどんな波乱が巻き起こるかもしれず、ここを無事通過したところで米大統領選というビッグイベントを控え、Fedがリスクを取りに行くとは考えられませんからね。

一連の結果を受け、金融市場は米株安・ドル安・米債高で反応しました。米株は23日に予定する英国民投票が響いたとされ、米景気減速への懸念も足を引っ張ったことでしょう。米10年債利回りは終値で1.57%と2012年夏以来の水準まで下がり、利上げ開始に踏み切ったとは到底思えません。英国民投票を無事に消化すれば、イエレンFRB議長は半期に一度の議会証言(旧ハンフリー・ホーキンス証言、通常は2月と7月に実施)を予定する21~22日にあらためてタカ派寄りへシフトするのか注目です。

(カバー写真:Federalreserve/Flickr)

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK -」2016年6月16日の記事より転載させていただきました。快く転載を許可してくださった安田氏に感謝いたします。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。