話題になっている『文藝春秋』の浜田宏一氏の記事を読んだ。彼は「自分の考える枠組に変化があった」といってリフレ論を撤回し、日銀の量的緩和がきないのは「財政とセットで行なっていないからだ」という。つまり財政赤字を増やせば景気がよくなり、インフレで借金が減るので一石二鳥という話だが、本当だろうか?

結論からいうと、理論的には本当である。くわしいことは私のブログで紹介したCochraneの論文を読んでいただきたいが、超簡単にいうとFTPL(物価水準の財政理論)は、次の式に要約できる。

物価水準=名目政府債務/財政黒字の現在価値(*)

名目政府債務を所与とすると、物価水準は財政黒字(右辺の分母)が小さくなると上がる。したがって毎年の財政赤字が増えると、将来の黒字の現在価値(正確にはプライマリー黒字の割引現在価値)が減ってインフレになる。これは思考実験をやれば明らかだ。

たとえば、あす安倍首相が記者会見して「消費税の増税を無期延期する」と宣言したら、瞬時に国債は暴落するだろう。金利が上がって国債費(利払い)は激増するので、さらに財政赤字が増え、物価が上がる。それでもインフレにならなかったら「消費税を廃止する」といえばよい。どこまでも財政赤字を増やせば、いずれ(中南米のように)インフレが起こる。

浜田氏はマイルドなインフレになると想定しているが、これは根拠がなく、ハイパーインフレになるおそれが強い。ただ、物価が上がることは確実だ。(*)式の名目債務は一定でも、物価が上がれば必要な税収は減る。つまり政府は実質債務のデフォルトができるのだ。政府債務は名目ベースなので、これは合法的な債務不履行である。

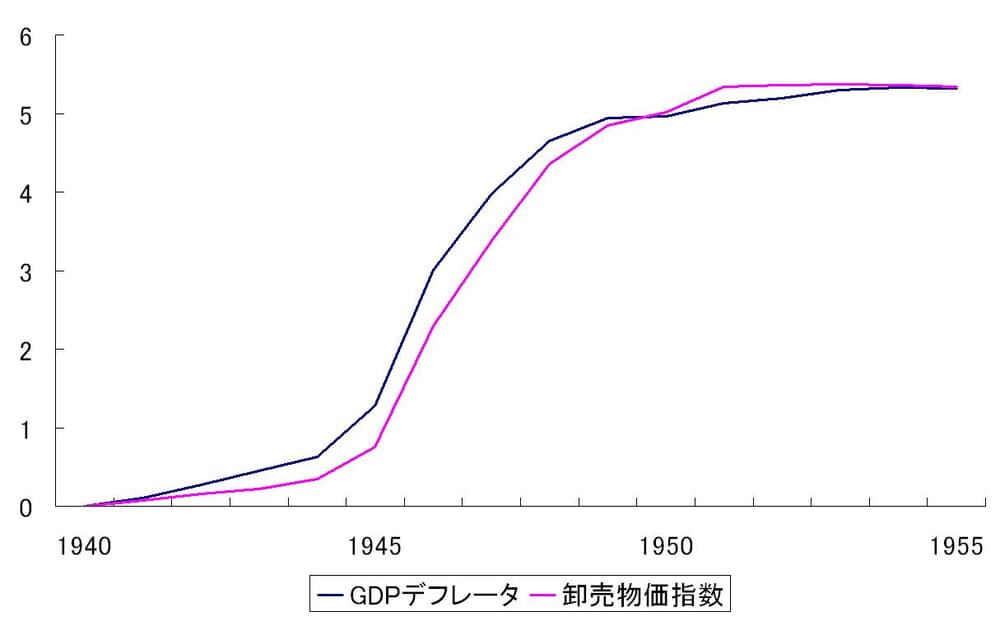

一時的には経済が破壊されるかもしれないが、上の図(岩本康志氏)の1946年の日本のように3年後にはハイパーインフレは収まるだろう。金利上昇で(*)式の右辺の分母(将来の実質課税)は減るので、将来世代の税負担は減る。これは(予想されていない場合には)すべての金融資産に一律に課税できるので、効率的な課税になりうる。

特にオフバランスの社会保障債務を削減する方法は、おそらくインフレしかない。物価スライドする年金もあるが、ほとんどの給付は名目で決まっているので、たとえば物価が2倍になれば実質債務が減ることは確実だ。資本逃避の効果は、一挙にインフレを起こせば限定的だろう。

要するに財政インフレは、現在世代と将来世代の所得分配を是正する「世代間課税」として、理論的にはありうるのだ。もちろんこれはpolitically incorrectだが、いずれ日本政府もそういう選択を迫られるのではないか。