6月13~14日開催の米連邦公開市場委員会(FOMC)議事要旨では、バランスシートの縮小計画を発表したものの実施時期につき見解が分かれていたことが判明した。さらにインフレが伸び悩む環境下、今後の利上げについて経済・金利見通しに基づく道筋が適切とする参加者が優勢だったものの、現状予想されるペース以下を求める意見を確認している。スタッフ見通しでは経済や労働市場への「下方リスク」を削除し、「均衡している」と上方修正。5月2~3日開催のFOMC議事要旨で取り除いた米株の割高感に関する文言は、6月27日にイエレンFRB議長をはじめ指導部が資産価格の上昇に警鐘を鳴らしたように、控え目な表現で再登場した。6月FOMC議事要旨の詳細は、以下の通り。

▽バランスシート政策をめぐる協議

・FOMC参加者は、償還を迎えた証券の元本再投資の縮小額につき上限で一致した。この上限は年間を通じて引き上げられる。

・FOMC参加者は、“政策正常化原則”で公表されたバランスシート縮小案で合意。

・FOMC参加者は、再投資政策の変更時期について様々な見解を寄せた(Participants expressed a range of views about the appropriate timing of a change in reinvestment policy)。

・一部(several)の参加者は“数ヵ月以内(within a couple of month)”の実施が適切と主張、複数(some)の参加者は経済とインフレ動向を評価する上で“年後半(later this year)”が望ましいとの見解表明。数人(a few)かの参加者は、短期的に再投資政策を変更することで、金融政策の正常化ペースからゆるやかさが失われるとの誤解を招くと懸念。

▽利上げについて

・数人かの参加者は、金融市場の緩和が利上げの決定を強めたとの考えを示す。

・1人の参加者(ミネアポリス連銀のカシュカリ総裁)は、インフレが目標値2%の軌道へ戻るまで金利を据え置くべきと主張。

・一部の参加者は、バランスシートを縮小した暁には利上げの軌道が一段と控え目となるべきと提案。複数の参加者は利上げを決定する上でバランスシート縮小を重視すべきでないと指摘、数人の参加者はバランスシート縮小が与える利上げへの影響はわずかと判断。

・FOMC参加者は引き続き、ゆるやかな利上げへの支持。一部の参加者は数年先にわたり、経済・金利見通し(SEP)に沿った利上げペースを適切と認識。数人の参加者はインフレ目標値2%への到達を妨げるとして、SEPに基づく利上げペースに疑問符。

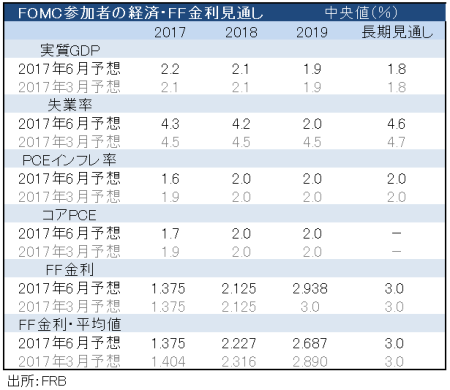

SEP、6月FOMCは以下の通り。

▽経済動向

・経済の短期的見通しは概して均衡、多くの参加者は世界経済から派生するリスクが後退したと認識。

・年初に個人消費が鈍化したものの、電力需要の低下や自動車販売の落ち込みなど一時的要因による。ただし企業側の新車販売見通しは堅調で、小売業者からもオンラインを中心に力強い見通しが聞かれた。

・一部のFOMC参加者は、インフレが目標値2%を回復する時期が遅れ足元のインフレ鈍化が長期化する懸念を表明(※前回の“few=数人”から上方修正)。

・インフレ減速の要因は①携帯電話サービス料金、②処方箋薬――の下落にあり、一時的にとどまる見通し。一部の参加者は輸入物価の上昇をその証左として挙げる半面、別の一部参加者は資源稼働状況から派生するインフレ押し上げ効果が限定的で、インフレ伸び悩みが継続する可能性を懸念。

・複数の参加者は、貿易に従事する企業から需要の改善の恩恵を受けているとの回答を受けたという。

・スタッフは、労働市場が強まり続け4~6月期GDPは1~3月期から改善すると予想。インフレは個人消費支出(PCE)価格指数から消費者物価指数(CPI)、マーケット・ベースそろって鈍化。

・スタッフは、インフレの鈍化を一時的と見なし2019年にかけ2%へ到達するとの予想を維持。ただし2017年のインフレ見通しは小幅に下方修正。

・スタッフは経済と労働市場のリスクを「均衡(balanced)」とし、前回の「下方リスクに傾く(tilted to the downside)」から上方修正。多くの指標から不確実性が和らぎ、海外見通しの不確実性は一段と緩和したとの判断による。

▽海外動向、金融市場

・FOMC参加者は、先進国のインフレは原油価格の戻りを反映し上昇した効果が薄れ、1~3月期に減退したと判断。

・FOMC参加者は海外経済の改善に言及、米経済下方リスクが後退したとの見方をサポート。

・利上げ局面でも金融市場が緩和的な理由として、数人のFOMC参加者が指摘するように米株が標準的な評価で判断した場合に割高感があるものの、力強い企業業績が挙げた。利回りが低下する理由については、長期経済見通しの低迷やバランスシートの規模を指摘。複数の参加者は投資家におけるリスク許容度の拡大を挙げ、数人の参加者はボラティリティの低下と株式プレミアムのリスク低下に懸念を表明。

・スタッフによると、米債利回りがゆるやかに低下し、つれてドルも下落。米株市場は上昇し続け、一段と金融市場を緩和させた。

・スタッフによると、米国の株価は、一部の基準に照らし合わせると高い(3月FOMC議事録で、スタッフのレビュー部分に明記された「米国の株式指数は一段と上昇し、バリュエーションは過去の水準を上回る」との文言を削除)。

JPモルガンのエコノミスト、ジェシー・エドガーソン氏は議事要旨を受け「インフレへの懸念を示したFOMC参加者が“few”から“several”へ増えたものの、言及箇所限られておりインフレ鈍化局面でも利上げに前向きな様子が見て取れる」と指摘した。バランスシート縮小に対しては、「9月に開始するとの予想に満足している」とコメント。もっとも、議事要旨内での議論で実施時期の見方が9月を視野に入れた“数ヵ月以内”と“年後半”に分かれていたため、「経済指標次第で縮小実施を決定する時期が変わる場合もありうる」と付け加えた。

――今回のFOMC議事要旨では、利上げやバランスシート縮小へ向かう方向性を確認しました。インフレ鈍化局面ながら、「一部の参加者は数年先にわたり、経済・金利見通し(SEP)に沿った利上げペースを適切」と判断し、インフレ上昇を促すために利上げの回数を抑えるべきとの主張は「数人」からしか挙がっていません。トランプ米大統領がイエレンFRB議長の後任に誰を指名するのか不透明であり、かつFRB理事の空席3人分を埋めることが可能なため、今のうちにバランスシート縮小の既成事実を作っておきたい意図が透けて見えます。問題は、9月に債務上限引き上げ交渉を控えるなかで米株安などへ振れ金融市場の緩和環境が後退した場合でもバランスシート縮小を決定するかどうか。タカ派寄りにシフトしたFedの思惑を読み解く上で、ひとまず7月12日のイエレンFRB議長による議会証言が待たれます。

(カバー写真:Federalreserve/Flickr)

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK -」2017年7月6日の記事より転載させていただきました。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。