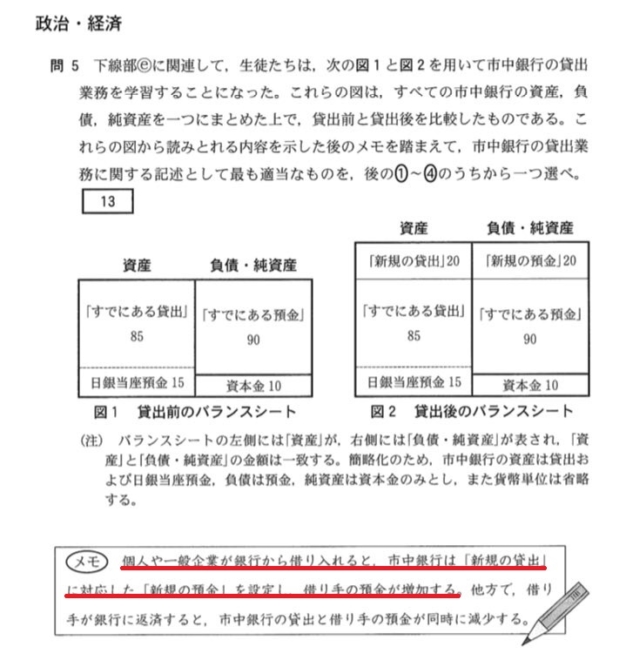

このごろ万年筆マネーが話題になっています。今年の大学入試の共通テストには「信用創造」についての問題が出ました。これを「大学入試センターが万年筆マネーを認めた!」と喜んでいる人がいますが、これは昔からある理論です。

大学入試センター

Q1.信用創造って何ですか?

上の問題文の「メモ」にもあるように、企業が銀行から借り入れると、銀行は新規の貸出に対応した新規の預金を設定し、借り手の預金が増加します。たとえば銀行がA社に2000万円貸すときは、A社の預金通帳に「-20,000,000」という借り入れと「20,000,000」という預金が記入されます。

A社はこのお金を使って人をやとったり、機材を買ったりして商品を売ります。その売り上げはまた銀行に預金される…というようにお金が作り出されるのを信用創造と呼びます。

Q2. 万年筆マネーって何ですか?

昔は通帳(アメリカだと小切手)に万年筆で書き込んだので、これを1960年代にジェームス・トービンという主流派の経済学者が「万年筆マネー」と呼びました。今は「キーボードマネー」といったほうがいいですね。

今は内生的貨幣供給理論というむずかしい言葉を使いますが、イングランド銀行の公式ホームページでも紹介されている標準的な理論です。でもキーボードをたたくだけで無から有が生みだされているようにみえるので、MMTの人たちは「お金は印刷すればいくらでもある」と思っているのです。

Q3. 預金がなくても銀行は貸し出しできるんですか?

預金がなくても、銀行の免許があればお金を貸せます。普通の企業や個人が自分のもっていないお金を貸すことはできませんが、銀行はできるのです。預金残高を超えるお金をつくることを信用創造といいます。

でも企業がその借りたお金を使うときは、預金が必要です。たとえばA社がB社に代金を1000万円はらうときは、銀行からB社に1000万円の現金を送金しないといけないので、預金がないと決済できません。だから全体としては預金量の制約があります。万年筆マネーはそれを短期的な資金需要の側からみているだけで、長期的には同じことです。

Q4. なぜ銀行は信用創造できるんですか?

それは銀行(信用金庫なども含む預金取扱金融機関)だけが決済機能をもっているからです。企業間の取引で現金が動くことはほとんどなく、代金の決済は銀行間の(日銀当座預金の)送金で行われます。その資金ぐりのため、企業は預金をずっと銀行に置いておくのです。

決済機能は、銀行以外の金融機関にはありません。たとえば証券会社がお客さんからお金を預かってB社の株を買ったときは、その代金はB社に払い込まれて証券会社には残らないので、それを決済に使うことはできません。決済機能は、銀行の免許をもつ会社だけの特権なのです。

Q5. すべての預金者が預金をおろしたらどうなるんですか?

銀行は短期で借りたお金を長期で貸すという危険なビジネスでもうけているので、ほとんどの預金は銀行にありません。日銀に準備預金(日銀当座預金)として預けていますが、法定準備率は1%ぐらいなので、すべての預金者がいっせいに引き出すと返せません。

これが取り付け騒ぎで、歴史上の金融危機はすべて何らかの意味での取り付けです。日本でも1997年に山一証券がつぶれたあと起こったのが取り付けで、銀行の決済機能がまひして企業間の取引ができなくなり、たくさんの会社が連鎖倒産しました。

Q6. でも国債には貸し倒れの危険はありませんね?

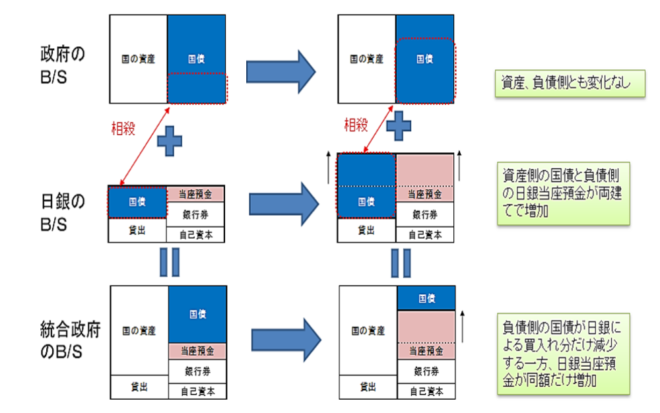

政府には貸し倒れリスクはありませんが、金利リスクはあります。MMTは政府の発行した国債を日銀が買うと借金がチャラになるといっていますが、これはまちがいです。

東京財団政策研究所ホームページ

元日銀の早川英男さんもいうように、量的緩和で日銀の買った国債は、政府のバランスシートでは負債から消えますが、それを買った日銀のバランスシートでは日銀当座預金という負債になります。だから政府と日銀を合計した統合政府でみると、国債(長期債務)が日銀当座預金(超短期債務)に置き換わっただけです。

Q7. 日銀当座預金って何ですか?

当座預金というのは、翌日すぐ引き出せる預金です。普通は金利がつかないのですが、銀行が日銀にあずける準備預金(日銀当座預金)には金利がつきます。今はマイナス0.1%ですが、残高が500兆円以上あるので、1%上がると毎年5兆円の金利が発生します。

国債の金利が上がっても、金利支払いが増えるのは新しく発行する国債だけですが、日銀当座預金の金利はすべて明日から上がるので、国債を日銀が買うと統合政府の金利リスクは大きくなるのです。

Q8. 自国通貨建ての国債はいくら発行してもいいんですか?

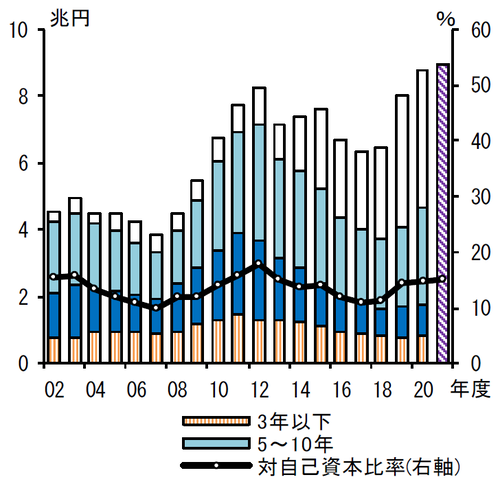

これは無意味な議論です。日本では国債をいくら発行してもデフォルト(貸し倒れ)は起こりませんが、国債が暴落する(金利が上がる)ので、本質的な制約は金利リスクです。長期金利が上がると銀行のもっている国債に評価損が出るからです。

MMTでは国債は通貨とおなじなので金利はつねにゼロですが、現実の金利はゼロではありません。政策金利(短期金利)は日銀が調節できますが、長期金利は市場で決まります。最近は0.2%に上がってきました

日銀の金融システムレポートによると、金利が1%上がると、民間金融機関の保有する国内債に約9兆円の評価損が出て、自己資本が約15%食いつぶされます。

金利が1%上がった場合の評価損(日銀金融システムレポート)

自己資本とは出資金のように返す必要のないお金です。これがゼロになるまで会社はつぶれませんが、マイナスになると返すお金がなくなって債務超過になって倒産します。まだそんな切迫した状態ではありませんが、地方銀行の経営はきびしいようです。

Q9. 日銀は債務超過になったらつぶれるんですか?

つぶれません。日銀の資産評価は簿価(国債を買ったときの価格)なので、評価損は計上されません。日銀に一般預金者はいないので、取り付けも起こりません。中央銀行の目的は利益を上げることではないので、債務超過になっても問題ないのです。

でも民間銀行は時価評価なので、債務超過になると取り付けが起こります。日本でも1998年から金融危機でたくさんの会社がつぶれ、自殺が3割増えました。その後もずっと日本経済は立ち直れません。

Q10. 国債はいくら発行してもいいんでしょうか?

おととしのコロナ不況のように需要不足が大きいときは、政府が財政支出でそれを埋めることは悪くないのですが、そのときばらまいた財政資金で、世界的にインフレになり、金利が上がってきました。

短期的には日銀が国債を買い支えて長期金利をおさえられますが、アメリカの政策金利は今年中に2%に上がるといわれるので、ゼロ金利の日本から資金が流出して悪い円安になり、輸入インフレが起こるおそれがあります。

そうなると日本の金利も上がるでしょう。今の国債は1980年代の土地と同じようなバブルなので、いずれ正常化する(金利が上がる)ことは避けられません。バブルはゆっくり正常化するならいいのですが、急激に株価や債券価格が下がると危険です。

1990年代の日本の不良債権(銀行の評価損)は、10年間の合計で112兆円でしたが、いま発行されている国債は1000兆円を超えました。コロナ後の荒っぽい財政出動をやめ、バブルを軟着陸させる必要があります。

Q11. 信用創造は必要なんでしょうか?

銀行が企業のリスクを審査して資金を供給するのはいいのですが、借りた以上のお金を貸す信用創造は危険です。景気のいいときはバブルが膨張し、景気が悪くなって銀行がつぶれると取引ができなくなります。

決済機能を守るために、銀行には自己資本比率などのきびしい規制がありますが、決済機能は公共インフラなので、民間企業がもつ意味はありません。長期的には決済機能はデジタル日銀券のような形で中央銀行に集約し、融資や投資は決済機能と分離して免許もなくし、株式や投資信託で自由にやればいいのです。