3月15~16日開催の米連邦公開市場委員会(FOMC)の議事要旨が4月6日、公表された。3月FOMCでは 市場予想通りFF誘導金利目標を0.25~0.5%へ引き上げ。会見で、パウエルFRB議長は力強い経済と労働市場、インフレ高進を受け50bpの利上げの可能性を指摘したほか、5月にも保有資産の圧縮を決定しうると言及した。

連邦準備制度ビル Wikipediaより

パウエル氏の発言通り、議事要旨では大幅利上げをめぐり「多くの」参加者が意見の一致がみられた。会合時、50bpの利上げも視野に入ったものの、ロシアによるウクライナ侵攻に伴う不確実性を受けて25bpにとどめたという。ただし、インフレ高進を踏まえ、1回以上の50bp利上げを「多くの参加者」が適切との指摘していた。保有資産の圧縮については、最大950億ドル(米国債:600億ドル、住宅ローン担保証券/MBS:350億ドル)とする方向で概ね合意。最大に引き上げる期間は「3ヵ月かそれより長い期間を経て段階的に導入する」方向で、ほぼ一致したことも判明した。

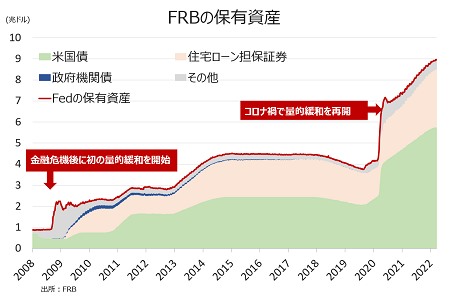

前回、保有資産を縮小した局面では、2017年10月に米国債60億ドル、MBS40億ドルで開始し段階的に引き上げられ、18年10月からは500億ドル(米国債:300億ドル、MBS:200億ドル)に至った。従って、今回の保有資産の圧縮ペースの上限は前回と比較してほぼ2倍となる。保有資産が当時の4.5兆ドルからほぼ倍増しているだけに、規模だけで判断するならば妥当と言えよう。

チャート:FRBの保有資産、前回量的引き締め(QT)に踏み切った当時の2倍に

ただし、今回は最大限に引き上げる時期が前回より早まる見通しであるほか、利上げペースも今年は50bpが少なくとも2回織り込まれている。その上、これまでハト派と目されてきたブレイナードFRB理事が4月5日に「年後半に一段と中立的寄り」へシフトし、「かなり速いペース」で保有資産を圧縮する見通しと発言。米2年債と米10年債が逆イールドとなり景気後退のサインが点灯しつつも、リセッション入りのリスクについては一切言及せず、Fedは利上げと量的引き締めとの合わせ技でインフレ退治に動く方針を強調したと言える。詳細は、以下の通り。

〇金融政策について

<保有資産の縮小をめぐる協議>

・スタッフが2017~19年の保有資産縮小の実施状況について説明した後、参加者は協議を開始。

・協議されたあらゆる選択肢に、前回より迅速な縮小ペースが盛り込まれていた。

・参加者全員は、インフレ高進と労働市場のひっ迫が今後の会合での保有資産の縮小開始を保証し、前回より速いペースで縮小となるとの見解で一致した。

・一部(several)の参加者は、縮小の上限を高い水準に設定するか、あるいは制限なしでも問題ないと言及。

・複数(some)の参加者は、市場機能への潜在的なリスクを配慮すべきと指摘。

・参加者は概ね、月額で最大、米国債を600億ドル、MBSを350億ドルとすることが適切との見解で一致した。

・参加者はまた、保有資産の縮小の上限につき、3ヵ月あるいはそれより少し長い時間を経て段階的に導入しうるとの見解で概ね合意した。

・参加者は、米国債の縮小に上限を設定するアプローチと、Fedが保有する米財務省短期証券(Tビル)の役割について協議した。

・大半の参加者は、利付債を上限まで償還させ、利付債の償還が上限額を下回る月にTビルを償還することが適切であると判断した。

・一部の参加者は、保有資産からTビルを縮小させることは、安全資産且つ流動性資産であるだけに重要で、米財務省はFed保有分の償還に合わせ、Tビルの発行規模を引き上げうる。

・現状の十分なオペの枠組みを踏まえ、参加者は概して、Tビルを高水準で維持する必要はないと指摘した。以前ならば、Tビルを大規模に保有は短期金利を制御するツールとして有用だった。

・何人(a couple)の参加者は、FedがTビルの発行残高に対して中立的なポ ートフォリオを維持したい場合、保有資産にある一部のTビルを保有することは適切と述べた。

・MBSの償還について、参加者は概して、想定の範囲内で金利が推移するならば、提案された月額上限を下回る可能性が高いと指摘したが、上限は、 特に早期償還償還のシナリオでは、過度に縮小することを回避できると指摘した。

・複数の参加者は、償還を通じ保有資産を縮小する過程では、MBSはFedの保有資産の相当な割合を占めることになると言及。

・参加者は、保有資産の縮小が十分進んだ後、長期的に米国債を中心としたポートフォリオに向けた適切な進展を実現すべく、MBSの売却を検討することが適切であるとの見解で概ね一致した。MBSを売却する際は、余裕をもって通知する。

・一部の参加者は、足元の十分なオペの枠組みに沿う準備金の水準につき、大いなる不確実性があると指摘した。

・数人の参加者は、前回の保有資産を縮小させた際に立ち上がっていなかった常設レポファシリティー(SRF)により、委員会の保有資産縮小により準備金が急速に減少した際、マネーマーケットに発生する予期せぬ圧力に対応できると指摘。一方で、一部の他の参加者は、SRFが準備金の代替となることは意図していないと指摘した。

・参加者は、経済や金融情勢を踏まえ保有資産縮小のペースなどを調整する用意があることが委員会にとって重要との認識で概ね一致した。

・保有資産の縮小計画について決定は下されなかったが、参加者の間で縮小計画をめぐる協議が相当進展した。

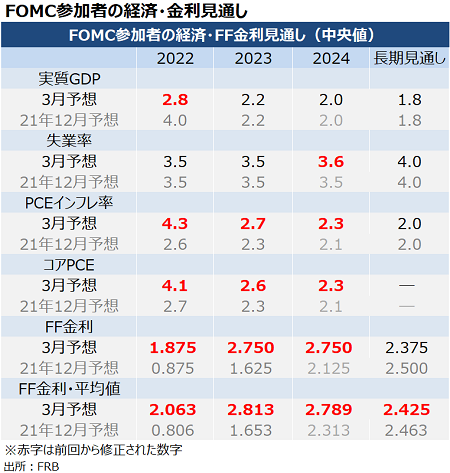

チャート:3月FOMCでの参加者のFF金利見通し

<今後の金融政策、利上げについて>

・金融政策の適切な姿勢を検討するにあたって参加者全員は、①米国経済が非常に堅調で、②労働市場は非常にひっ迫し、③インフレは高進し委員会のインフレ目標値2%を大幅に上回っている――との見解で一致した。こうした背景から、全ての参加者は、利上げ開始により金融緩和を取り除く措置の開始が適切との考えで合意した。

・さらに、委員会の統治目標を達成する上で、FF金利誘導目標のレンジを継続的に引き上げることが正当化されるとの判断に至った。

・参加者はまた、保有資産の縮小が金融政策の姿勢を固める上で重要な役割を果たすとし、早ければ恐らく次回5月3~4日のFOMCで開始することが適切との見方で一致した。

・多くの参加者は、インフレが委員会の目標値を大幅に上回り、インフレのリスクが上方向にあり、FF金利が参加者の長期見通し(中立金利)を大きく下回る状況で、今会合で50bpの利上げが望ましいと考えた。これらの一部(a number of)の参加者はしかしながら、ロシアによるウクライナ侵攻に伴う短期的な不確実性を踏まえ、25bpの利上げが適切と判断した。

・多くの参加者は、インフレ圧力が更新し続ける状況、あるいは悪化する状況に備え、1回以上の50bp利上げがいずれかの段階で適切と指摘した。

・参加者全員は、物価安定の回復を目指し必要な手段を講じるべく、強いコミットメントと決意があると表明した。その上で、参加者は利上げの開始と、継続的に利上げを行う方針を示すことが完全に正当化されているとした。

・参加者は、金融政策スタンスにつき速やかな中立方向への移行が適切と判断した。

・また、経済や金融の動向次第で、引き締めスタンスへのシフトが正当化される可能性があるとした。

・数人の参加者は、世間が物価目標値2%を達成すべく金融政策を調整するとのの委員会の決意を疑い始めれば、インフレ高進と長期インフレ期待の安定とが委員会の抱える大きなリスクと判断した。これらの参加者は、政策緩和の解除を早めればこのリスクを軽減させると同時に、地政学的などによる需要への下方圧力が急速に解消された場合、委員会が政策スタンスを調整する態勢を十分に整えておくべきとの考えを寄せた。

〇金融市場、金融環境

・ロシアによるウクライナ侵攻を受け流動性がひっ迫し、翌日物金利が安定的だった一方で資金調達が困難になっていることが示された。

・とはいえ、公定歩合での貸出や流動性スワップ・ラインに加え、高水準にある銀行の準備金、海外中銀・国際機関向けのFIMAレポファシリティー、SRFなどが流動性をめぐる市場の信頼感を支えた。

・地政学的に不確実性が高まる一方で、多くの中銀はインフレ高止まりを背景に緩和政策から脱却するサインを送り続けた。先進国を中心に1年後の各国政策金利見通しは、大幅に上昇した。

・米国でも、経済指標やFedとのコミュニケーションを通じ、当初より迅速な緩和策の巻き戻しが行われるとの見通しが広がった。今会合で、市場はほぼ25bpの利上げ予想で一致。さらに、年末までに170bpと1月FOMCより70bp上回る利上げを見込む。

・また、多くの市場参加者は保有資産の圧縮ペースも1月時点より幾分速まると予想。プライマリー・ディーラー向けの調査によれば、90%が7月までに開始するとし、不確実性が高い状況でも大幅な保有資産の規模縮小を見込んだ。

〇経済への影響について

<経済全般>

・参加者は、現状の経済や雇用の動向につき力強さを維持したと指摘。

・インフレは引き続き、供給制約や需給の不均衡、エネルギー価格の上昇、広範囲にわたる物価上昇圧力を受け高進した。

・適切な金融引き締め(firming)スタンスにより、参加者はインフレがいずれ2%へ戻りつつ、労働市場は力強さを維持すると見込む。

・参加者は、ロシアによるウクライナ侵攻が甚大な人道的かつ経済的困難をもたらしていると認識している。ウクライナ戦争への米経済への影響は不確実性が極めて高いが、短期的にはインフレにあらなる上昇圧力を加え、経済活動の重しになると判断した。

<経済見通し>

・参加者は、Q1実質GDP成長率につき前期からの鈍化を見込む。

・ロシアによるウクライナ侵攻の影響がエネルギーを始めコモディティ価格を押し上げ不確実性を高め、金融環境や消費者のセンチメントなど幅広く押し下げた。

・それでも、委員会は経済ファンダメンタルズが底堅さを維持し、潜在成長を上回るペース経済拡大が続き力強い労働市場を支えると判断した。

・経済見通しのリスクについて、参加者はインフレの道筋をめぐる不確実性の高まりと、上方向に偏る物価がリスクとの見解で一致した。

・参加者は他に、ロシアのウクライナ侵攻によって悪化した供給制約やエネルギーとコモディティ価格の一段の上昇に加え、供給網を一段と混乱させかねない中国でのロックダウン、長期的なインフレ期待の上振れなどをリスクに挙げた。

・また、実体経済に対する不確実性も高まっていると指摘。参加者の多くは、①ロシア侵攻、②世界的な金融引き締め、③エネルギー価格の長期的な上昇――などを下振れリスクとして挙げた。

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK –」2022年4月15日の記事より転載させていただきました。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。