米連邦準備制度理事会(FRB)が7月13日に公表したベージュブック(5月後半から7月初めまで)によると、米経済活動をめぐる表現は「緩慢なペースで拡大したが、一部(several)の地区では需要の鈍化の兆しを報告し、5育では景気後退のリスクへの懸念を指摘した」とされた。

前回の「大半はわずかにあるいは緩慢に拡大し、4地区連銀はゆるやかな成長を報告、4地区連銀は前回より明確に鈍化した」から、一段と下方修正された。さらに「経済成長の見通しは前回と同様に地区の間でネガティブで、 向こう6~12ヵ月の間に需要が一段と弱まる見通しを指摘した」という。

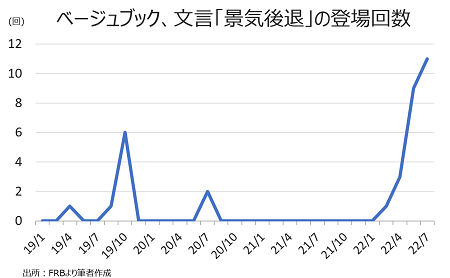

前回の「8地区連銀の回答者は将来の成長への期待が剥落した報告、3地区連銀の回答者は特に景気後退への懸念を表明した」から、悲観的に傾いた。ただし、景気後退懸念の文言の登場回数は、前回と変わらなかった。

連邦準備制度ビル Wikipediaより

アトランタ地区連銀がまとめた今回の詳細は、以下の通り。

<総括:経済全般、見通しのセクション>

・緩慢なペースで拡大したが、一部(several)の地区では需要の鈍化の兆しを報告し、5地区は景気後退のリスクへの懸念を指摘した。

・経済成長の見通しは前回と同様に地区の間でネガティブで、 向こう6~12ヵ月の間に需要が一段と弱まる見通しを指摘した。

↓

前回

・12地区連銀は前回から経済成長を続け、大半はわずかにあるいは緩慢に拡大、4地区連銀はゆるやかな成長を報告、4地区連銀の成長ペースは前回より明確に鈍化した。

・8地区連銀の企業は将来の成長への期待が剥落した報告、3地区連銀の回答者は特に景気後退への懸念を表明した。

<個人消費、製造業活動、不動産市場、見通し>

・食料品やガソリンの値上がりにより裁量所得が減退するなか、個人消費は大半の地区でゆるやかに拡大した。

・新車販売は、在庫薄を受けて大半の地区で低迷し続けた。

・宿泊や観光は健全な需要を指摘、複数(some)の企業は出張や団体旅行の増加を指摘した。

・製造業活動はまちまちで、多くの地区で供給制約と人手不足が生産を抑制していると報告した。

・非金融サービスはは、安定的からわずかな需要の拡大を指摘、複数の企業は予想以上の売上を報告した。

・住宅需要は、値ごろ感への懸念の高まりから季節外れの販売減少が顕著となり、在庫がやや増加し、価格上昇もゆるやかになった。

・商業不動産の状況は鈍化した。

・融資の需要は大半の地区でまちまち、複数の金融機関はクレジットカードの回転信用を増加させた顧客の増加を報告し、その他は金利の上昇を受けて住宅ローン需要の弱まりを指摘した。

・輸送サービスの需要はまちまちで、農業活動も様々だった。

・エネルギー製品へ膿瘍は活発で、原油やガスの掘削活動は回復したが、生産活動は人手不足や、重要部品をめぐる供給網のボトルネックを受け抑制された。

↓

前回

・大半の地区で製造業活動が拡大した。

・個人消費は、消費者が価格上昇に直面するにつれ、幾分の軟化が示された。

・不動産業者は、買い手が価格高騰と金利上昇に直面するなか、弱まりを確認した。

・企業は最大の困難として労働市場を挙げ、続いて供給制約を指摘した。

・金利上昇を始めインフレ高進、ロシアによるウクライナ侵攻、北東部での新型コロナウイルス感染者増加に伴う供給制約などが家計と企業の支出に影響を与える懸念材料として挙げられた。

<雇用、賃金>

・ほとんどの地区で雇用は緩慢あるいは緩やかなペースで拡大し、全体的にひっ迫した状況が続いていると報告された。

・しかし、ほぼ全ての地区で特に製造業と建設業において労働者需要が弱まり、労働力の確保がゆるやかに改善されている。

・大半の地区で、引き続き賃金の上昇が報告された。

・3分の1の地区では、雇用主がインフレ関連コストを相殺するために従業員にボーナスを支給することを検討している、または支給したと回答し、2地区では従業員がコスト上昇を相殺するために昇給を希望したと回答した。

・4分の1の地区では、向こう6ヵ月にわたり賃金の上昇が続くと予想、数地区(a few)では今年後半に賃金圧力が落ち着く見込みとした。

↓

前回

・大半の地区は雇用が小幅または緩やかに増加し、全ての地区は労働市場のひっ迫を報告した。

・ある地区は雇用の増加ペースの明確な鈍化を報告、海岸沿いの地区のいくつかの企業で採用凍結や市場の逼迫が緩和され始めた兆候を確認した。

・しかし、労働者不足により多くの企業は依然として生産能力以下の稼働を余儀なくされた。

・これに対応するため、企業は自動化の導入、労働時間など仕事における柔軟性の向上、賃金の引き上げを継続的に行った。

・大半の地区で、企業は力強い賃金の伸びを報告し他の大半の地区はゆるやかな伸びを報告した。

・しかし、数地区では、賃金上昇は横ばいか減少傾向にあると指摘した。

・さらに、全米の企業が来年さらに賃金が上昇すると予想する一方で、ある地区では、企業の予想賃金上昇率が2四半期連続で下落したという。

<物価>

・全ての地区で、あらゆる消費の段階において大幅な価格上昇が報告されたが、4分の3は木材や鉄鋼など建築材の上昇ペースがゆるやかになったと指摘した。

・食品、商品、エネルギー(特に燃料)のコストは引き続き大幅に上昇したが、足元数ヵ月と比較しこれらの分野のインフレ率は過去最高水準ながら鈍化したという。

・一部の地区で、将来の需要の冷え込みが懸念されたが、概して価格決定力は安定しており、旅行や接客業などの一部のセクターでは、企業はほとんど反発することなく、大幅な値上げを顧客に転嫁することに成功していた。

・ほとんどの業者が、少なくとも年末までは価格圧力が続くと予想した。

↓

前回

・大半の地区で、特に仕入れ価格について力強いあるいは活発な価格上昇が報告された。

・2地区では、この急激なインフレは継続的なトレンドであると指摘。

・しかし、3地区では、自社の商品またはサービスの価格上昇が全体的(フィラデルフィアの企業全体)、または一部の業種(ボストンの中古車、リッチモンドの製造業)で幾分ゆるやかになった動きを確認した。

・約半数の地区では、多くの企業が価格決定力を維持し、燃料サーチャージなどでクライアントや消費者にコスト転嫁していることが確認された。

・しかし、半数以上の地区が、購入量の減少や安価なブランドへの切り替えなど、顧客からの反発を報告した。

・2地区では販売価格の前倒し上昇率は4〜5%だが、1地区では2四半期連続で予想が引き下げられたしたという(※フィラデルフィア、賃金の文言登場回数で後述)。

<経済活動に関するキーワード評価>

経済活動の表現に関するキーワードの登場回数は、前回に続き経済活動の表現が下方修正されたように「拡大(increased)」や「安定的」など明るい文言が減少した。また、同様に「弱い(weak)」、「低下(decline」、「減退(decrease)」などネガティブな表現が増加。「景気後退(recession)」の言葉も11回を数え、前回を上回った。「不確実性(uncertain)」の登場回数が減少したとはいえ、経済活動の弱まりが明らかになりつつある様子を映し出したと言えよう。詳細は、以下の通り。

「拡大(increase)」→179回<前回は211回

「力強い(strong)」(注:強いドルの表現を除く)→43回<前回は88回

「ポジティブ(positive)」→4回<9回

「ゆるやか(moderate)」→63回<前回は63回

「緩慢、控え目など(modest)」→47回>前回は46回

「安定的(stable)」→16回>前回は7回

「弱い(weak)」→36回>前回は22回

「低下(decline)」→61回>前回は35回

「減退(decrease)」→325回>前回は25回

「不確実性(uncertain)」→20回>前回は18回

「景気後退(recession)」→11回>前回は9回

<関税、中国、不確実性、新型コロナなどのキーワード評価>

キーワード別動向をみると、全般的に減少。中国のロックダウンなどの影響を受け「中国」(前回:3回→7回)、「ウクライナ」は1回と前回の10回、また4月分の37回から急減した。前回登場した「強いドル」(NY地区連銀、サンフランシスコ地区連銀が1回ずつ指摘)は、今回明記されず。「景気後退」(前回:11回→9回)は、前回から増えた(なお、景気後退として数えた対象はリセッションのリスクに関する言及のみで、景気後退水準などといったものはカウントしていない)。

チャート:景気後退の登場回数は11回と、過去3年間で最多

<その他のキーワード評価>

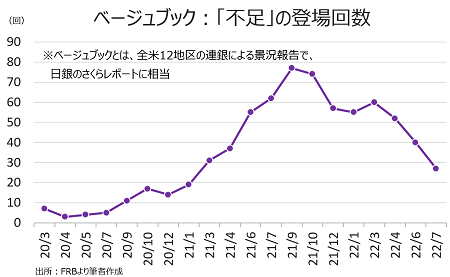

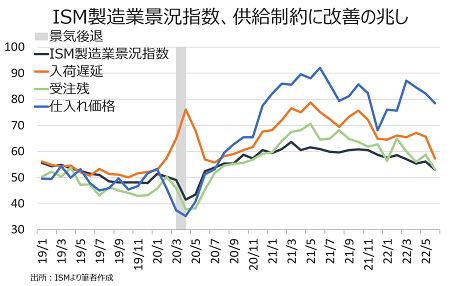

〇不足

ロシアのウクライナ侵攻や中国のロックダウンが問題視された割りに、「不足」との言葉は今回27回と、前回の40回を下回り21年1月以来の水準に減少した。ベージュブックの内容の通り、米6月ISM製造業景況指数は仕入れ価格を始め、入荷遅延や受注残が前月に続き低下。供給制約問題は、2021年秋でピークアウトした感がある。

(作成:My Big Apple NY)

チャート:ISM製造業景況指数、供給制約を示す項目にピークアウト感

〇「中国」

「中国」に言及した地区連銀は3行と、前回の6行から減少。回数は3回と、前回の10回を下回り3月分以来の水準に減少した。

・クリーブランド地区連銀 1回<前回は2回

→(貨物)期間中の貨物需要は弱含んだ。中国の新型コロナウイルスに絡むロックダウンの影響が残り供給制約が続いていることもあり、輸入が減少するなか、スポット市場の需要は減少した。

・セントルイス地区連銀 1回>前回はゼロ

→(製造業)新規受注と生産はやや増加したものの、供給制約により需要に見合った生産量を確保することが困難であると報告された。これらのボトルネックは、中国での操業停止や中間投入物の不足が続いていることに起因している。

・サンフランシスコ地区連銀 1回<前回は2回

→(製造業)数人の回答者は、入手困難な材料の膨大な在庫を蓄積していると報告。多くの関係者が、中国でのコロナに絡むロックダウンが供給制約における不確実性の原因として懸念した。

〇「景気後退」

「景気後退」が登場した回数は11回と、前回の9回から増えた。そのうち1回は全体の総括で使用され、地区連銀別では10回登場。地区連銀では5行と、前回の3行(ボストン、フィラデルフィア、ダラス)を上回った。なお、景気後退として数えた対象はリセッションのリスクに関する言及のみで、景気後退水準などといったものはカウントしていない。

・ボストン地区連銀 2回<前回は4回

→(小売・観光)足元の力強さとは別に、小売業の見通しへの楽観度はインフレと景気後退の可能性をにらみ低下した。

→(ソフトウェア・ITサービス)今期は、インフレと景気後退の可能性への懸念から全体的な経済見通しから楽観度が後退した。

・フィラデルフィア地区連銀 4回>前回は3回

→(要約)将来の景気後退に対する懸念の高まりにより、雇用、賃金、物価の伸びがやや落ち着きを見せた。

→(総括)景気後退への声が高まったにも関わらず、雇用は緩慢に引き続き緩慢に増加した。

→(総括)概して、6ヵ月先の経済見通しは引き続きポジティブだったが、全ての企業で低下し景気後退期ではない過去平均を下回った。

→(労働市場)将来の景気後退への声が高まるなか、レイオフが散見され採用凍結の声もパラパラと上がった。

・リッチモンド地区連銀 1回>前回はゼロ

→(非金融サービス)ある専門サービスの企業は、景気後退への懸念から顧客が支出の減少を検討したと報告した。

・シカゴ地区連銀 1回>前回はゼロ

→(総括)経済活動は5月後半から6月にわずかに強まったが、企業は今後数ヵ月の成長が鈍化したままになると予想し、多くが潜在的な景気後退を懸念した。

・ダラス地区連銀 2回>前回は1回

→(総括)見通しは大半がネガティブで、回答者は将来の需要鈍化や、物価上昇によって派生した景気後退へのリスクの高まりなど不確実性の強まりを指摘した。

→(非金融サービス)サービス部門の見通しは、物価高と金利上昇、消費者信頼感の低下、募る短期的な景気後退への見通しなど高い不確実性を受けてネガティブだった。

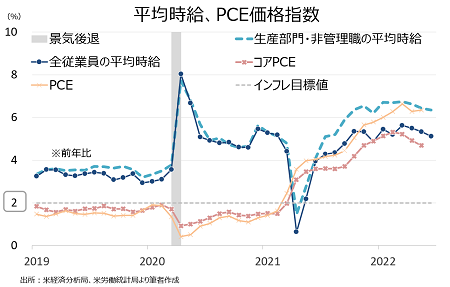

〇「賃金」

「賃金」のピークアウトや伸び鈍化を指摘した地区連銀は今回3行と前回の2行(フィラデルフィア、サンフランシスコ)を上回った。登場回数も9回と、前回の7回を上回った。全体の総括が2回(前回は1回)、地区連銀別では6回(前回は6回)となる。なお、「賃金(wage)」との文言は64回登場し、前回の84回を下回った。しかし、そのうちネガティブな表現は8回と増えた格好。一方で依然として「平均以上」、「迅速な」、「ゆるやかな」などの形容詞が多数派である。ミネアポリス連銀では専門サービスの36%が前年比6%超の上昇、人材派遣では事務が20%超の上昇を示したという。ダラス地区連銀では、輸送機器製造業が初任給を40%引き上げても人手不足に悩んでいるとの報告が上がった。

・フィラデルフィア地区連銀 3回>前回は2回

→(要約)将来の景気後退に対する懸念の高まりにより、雇用、賃金、物価の伸びがやや落ち着きを見せている。

→(労働市場)大半の地区連銀は人材派遣を含め、賃金の伸びが収まってきていると指摘した。

→(総括)賃金と物価の上昇率は大半の企業でさらに沈静化したが、それぞれゆるやかで強いペースを保った。

・クリーブランド地区連銀 2回>前回はゼロ

→(要約)労働市場の状況は引き続き逼迫しているが、採用増や賃上げを行った企業の割合は2022年に入ってから低下した。

→(総括)採用増や賃上げを行った企業の割合は2022年に入ってから低下した。

・カンザスシティ地区連銀 1回>前回はゼロ

→(労働市場)賃金は引き続き活発なペースで上昇したが、複数の回答者は賃金の伸びは今後数ヵ月で幾分安定化する可能性があると予想した。

チャート:米6月雇用統計、平均時給は高止まりとはいえ前年同月比は年初来で最低の伸び

〇「利上げ」

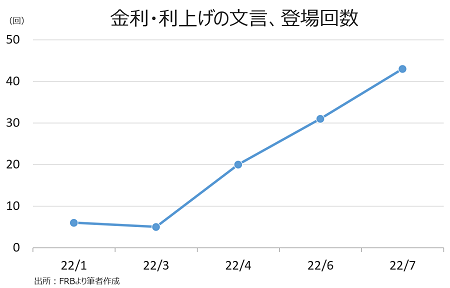

Fedの「利上げ」に関する文言は、43回登場し前回の31回を上回った。そのうち1回は全体の総括で、地区連銀では42回となる。12地区連銀別では引き続きNYを除く全てが指摘。3月が25bp、5月50bp、6月に75bpの利上げを行った結果、前回の建設や不動産市場だけでなく、金融サービスや製造業、エネルギー、小売、観光・旅行など幅広い業種で影響を確認した。

チャート:金利や利上げに関する文言の登場回数、年初来で最多

・ボストン地区連銀 3回>前回は2回

→商業不動産で2回、住宅不動産で1回

・フィラデルフィア地区連銀 3回>前回は1回

→要約で1回、個人消費で1回、金融サービスで1回

・クリーブランド地区連銀 8回>前回は5回

→要約で1回、総括で1回、個人消費で1回、不動産と建設活動で4回、金融サービスで1回

・リッチモンド地区連銀 6回>前回は回

→総括で1回、小売・旅行・観光で1回、不動産と建設活動で2回、銀行・金融で1回、非金融サービスで1回

・アトランタ地区連銀 3回<前回は4回

→総括で1回、製造業で1回、銀行・金融で1回

・シカゴ地区連銀 3回>前回は2回

→企業支出で1回、建設と不動産で1回、銀行・金融で1回

・セントルイス地区連銀 3回>前回は1回

→総括で1回、銀行・金融で2回

・ミネアポリス地区連銀 1回<前回は5回

→建設と不動産で1回

・カンザスシティ地区連銀 5回>前回は3回

→要約で1回、総括で2回、コミュニティと地方の銀行で1回、エネルギーで1回

・ダラス地区連銀 6回>前回は2回

→要約で1回、総括で2回、小売売上高で1回、非金融サービスで1回、建設・不動産で1回

・サンフランシスコ地区連銀 1回<前回は2回

→金融機関で1回

――以上、7月ベージュブックは全体的に景況感の下方修正に加え、一段の景気後退懸念の広がりを確認しました。特に「景気後退」の文言登場回数は、前回の3行(ボストン、フィラデルフィア、ダラス)から5行(ボストン、フィラデルフィア、リッチモンド、シカゴ、ダラス)に増加しています。このうち、さらに利上げへの影響は12地区連銀中、NYを除く11地区が影響を報告。米4~6月期実質GDP成長率は前期に続きマイナスとなる見通しで、定義上は景気後退入りの公算が大きい。イエレン財務長官が24日に発言したように、1~3月期は純輸出や在庫投資の積み増しの反動などが影響したこともあって、すぐさまリセッション判定とはならないのでしょうが、エコノミストから米国人まで景気後退への懸念が広がること必至です。

しかし、インフレ高進が続く限りFedは積極的に利上げをする姿勢を変えていません。7月26~27日開催の米連邦公開市場委員会(FOMC)では75bp、9月20~21日開催のFOMCでも少なくとも50bpの利上げを続けるのでしょう。9月FOMCでの利上げ幅は、8月のジャクソン・ホール会合でのパウエルFRB議長の発言で、示唆が与えられるはずです。

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK –」2022年7月25日の記事より転載させていただきました。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。