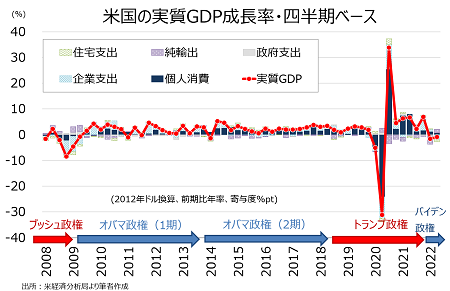

米4〜6月期実質国内総生産(GDP)速報値は前期比年率0.9%減と、市場予想の0.5%増に反する結果となった。前期の1.6%減に続き、2四半期ぶりのマイナス成長に。2四半期連続でのマイナス成長は景気後退とされるだけに、テクニカル・リセッションに入った格好だ。内訳をみると、GDPの7割を占める個人消費は小幅ながら拡大を続け、純輸出もプラスに転じた一方で、企業支出や在庫投資、住宅支出、政府支出が成長を押し下げた。

バイデン大統領 同統領Twitterより

米4~6月期の実質GDP成長率・前年同期比は1.6%増と、前期の3.6%増を下回り、5四半期ぶりの低い伸びにとどまった。しかし、プラス成長を維持した。

再び四半期ベースのGDPに視点を戻すと、米経済の寄与度は項目別に以下の通り。前述の通り、個人消費は前期から鈍化も20年Q2以降、8四半期連続でプラスを維持した。純輸出は、中国のロックダウンの影響もあって逆に8四半期ぶりにプラスに転換。一方で、企業支出は在庫投資が20年Q2以来、2年ぶりにマイナスに反転した。金利上昇と価格高騰を受け、住宅投資も3四半期ぶりにマイナスに。また、政府支出も3四半期連続でマイナスとなった。

・個人消費 0.7%pt、20年Q2以来8期連続でプラス<前期は1.24%pt

・企業支出 マイナス0.01%pt、20年Q2以来8期ぶりにマイナス<前期は1.26%ptのプラス

・住宅投資 0.71%ptのマイナス、3期ぶりにマイナス<前期は0.02ptのプラス

・純輸出 1.43%ptのプラス、20年Q2以来8期ぶりにプラス>前期は3.23%ptのマイナス

・政府支出 0.33%ptのマイナス、3期連続でマイナス>前期は0.51%ptのマイナス

チャート:Q1実質GDP成長率・速報値は、前期の6.9%から1.4%減とマイナスに反転

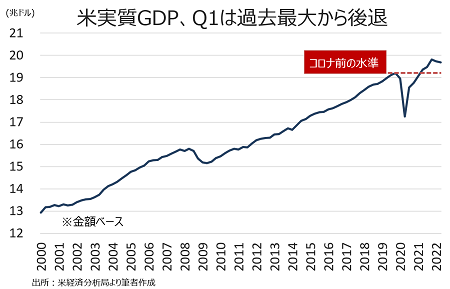

チャート:実質ベースでは、5期連続でコロナ以前となる2019年Q4の水準超え

GDPの項目別、前期比伸び率の詳細は以下の通り。

▽個人消費の内訳

・個人消費 1.0%増、8期連続でプラス<前期は1.8%増

・耐久財 2.6%減、3期ぶりにマイナス>前期は5.9%増

・非耐久財 5.5%減、2期連続でマイナス<前期は3.7%減

・サービス 4.1%増、8期連続でプラス<前期は3.0%増

▽民間投資の内訳

・民間支出 13.5%減、4期ぶりにマイナス<前期は5.0%増

・固定投資 3.9%増、3期連続でプラス<前期は7.4%増

・非住宅固定投資(企業の設備投資) 0.1%減、8期ぶりにマイナス<前期は10.0%増

あ構築物投資 11.7%減、5期連続でマイナス<前期は0.9%減

あ機器投資 2.7%減、3期ぶりにマイナス<前期は14.1%増

あ無形資産 9.2%増、8期連続でプラス<前期は11.2%増

・住宅投資 14.0%減、3期ぶりにマイナス<前期は0.4%増

・在庫投資 816億ドルの増加、3期連続でプラス<前期は1,885億ドルの増加

▽政府支出

・政府支出 1.9%減、3期連続で縮小>前期は2.9%減

あ連邦政府 3.2%減(防衛支出が2.5%増、非防衛財は10.5%減)、5期連続でマイナス>前期は2.9%減

あ州/地方政府 1.2%減、3期連続で縮小<前期は0.5%減

GDP価格指数は前期比年率8.9%の上昇と、市場予想の7.9%を上回り前期の8.3%からも加速した。コアPCE価格指数は市場予想通り前期比4.4%上昇、前期の5.2%を下回った。

――Q2実質GDP成長率・速報値は、企業支出を始め在庫投資、住宅投資、政府支出が響きマイナスに落ち込みました。バイデン大統領は結果を受け「景気後退とは思えない」と発言、「雇用指標や個人消費、企業支出などはQ2も経済が拡大している兆候を示す」との見解を表明したものです。

確かに、Q1のマイナス成長は在庫投資や純輸出、政府支出が主な押し下げ要因だったため、景気後退と判断しづらい側面は否めません。一方で、個人消費は鈍化し、企業支出は小幅ながらマイナスで、住宅投資が落ち込んだことは明白です。国内の最終需要も今回、20年Q2以来で初めてマイナスに転じました。中間選挙を前に、共和党は「バイデン・リセッション」とレッテルを貼り、バイデン政権を攻撃し始めています。変動の大きい在庫投資や政府支出、純輸出を除く最終需要は0.9%減と、実質GDP成長率と同率の落ち込みを示したことも、その要因でしょう。

チャート:国内の最終需要(変動の大きい在庫投資や政府支出、純輸出を除く)は20年4~6月期以来、2年ぶりのマイナス

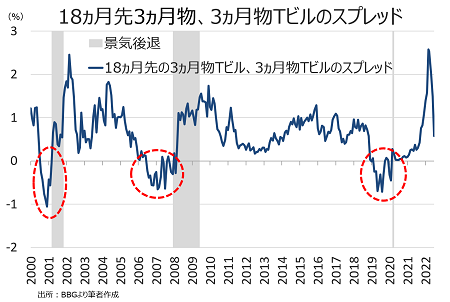

7月FOMCは75bpの利上げに踏み切りましたが、パウエルFRB議長は足元の経済鈍化を認めた上で「今後の利上げは経済指標次第」と明言しました。パウエル氏お墨付きの景気後退指標である18ヵ月先3ヵ月物Tビルと3ヵ月物Tビルのスプレッドが6月から7月に約92bpと、データが確認される1996年以降で最大の低下を記録する有様です。

チャート:18ヵ月先3ヵ月物Tビルと3ヵ月物Tビル、スプレッドは6月以降に急激に縮小

9月FOMCまで2回の雇用統計と消費者物価指数の発表を控えるところ、クールダウンを確認すればFedは少なくとも50bpへ上げ幅を縮小するのでしょう。23年以降は、バイデン政権が2024年の米大統領選前の景気押し上げを狙い利下げを要請しないとも限らず、Fedは据え置きを経て利下げへ転換してもおかしくありません。少なくとも、FF先物市場はそれを織り込んでいます。

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK –」2022年7月25日の記事より転載させていただきました。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。