市場が荒れています(日本経済新聞「日経平均乱高下、一時1万5000円割れ 600円超下落」)。今回の円安と国債金利の上昇の動きは,とてもいなや感じがします。ここ数日に発表された経済統計や,国債金利の動きは驚きです。

国債金利はまだ1%と考える人も多いと思いますが,しかし,重要なのはどのような時に状況が転換するのかです。ある時点を境に経済は動き,気がつくと大幅な変化になっていることはよくあります。今は1%ですが,これは3,4,5%への始まりかもしれません。

円安もそうでした。私は昨年9月下旬に市場の理屈に合わない動きに違和感を覚えました(円高状況は変化するか?日銀)が,その時がちょうど転換点でした。その後25円も円安に動くと誰が予想できたでしょうか。今回は国債ですが,そのときの違和感に似ています。

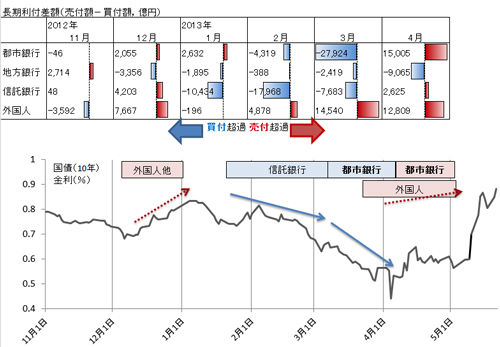

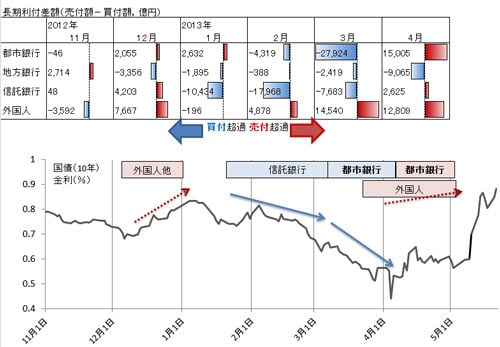

さて,前々回の記事で 長期利付国債の売買差額(売付額-買付額,億円,日本証券業協会「国債投資家別売買高」)と10年国債金利(財務省)の動きをみました。4月の統計が発表されたので追加してみると,驚きの結果でした。

4月に入り金利は安定していましたが背後で,都市銀行,外国人が大幅に長期国債を売っていた(売付超過)のです。なぜか地方銀行は買越しています。5月の金利上昇については,「焦点:長期金利上昇で国債売却急いだ地銀、大手行は無傷で居られるか 」(ロイター2013/05/14)という報道もありました。今は,地方銀行も売りに回り,日銀の買いだけでは国債市場を安定化できなくなっているのではないでしょうか。

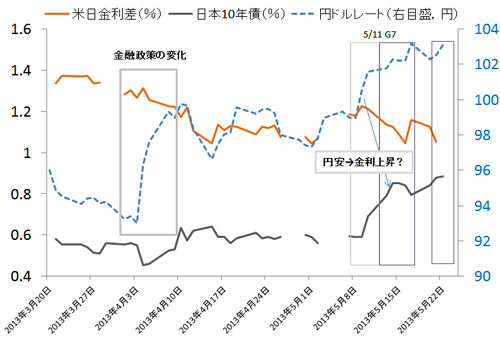

最近の動きで気になるのは日本と米国の国債金利差と為替レートの動きが一致しないことです。

下の図は米日金利差(米10年国債金利-日本10年国債金利),為替レート,日本10年国債金利の最近の動きを示したものです。

通常はオレンジの線で描かれている金利差が大きくなると円安になります。すなわちオレンジと青の線は同じ方向に動きます。

4月に入って6~7円程度円安になったのは新たな量的・質的金融緩和の発表によるものと考えられます。そのため,金利差とは逆方向に動いています。これだけ大きな変化をもたらしたのは,市場にとって予想を超える政策内容だったからでしょう。

問題は最近の動きです。5月11日閉幕のG7前後で,やはり金利差と為替が逆方向に動いています。ここで気になるのは円安が先で,その後に大幅に日本の国債金利が上昇したことです。

円安に反応して国債が売られているとすると,その原因は外国人の売りです。これは一部の識者がかねてから心配するキャピタルフライトの前兆です。(例:野口悠紀雄,円急落、国債暴落、金利大暴騰の恐怖も 過度な金融緩和政策のリスク – 東洋経済オンライン )

外国人だけではありません。最初の図もじっくり見てください。4月に入り変化はすでに出ており,5月に地方銀行も売りに回った可能性があります。日銀が新規発行の7割を購入する規模(ただし購入対象の国債(残存期間)は異なる)の政策をとっているとしても,市場全体では借り換え分もあり誰かがそれを吸収しなければいけません。その誰かが消えかけているようにみえます。

単に一時的な市場の混乱かもしれません。なかなか動きだけで判断はできませんので,不安をあおってもいけませんが,恐れていた事態が始まりつつある(かもしれない)のであれば,今後はできるだけ円安を抑えることが必要だと考えます。

岡山大学経済学部・准教授

釣雅雄(つりまさお)

@tsuri_masao